Было высказано предположение, что выигрыш от инвестирования в более волатильные акции (или их эквиваленты) вместо бумаг с меньшей изменчивостью в лучшем случае будет незначительным. Для проверки данной гипотезы было проведено исследование, в котором снова использовался метод ежеквартального ранжирования и повторной балансировки, но на этот раз использовался портфель взаимных фондов, относящихся по волатильности к группе 1-7 вместо группы 1-5. Поскольку группа «5» включает взаимные фонды, которые по волатильности примерно равны индексу Standard & Poor's 500, включение 6 и 7 групп волатильности превращает общую совокупность для выбора портфеля с точки зрения волатильности в приблизительный эквивалент индекса Standard & Poor's 500. В то же время совокупность фондов из децилей 1-5 характеризуется меньшей изменчивостью, чем индекс Standard & Poor's 500.

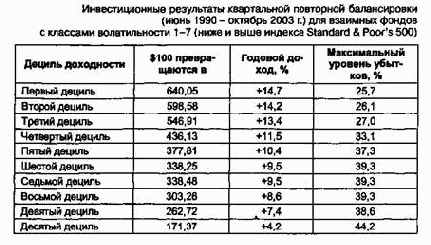

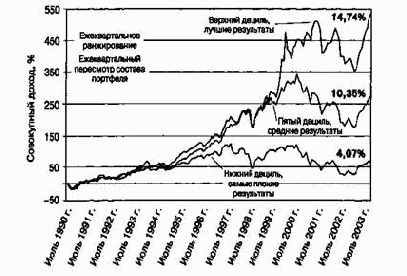

График 1.6 показывает результаты исследования, которое охватывает группы волатильности с 1 по 7 вместо менее волатильных групп с 1 по 5. Давайте сразу обратимся к табличному перечню результатов исследования.

Индекс Standard & Poor's 500 за этот период принес среднегодовой доход в размере 10,8% (с учетом дивидендов) при максимальном уровне убытков в 44,7%.

Инвестиционный подход на основе показателя относительной силы Группа волатильности 1 -7

Ставки дохода для более удачно работавших децилей немного выше, чем ставки дохода для лидирующих децилей в портфеле с более низкой волатильностью из группы 1-5, но риски у этого более волатильного множества взаимных фондов явно увеличились. И снова прибыли хорошо согласовывались с рангом дециля: чем выше была децильная группа в начале каждого квартала, тем выше были результаты ее деятельности