Анализ рыночных тенденций

Проектная мощность - около 130 тыс. тонн, и по состоянию баланса производственных мощностей на 01.01.2001 г составляет 114,3 тыс. тонн, а используется, в среднем, на 30 - 35 %.

45% продукции поставляет на экспорт. В частности, гвозди поставляются во Францию, омедненная проволока - в Германию. Кроме того, часть продукции

экспортируется в Россию и Молдову.

Металл на предприятие поставляют Криворожсталь и Рыбницкий меткомбинат Молдова).

Ведутся активные работы по модернизации производства: разработано оборудование для размотки проволоки типа Розетта. Кроме того, осваивается производство алюминиевой, медной и нержавеющей проволоки.

Правлением предприятия был взят ориентир на реализацию продукции в дальнем зарубежье. С этой целью усилили маркетинговую службу, осуществили целую программу по продвижению продукции, улучшению ее качества согласно

требованиям западного рынка. Она экспортируется в Германию, Францию, Грецию, Польшу, Израиль.

Планируются выход на рынки Ближнего Востока, Прибалтики, более активная торговля со странами СНГ.

ОАО Стальканат (ранее - Одесский сталепроволчно-канатный завод)

Открытое Акционерное Общество Стальканат является старейшим на Украине

метизным предприятием и ведёт свою летопись с 1806 года.

Основная продукция предприятия - стальные канаты и стальная высоко- и низкоуглеродистая проволока. При этом, доля производства низкоуглеродистой проволоки составляет 8-10 %, что свидетельствует об узкоспециализированной товарной политике предприятия.

Проектная мощность предприятия - около 80 тыс. тонн и по состоянию баланса производственных мощностей на 01.01.2001 г составляет 75 тыс. тонн из которых используется 35-45 %. На предприятии работает 1437 человек.

Доля экспорта в реализации продукции составляет 30 %. В настоящее время, предприятие является одним из крупнейших производителей и экспортёров стальных и синтетических канатов, стальной проволоки, плетеной сетки.

С 1960 г, в составе ОАО Стальканат действует научно-исследовательское отделение (НИО ОНИОСК).

На предприятии функционирует система качества, сертифицированная Российским Морским Регистром судоходства, соответствующая международному стандарту ISO 9001:94.

АОЗТ Завод Метиз (Днепропетровская обл., г. Днепродзержинск)

Завод Метиз основан в 1963 году. ,

Предприятие производит низкоуглеродистую проволоку и изделия из неё: гвозди, сетку и цепи. Имеется собственное производство картонной тары.

На данный момент предприятие производит около 35 тыс. тонн продукции в год.

Числеленность работающих - 470 человек.

Политика ценообразования достаточно гибкая, в соответствии с пожеланиями потребителей, а уровень цен ниже среднего.

Технические специалисты предприятия активно работают над совершенствованием качества производимой продукции и расширением ассортимента.

В связи с ограниченностью складских помещений, предприятие открыло региональиые склады во многих городах Украины. Со временем, была налажена система продаж через посредников и, в настоящее время, действует сеть представительств АОЗТ Завод Метиз в Харькове, Луганске, Симферополе, Житомире, Сумах, Чернигове, Виннице, Львове, Одессе, Луцке, Донецке, Ровно и других городах.

Кроме того, ведется активная деятельность по открытию новых региональиых представительств. Россия На рынке черных металлов основную конкуренцию составляют российские и ,-украинские металлургические комбинаты. Украинская металлопродукция дешевле российской почти на 50%, поэтому ее потребление в России растет. Дешевизна украинских металлов определяется, во-первых, низкой себестоимостью, а во-вторых, тем, что в соответствии с межправительственными соглашениями о межотраслевой кооперации он продается на российском рынке без НДС.

Это одна из основных особенностей промышленного рынка - жесткое государственное регулирование.

Украинские предприятия являются основными конкурентами российской металлургии на рынках СНГ и дальнего зарубежья. По отчётам американских аналитических агентств, объёмы импорта украинского металла выше объемов

импорта металла российского происхождения при том, что общий объём металла,

который Украина ежегодно отправляет на внешний рынок в 4-5 раз меньше объёмов экспорта России. Привлекательность украинского металла для российских потребителей обусловлена тем, что в 80% случаев его цена на 30-40 % ниже российских аналогов.

Однако по качеству украинский металл уступает российскому.

Главные конкуренты предприятия на внешнем рынке: украинские компании Силур, Запорожский Сталепрокатный Завод, и российские производители: Орловский Сталепрокатный Завод, Череповецкий Сталепрокатный Завод, Белорецкий Металлургический Комбинат, Речицкий Метизный Завод (Белоруссия).

ОАО Череповецкий сталепрокатный завод (ЧСПЗ) Крупнейший российский производитель метизной продукции - создан в декабре

1965 года на базе метизного производства Череповецкого металлургического завода, ныне ОАО Северсталь. Сегодня ОАО Череповецкий сталепрокатный завод входит в группу предприятий Северсталь, одного из лидеров черной металлургии России.

Предприятие производит широчайший ассортимент металлопродукции. Это более 26 тысяч видов и типоразмеров проволоки, гвоздей, стальной и сварной сетки,

сварочных материалов, канатов, машиностроительного, мебельного и железнодорожного крепежа, калиброванной стали, цепей, стальных фасонных профилей, товаров народного потребления. Трудится на заводе 7000 человек.

Общий объём продукции, произведенной ОАО ЧСПЗ за 8 месяцев 2001 года составил 329 779 тонн, что на 107,9 % больше, чем за аналогичный период в 2000 году.

В июне 2000 года Российским Морским Регистром Судоходства Череповецкому сталепрокатному заводу был вручен сертификат соответствия системы управления качеством стандарту ISO 9002.

Активно продвигаются на рынок новые виды продукции: патентированная лента для упаковки металлопроката, высокопрочный крепёж, оцинкованная проволока в розетах, стыковые болты для скрепления железнодорожного пути, проволока для сердечников проводов с плотностью цинкового покрытия свыше 240 г/м2, канаты по DIN, гнутые профили новых видов.

На экспорт поставляется более 24% выпускаемой продукции, качество которой. подтверждается международными сертификатами и наградами.

Белорецкий металлургический комбинат им. Калинина (БМК)

Комбинат основан в 1762 годы, одно из старейших предприятий отрасли и единственное в России предприятие полного металлургического цикла. Крупнейший производитель метизной продукции, занимающий по объемам производства второе место в России. Находится под контролем угольно-металлургической группы Южный Кузбасс. Входящий в состав БМК Туканский рудник ведет добычу высококачественной железной руды Комарово-Зигазинского месторождения.

В составе БМК также металлургическое, листопрокатное и сталепроволочно-канатное производства. В 2000 г. БМК выпустил 192 300 т стали, 317 960 т проката и 1 839 000 т метизных изделий.

ОАО Орловский сталепрокатный завод (ОАО ОСПАЗ)

Современное, динамично развивающееся промышленное предприятие, выпускающее более 270 тыс. т/год металлопродукции. Оно является ведущим I предприятием Орловской области и входит в число крупнейших метизных заводов России.

Завод был основан в 1967 году. В марте того же года была выпущена первая продукция в сталепроволочном цехе N0.1. В последующие годы были введены в

строй цеха: канатным, сталепроволочный Ыо.2, металлических сеток, электродный, калибровочный, крепежный, сталепроволочный Nо.З с производством металлокорда.

В последние годы в жизни завода произошли значительные изменения. В 1992 году государственное предприятие было преобразовано в Открытое акционерное общество Орловский сталепрокатный завод - ОАО ОСПАЗ и было занесено в Государственный Реестр участников внешнеэкономических связей.

Сегодня предприятие оснащено высокопроизводительным оборудованием швейцарской фирмы ОЭРЛИКОН, немецких фирм СКЕТ, ЕГЕР, КАЛОВ', КИЗЕРЛИНГ, ШУМАГ для производства стальной низко-, средне- и высокоуглеродистой проволоки различного назначения, стальных канатов, сварочных электродов, металлических сеток, калиброванной стали, крепежных изделий, труб электросварных и металлокорда. С 1998 года ОАО ОСПАЗ входит в состав 50 предприятий холдинга Металлинвест, который в 2001 году вошел в число крупнейших экспортёров России.

Доля продукции на рынке России среди предприятий ассоциации Промметиз за полтора года возросла до 17%. В страны СНГ и Дальнего зарубежья поставляется до 14% производимой продукции.

В рейтинге ведущих российских производителей и поставщиков металлопродукции за 1 полугодие 2001 года завод занимает 3 место в России по производству метизов, а ООО ТК ОСПАЗ - входит в десятку крупнейших торговых домов металлургических предприятий.

В настоящий момент коммерческой деятельностью завода занимается ООО Торговая компания Орловского сталепрокатного завода (ТК ОСПАЗ), которая создана 27 марта 2000г. по решению Совета директоров ОАО ОСПАЗ для реализации всей выпускаемой заводом продукции.

Речицкий метизный завод, Белоруссия

Завод основан в 1912 году как изготовитель гвоздильно-проволочной продукции и в настоящее время является крупнейшим в Республике Беларусь производителем

проволоки, гвоздей, шурупов, винтов, болтов, гаек, заклепок, цепей.

В 60-ые годы завод был полностью реконструирован: установлены высокопроизводительные гвоздильные автоматы, введены в эксплуатацию крепежный, сталепроволочный, шурупный цеха.

В 90-ые годы в связи с выходом на мировой рынок завод произвел дополнительную модернизацию - закупил оборудование ведущих производителей (WAFIUS, BELWINKO, HILGRLAND и других), освоил новые технологии. Это позволило расширить ассортимент в производстве гвоздей, шурупов, болтов и производить их по мировым стандартам (ISO и DIN).

Коллектив завода состоит из 1700 высококвалифицированных работников, готовых обеспечить выпуск продукции в объёме до 110 тысяч тонн в год.

В настоящее время завод является лидером по ассортименту специальных гвоздей, что позволяет присутствовать на рынке практически всех европейских стран.

Анализ рыночных тенденций

Производство

В настоящее время в Украине насчитывается около 20 промышленных предприятий по производству метизов. В среднем в год производится около 300 тыс. тонн метизной продукции.

Спрос на рынке метизов носит сезонный характер, пик продаж приходится на период с марта по июнь, и с августа по ноябрь.

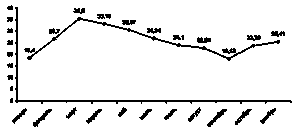

Диаграмма 6. Производство метизной продукции в Украине, 2001 год

Данные: Госкомстат

С начала года производство метизов в Украине составило 283,88 тыс. тонн. Доля продукции предприятий, входящих в ХК ТЕКО-Днепрометиз, за ноябрь месяц 2001 года составила 20%.

В ноябре 2001 года производство метизов в Украине стабилизировалось. После спада в третьем квартале, предприятия отрасли вышли на суммарный уровень -производства 25,4 тыс. тонн в месяц.

Производство и сбыт крепежных изделий. В первом полугодии 2001 г., по данным Госвпешинформа, объемы производства крепежа в Украине по отношению к соответствующему периоду 2000 г. выросли на 74% и составили 8 тыс. т, причем на долю ОАО Дружковский метизный завод пришлось 61,9%. При этом на экспорт в 59 стран мира было отправлено 72% объема выпуска, в том числе 78% от объема импорта - в Россию.

В Украину ввезено 2 тыс. т крепежных изделий, при этом из России - 27,6%, из Тайваня - 26,8%, из Польши - 10,2%. Потребление крепежных изделий в Украине составило 4,7 тыс.

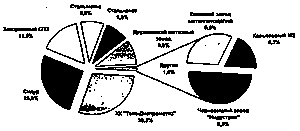

Доля предприятий ХК Теко-Диепрометиз в реализации метизов украинскими предприятиями составила 29% (с начала 2001 года).

Среди крупных промышленных предприятий отрасли, входящих в ассоциацию

Укрметиз, доля нашего предприятия па рынке проволоки низкоуглеродистой

составляет 40% (по состоянию на начало декабря). Ближайшими конкурентами по

производству и продаже проволоки ОК на рынке Украины являются Запорожский

СПЗ (12%), ЗЛО Стальметиз (19%) и ОАО Силур (21%).

В том числе, по производству проволоки с цинковым покрытием наше предприятие занимает 42% от общего объема производства данной продукции.

Таблица 2. Доля рынка продукции предприятия (2001 год)

| Продукция | Доля рынка, % |

| Проволока ОК | 40% |

| в т.ч. проволока оцинкованная | 42% |

| СВ08Г2С | 15% |

| СВ08-СВ08А | 4% |

| ВР-1 | 53% |

| Проволока колючая | 54% |

| Гвозди строительные | 27% |

| Электроды | 11% |

Данные: Укрметиз, Госкомстат

Диаграмма 7. Доля рынка основных предприятий отрасли

Потребление

Внутренний рынок

Емкость рынка метизов Украины ориентировочно составляет 10 000 тонн в месяц, и постепенно увеличивается за счет повышения активности потребления в промышленной сфере и строительстве.

По данным Министерства экономики, в первом полугодии внутреннее потребление металлопродукции составило 3 млн. тонн, что на 30% превышает показатели первого полугодия 2000 года. Потребителями продукции отрасли являются в основном две отрасли: машиностроительная (27%) и отрасль капитального строительства (5,5%).

В отрасли металлургии и металлообработки с начала года кумулятивный рост составил 15,7%, что говорит о повышении активности в промышленной сфере. По данным Укрметиза, та же тенденция наблюдается и в отрасли по производству метизов (рост составил 16%).

Это объясняется повышением деловой активности в основных потребляющих отраслях - машиностроительной (25%) и капитальном строительстве (9,1%).

В среднем, увеличение спроса на потребительском рынке всего на 10% приводит к увеличению спроса на промышленном рынке в 5 и более раз.

В свою очередь, наблюдается снижение объемов экспорта и перераспределение потока продукции с внешнего рынка на внутренний.

В условиях, когда мировые рынки закрываются для украинских производителей металлов, на внутреннем рынке наблюдается заметный рост спроса и цен на

продукцию металлургических заводов. Увеличение спроса происходит, в частности, за счет повышения темпов строительства, например, в жилищном секторе в крупных городах, темпов промышленно-транспортного строительства и увеличения активности в машиностроении.

В 2002 году эксперты прогнозируют рост спроса на объекты недвижимости (жилые дома, офисы, квартиры), что, в свою очередь, приведет к повышению спроса на строительные материалы.

Внешний рынок

На ближайшую перспективу можно прогнозировать продолжение тенденции роста выплавки стали в Украине ввиду ожидаемого улучшения конъюнктуры мировых рынков черных металлов к концу 2001 года (позитивные сдвиги отмечены уже в августе этого года).

Квота Украины на экспорт металлопродукции в страны Европейского Союза в 2002-2004 годах увеличена на 34,7% с ежегодным их ростом на 2,5%. Это решение приведет к аналогичному увеличению объема экспорта украинской металлопродукции в европейские страны.

Ранее на импорт украинской металлопродукции в страны Евросоюза были установлены годовые квоты в объеме 272,3 тыс. тонн, в том числе на катанку - 25 тыс. тонн.

По прогнозам ряда международных организаций, в предстоящее десятилетие мировое потребление продукции из черных металлов будет возрастать умеренными темпами. По данным Международного института чугуна и стали, потребление металлопродукции за период 2000-2005 годов возрастет примерно на 80 млн. т с 769 до 830-836 млн. т, т.е. прирост составит 8-9%, или 1,65-1,75% в год.

Рост потребления предполагается, в основном, в странах Азии, Ближнего Востока и Южной Америки, для других регионов мира ожидаются незначительные колебания в объемах спроса. Наиболее динамичные темпы прироста потребления металлопродукции прогнозируются в Китае - на 26% за пять лет, или 4,8% среднегодовые.

К 2005 году он будет нуждаться в 165 млн. тонн металла. В Японии,

Для сравнения, ожидается падение потребления до 70 млн. тонн в год, т. к. экономические темпы роста здесь относительно медленные, и металлургическая интенсивность падает.

В мировой черной металлургии продолжает развиваться и углубляться система международного разделения труда (МРТ). Прежде всего, растут объемы мировой торговли металлопродукцией; на мировом рынке черных металлов усиливается специализация стран на поставках той или иной продукции.

Развитые страны стремятся закрепить за собой нишу наиболее высокотехнологичной и дорогой продукции высоких переделов, оставляя развивающимся странам и странам СНГ роль поставщиков на мировой рынок продукции с низкой добавленной стоимостью - передельного чугуна, полуфабрикатов и некоторых видов проката.

Сырье

Производство сырья.

За 6 месяцев 2001 года производство сортового проката в Украине составило 7,828 4 миллиона тонн (включая заготовку на экспорт), что на 25,2% превысило аналогичный показатель 2000 года, хотя июньский показатель оказался на 4% ниже, чем объем производства в мае сего года. При этом было изготовлено 830,5 тысячи тонн катанки (что на 15,8% меньше, чем год назад), и 16,8 тысячи тонн сортовой холоднотянутой стали (рост - 56%).

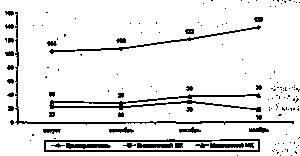

Выпуск сортового проката на МК Криворожсталь вырос на 18%-до 2,867 миллиона тонн, в том числе производство арматуры увеличилось на 36%, до 1,6 миллиона тонн, катанки - уменьшилось на 21%, до 519 тысяч тонн. Макеевский МК в первом полугодии 2001 года изготовил 180,3 тысячи тонн катанки, что на 9% меньше, чем год назад, а объем отгрузки квадратной заготовки (через трейдеров - на экспорт) в 2,5 раза превысил уровень 6 месяцев 2000 года и достиг 300 тысяч тонн.

Производство катанки на Енакиевском МЗ выросло незначительно - на 1,5% - и составило 132 тысячи тонн, при этом уменьшился объем экспорта квадратной заготовки.

Производство катанки в ноябре увеличилось на 3% до 196 тыс. тонн, в том числе на Криворожстали производство катанки составило 139 тыс. тонн, что выше уровня октября на 14%, на Енакиевском МЗ производство составило 18 тыс.тонн (-39%). Производство катанки на Макеевском МК выше октябрьского уровня на 2% и составило 39 тыс. тонн.

Диаграмма 8. Динамика производства катанки

Кроме того, на этих рынках наметилась тенденция к сокращению производства. Прогнозируется снижение закупок -арматуры Ираком, который является одним из самых крупных потребителей арматуры украинского производства, особенно негативно это может отразиться на деятельности КГГМК Криворожсталь.

Таблица 3. Цены на катанку рядовую

| Месяц | Российский рынок, $/г, $1/29,4 руб. | Украинский рынок, $/1, $1/5,339 грн. | ||

| min | max | min | max | |

| Октябрь | 137,0 | 233,0 | 170,0 | 262,0 |

| Ноябрь | 137,0 | 233,0 | 170,0 | 262,0 |

Розница в ценах на горячекатаную катанку из России и Украины, при поставках из портов на Черном море составляет 20 долларов США за тонну, и, согласно прогнозам российских трейдеров, в ближайшее время не изменится.

В последнее время на мировых рынках катанки наблюдается некоторое снижение максимального уровня цен, вследствие чего растут объемы импорта в США. На украинском рынке цены сохраняются на уровне мая-июня, в том числе у производителей - на катанку диаметром 6,5 миллиметра - в интервале от 1090 т-гривен/тонна до 1680 гривен/тонна с учетом НДС.

Цены при экспорте из Украины в интервале 170-180 USD/t, FOB.

Рыночные аналитики Северной Европы заявили, что не ожидают изменений в ценах на катанку, произведённую в странах СНГ.

Экспорт сырья.

По данным Госкомстата Украины, в 1999 году из Украины было экспортировано всего около 1747 тыс. тонн катанки, из них в США - 163 тыс. тонн, в 2000 году из Украины в США было экспортировано 273 тыс. тонн катанки. Еще больше катанки было поставлено в Африку (198 тыс. тонн), в восточную и центральную Европу почти 300 тыс. тони.

Потребность в катанке на мировых рынках всегда была велика - в частности, в 2000 году использование катанки в мире оценивается примерно в 80 млн. тонн, (для сравнения: арматурной стали - 65 млн. тонн, конструкционных профилей - 50 млн. тонн).

ЗА 6 месяцев 2001 года на Украине было произведено 14,68 миллиона тони общего и 1.68 миллиона тонн готового проката. За этот же период на экспорт было отгружено, по данным Металл Эксперта, 11,595 миллиона тонн металлопроката, а экспортировано 271,4 тысячи тонн металлопроката.

При этом следует отметить, что экспорт проката вырос на 28,8%, а импорт на 68% в сравнении с аналогичными показателями прошлого года.

Условная средняя цена при экспорте тонны проката, составлявшая в первом полугодии 2000 года 173,3 USD, возросла в этом году до 181 USD за счет роста цен при экспорте длинномерного проката и полуфабрикатов, а также некоторого сокращения доли продаж чугуна и полуфабрикатов в общем объеме экспорта черных металлов из Украины.

В текущем году улучшение экономической ситуации в ряде стран Юго-Восточной

Азии, Ближнего Востока, России и других обусловило некоторое перераспределение товарных потоков экспорта черных металлов из Украины по сравнению с 2000 годом. Так, доля поставок в Юго-Восточную Азию выросла с 26,6% до 30,3%, в регион Ближнего Востока - с 25,5% до 27,7%, в страны СНГ - с 7,3% до 10,7% (без чета изделий из черных металлов); несколько возросла доля поставок в Африку и Южную Америку. И, напротив, ухудшение экономической ситуации в США и странах Восточной Европы обусловило снижение роли этих рынков сбыта для Украины с 11,8% до 1% и с 10% до 8,4% соответственно.

Ценовая эффективность экспорта черных металлов в целом наиболее привлекательна при поставках в страны бывшего СССР, на втором месте - страны Африки и на третьем Северной Америки.

В первом полугодии 2001 года Украина экспортировала 810 тысяч тонн катанки и 1835 тысяч тонн арматуры, что в сумме составило 2,645 миллиона тонн - 18% всего спорта черных металлов, или 23% экспорта готового проката (по тоннажу).

цельный вес экспорта этих видов проката по стоимости поставок несколько выше - 11,3% от всего экспорта черных металлов и 25,6% от экспорта готового проката.

МАРКЕТИНГОВАЯ СТРАТЕГИЯ

Общей стратегией предприятий холдинга является стратегия снижения

себестоимости, которая позволит добиться максимального финансового эффекта от внедрения маркетинговых ценовых стратегий. Для кардинального улучшения ситуации необходимо проведение внутренней реструктуризации производственно-организационной структуры предприятия и снижения издержек производства.

Деятельность компании в планируемый период можно условно разбить на два этапа.

- Этап внедрения на рынке.

Продолжительность этапа - 4-5 месяцев.

На данном этапе предполагается решение следующих задач:

1. наработка клиентской базы;

2. увеличение объемов продаж;

3. завоевание лидерства по показателям доли рынка;

4. создание положительного имиджа Торгового Дома.

На этом этапе решается также ряд задач организационно-техническою характера,

Которые должны обеспечить выход на рынок и подготовить реализацию стратегии глубокого проникновения, которая составит содержание второго этапа.