риска фондовых индексов, потому что в условиях существенной неопределенности

и рационального инвестиционного выбора эти оценки являются наиболее

правдоподобными (равновесными). Такие оценки говорят о том, что при

инвестиционно равновесном выборе в оценках доходности и риска отсутствуют смещения, в противном случае (например, при несимметричном риске

предполагается возможность переоценки (недооценки) индекса).

Расчетный коридор доходности в нашей модели связан с нечеткими

оценками доходности и риска следующим простым соотношением упреждения:

Упреждение здесь в том, что мы на базе расчетного коридора, полученного

на текущем интервале прогнозирования, формируем оценки уже для последующего

интервала прогнозирования. Диапазон половинного среднеквадратического

отклонения в (4.16) . это диапазон рационального доверия к тем оценкам,

которые попадают в соответствующий расчетный коридор (в предположении

нормального распределения разброса с нечеткими параметрами распределения).

Если уровень доверия ниже, то коридор шире, и им захватываются фактически

неправдоподобные сценарии развития событий. Наоборот, если доверие выше, то

коридор уже, и в него не попадают уже вполне правдоподобные оценки.

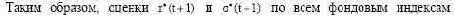

При переходе от (4.16) к записи в действительных числах возникает система

трех линейных алгебраических уравнений с тремя неизвестными (временно, для

удобства представления, снимем в формулах зависимость от времени):

Система (5.45) является вырожденной и требует дополнительного условия

для решения. Таким условием могут служить уравнения оценочной балансировки:

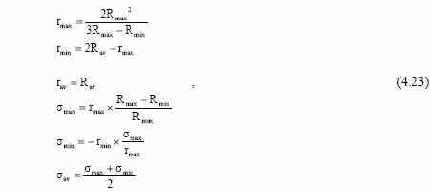

Соотношения (4.18) - (4.20) выражают ту суть, что соотношение доходности и риска по индексам в максимальном и минимальном варианте зависит только от соотношения максимума и минимума доходности в расчетном коридоре. Тогда все параметры модели находятся по формулам: для Rmax < 0 и Rmin < 0 экономического региона нами получены. Фактически это означает, что можно ежеквартально решать оптимизационную задачу для обобщенного инвестиционного портфеля из акций и облигаций и определять рациональную траекторию скольжения своей портфельной точки от границы к границе по ходу прогнозирования (фаза 6 прогнозирования).