В ходе моделирования обнаружилось, что когда на рынке доминируют

отзывные тенденции, стартовое размещение активов вырождено, и невозможно

отследить динамику портфеля, чувствительность его долей к колебаниям

экзогенных факторов. Поэтому в модели нагляднее в любом случае стартовать с

контрольной портфельной точки (по 50% акций и облигаций в портфеле). Если

отзывные тенденции перетока капитала сохранятся, то портфель быстро

выродится, и это можно будет наблюдать в динамике.

Для всех индексов, отвечающих данному экономическому региону,

устанавливается их стартовое значение P(tнач).

Привязка дискретного времени к непрерывному осушествляется таким

образом, что значения индексов и параметров для дискретного времени

соответствуют значениям последнего торгового дня соответствующего квартала.

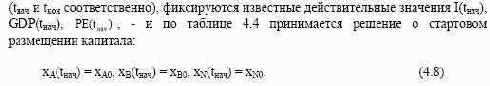

По обобщенному инвестиционному портфелю устанавливаются текущие

значения доходностей и рисков модельных классов акций и облигаций r(tнач) и

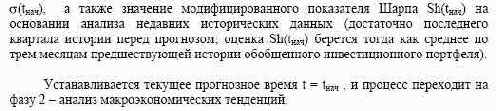

В силу существенной нестационарности макроэкономических процессов (допущение экспертной модели) мы не беремся прогнозировать их с помощью

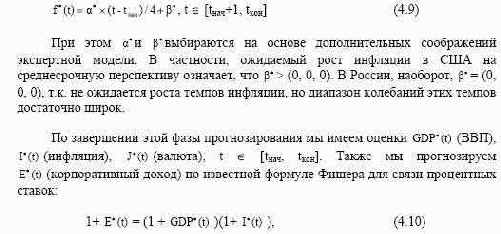

известных методов авторегрессионного анализа, как, скажем, в моделях ALM [129]. Взамен мы предлагаем искать их в форме полосы с прямолинейными границами вида. и процесс переходит на фазу 3 . анализ ожидаемой инвестиционной динамики.

Для шага прогнозирования (t+1) мы должны на шаге (t) оценить инвестиционные тенденции по таблице 4.6, чтобы правильно определить направления перетока капитала за время [t, t+1]. При этом входом в таблицу служат значения Iav(t) и (t) PEav . Таким образом, мы формируем упреждающее воздействие на инвестиционный портфель с упреждением на один шаг относительно плановой макроэкономической динамики. Так, для входной ситуации №4, которую мы распознаем как призывно- промежуточная при стартовом инвестировании и как призывную при перетоке капиталов, мы прогнозируем увеличение размера капиталов, инвестированных в акции и облигации, и соответствующий рост уровня кумулятивных индексов. Сразу же отметим, что уровень индекса облигаций является низкоэластичным фактором в отношении объемов операций, а уровень индекса акций . высокоэластичным фактором. Это обусловлено тем, что процентные ставки по облигациям колеблются в достаточно узких пределах; снизу они ограничены уровнем инфляции (или предельно приближены к ней), а сверху . уровнем прибыльности корпораций, позволяющим надежно обслуживать накопленную кредиторскую задолженность без существенного ухудшения своего финансового состояния (при минимальном уровне риска банкротства). Хотя для справедливости отметим, что резкое падение курсов акций вызвало настолько мощный переток денег в облигации США, что столь низкого уровня процентных ставок не отмечалось с 1960 года. Но эту тенденцию здесь мы рассматриваем как временную. Рано или поздно ставкивыровняются, потому что большая часть капиталов, сейчас осевших в облигациях США, перетечет за рубеж. Далее процесс прогнозирования переходит на фазу 4 . прогноз расчетного коридора доходности по индексу.