В качестве важного признака продолжения текущего тренда мы уже упоминали окна — разрывы цен на графиках японских свечей. Кроме того, что окна являются фигурами продолжения тренда, в анализе японских свечей утверждается, что цены в областях окон становятся важными зонами поддержки или сопротивления тренду. Считается, что если окно образуется на растущем тренде, то последующее понижательное коррекционное движение цен должно завершиться где-то внутри этого окна. Точно так же существующее окно на падающем тренде ограничивает его последующую повышательную коррекцию.

Окна в традиционном японском анализе также являются элементами более сложных моделей продолжения тренда. К ним относятся: «разрыв тасуки», «игры на разрывах» и «отрыв смежных белых свечей».

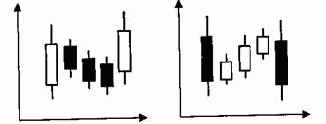

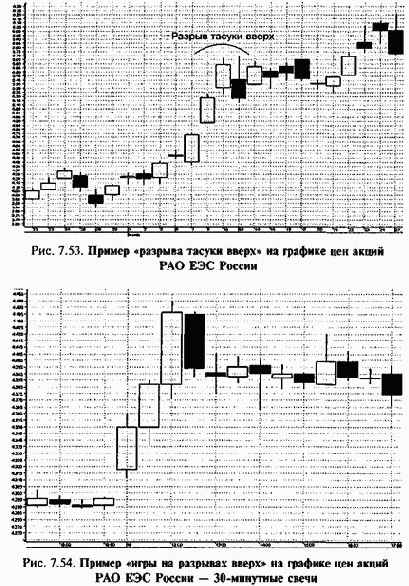

«Разрыв тасуки вверх» происходит после роста цен, когда после белой свечи, образующей ценовой разрыв, появляется черная свеча. Цена открытия черной свечи должна находиться в пределах тела белой свечи, а цена закрытия — ниже тела белой свечи. Тела обеих свечей должны быть примерно одинаковы (рис. 7.49). В этом случае утверждается, что закрытие черной свечи часто является окончанием коррекции и может служить хорошим моментом для покупки. Однако если разрыв заполняется («окно закрывается»), а цены продолжают падать, то модель считается неудавшейся и сигнал на покупку отменяется. Обратное справедливо для «разрывов тасуки вниз».

а) Ь)

Рис. 7.49. «Разрывы тасуки» вверх (а) и вниз (А)

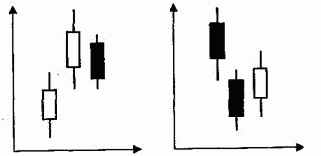

Для продолжительных рыночных тенденций характерна ситуация, когда после существенных повышений или понижений цен рынок берет передышку и некоторое время находится в состоянии «бокового» движения в ценовом диапазоне вблизи достигнутых экстремумов. Если после периода такого движения на графике цен появляется японская свеча, образующая разрыв (окно) с предыдущим диапазоном, то появляется возможность игры в направлении предыдущего тренда, а такая ситуация называется «играми на разрывах» (рис. 7.50). Соответственно, когда текущий тренд является растущим, то фигура является «играми на разрывах вверх», а когда текущий тренд является падающим, то — «играми на разрывах вниз».

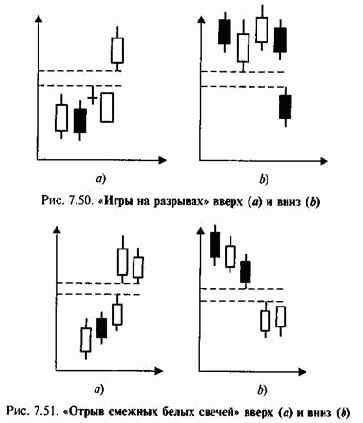

Если при восходящей тенденции появляется белая свеча, образующая поднимающееся окно с предыдущей свечой, а за ней следует еще одна белая свеча почти такого же размера, причем обе белые свечи имеют близкие цены открытия, то данная фигура называется «отрывом вверх смежных белых свечей». «Отрыв вверх смежных белых свечей» является «бычьей» моделью продолжения тенденции. На графиках встречается также модель, называемая «отрыв вниз смежных белых свечей», которая образуется на нисходящем тренде и рассматривается как «медвежья» модель продолжения тенденции (рис. 7.51).

Перечислим еще несколько характерных для анализа японских свечей моделей продолжения тренда, уже не связанных с образованием ценовых разрывов.

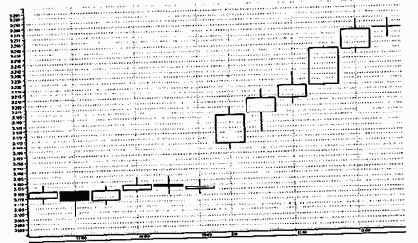

Модель « три метода» является японским аналогом западных графических моделей консолидации типа «флаг» или «вымпел». «Три метода» имеют «бычью» и «медвежью» разновидности. «Бычья» фигура «три метода» образуется, во-первых, длинной белой свечой, во-вторых, группой понижающихся свечей с небольшими телами и, в-третьих, еще одной длинной белой свечой. Все свечи модели должны удовлетворять следующим требованиям: группа понижающихся свечей не должна выходить за пределы ценового диапазона первой свечи (включая тени), цена открытия последней свечи должна быть не ниже цены закрытия предыдущей, а цена закрытия последней свечи должна быть выше цены закрытия первой свечи фигуры (рис. 7.52).

а) Ь)

Рис. 7.52. «Бычья» (а) и «медвежья» (Ь) модели «три метода»

«Медвежья» фигура «три метода» формируется аналогично, но с той разницей, что первая и последняя свечи являются черными, а свечи в центральной группе повышаются. И в «бычьей», и в «медвежьей» модели свечи центральной группы могут быть любого цвета, но, как правило, их цвет не совпадает с цветом крайних свечей модели. Чаще всего в центральной группе образуется три свечи, но их может быть две или больше трех.

Модель «разделение» является признаком возобновления движения в направлении тренда после временной коррекции. Когда на восходящем тренде после черной свечи образуется белая свеча, то говорят о формировании «бычьей» модели типа «разделение», если выполняются следующие условия: цена открытия белой свечи близка к цене открытия предшествующей черной свечи и является минимальной ценой данного периода. Напротив, когда на нисходящем тренде после белой свечи формируется черная, причем ее цена открытия близка к цене открытия предыдущей белой свечи и является максимальной ценой периода, говорят о «медвежьем» разделении.

Мы перечислили лишь несколько типов графических фигур из большого многообразия моделей, используемых в анализе японских свечей Краткое описание данных фигур имеет цель привести пример того, как иной способ графического представления ценовой информации приводит к появлению другой, представляющей новые возможности совокупности графических моделей технического анализа (по сравнению с рассмотренными ранее моделями на линейных и штриховых графиках). Уже из приведенных моделей видно, что в отличие от рассмотренных ранее западных графических структур японские фигуры, состоящие всего из нескольких (чаще всего двух-трех) свечей позволяют получить существенный материал для прогнозирования.

Более подробное и систематическое описание метода анализа японских свечей можно получить из приведенных в конце главы дополнительных источников информации.

Интерпретация японских свечей, как и любой другой вид графического анализа, не является вполне точной и однозначно определенной процедурой. При рассмотрении графической структуры состоящей из японских свечей, перед аналитиком неизбежно встает ряд вопросов. Например, насколько длинной должна быть нижняя тень свечи и насколько короткой верхняя, чтобы эту свечу можно было считать молотом? Насколько близки должны быть цены открытия и закрытия свечи, чтобы определить ее как доджи?

Как велик должен быть ценовой разрыв между первыми двумя свечами в структурах типа «звезд»? Можно ли рассматривать фигуру как «звезду», если такого разрыва вообще нет, а тела первых свечей только касаются друг друга? Каков должен быть разрыв в окне, чтобы оно представляло собой значимую фигуру продолжения тенденции? С аналогичной ситуацией мы уже встречались при анализе традиционных западных графиков.

При рассмотрении фигур, описанных в четвертой главе, как правило, приходится решать вопросы, насколько значимым является пробой того или иного уровня, насколько уверенно цены выходят за пределы ограничивающих модель линий и пр. Разные аналитики вправе давать на эти вопросы различные ответы. При исследовании как классических графических моделей, так и фигур, состоящих из японских свечей (равно как и любых других структур), часто может оказаться полезным использовать дополнительные признаки.

В частности, при исследовании обычных графических фигур подтверждением истинности пробоя можно считать увеличение торгового объема или наблюдение за направлением изменения цен после завершения модели. При анализе японских свечей торговому объему также придается большое значение. Поскольку фактически определяющей для классификации «свечной» фигуры является форма заключительной свечи модели (именно она, как правило, определяет направление дальнейшего движения цен), то резкое увеличение объема торгов в течение последней свечи может служить дополнительным подтверждением правильности интерпретации.