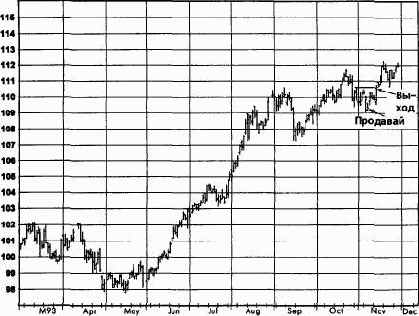

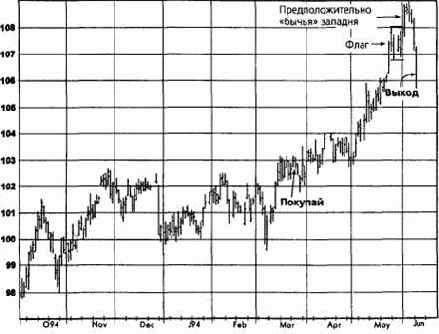

Подъем обратно к верхней границе флага поставил под вопрос исходную предпосылку сделки.

Комментарий

В идеале следует подождать четыре-пять недель, прежде чем квалифицировать «бычью» (или «медвежью») западню как достоверный сигнал. Конечно, при достоверном сигнале столь долгое ожидание может привести к значительно худшей цене открытия позиции. В данном случае я сознательно открыл короткую позицию раньше в попытке получить более хорошую цену входа и использовал очень близкую защитную остановку для ограничения риска, поскольку не было адекватного технического подтверждения. В результате убыток оказался небольшим несмотря на то, что торговая идея была ошибочной. Между прочим, ожидание подтверждения «бычьей» западни в течение минимально необходимых четырех недель предотвратило бы риск полностью.

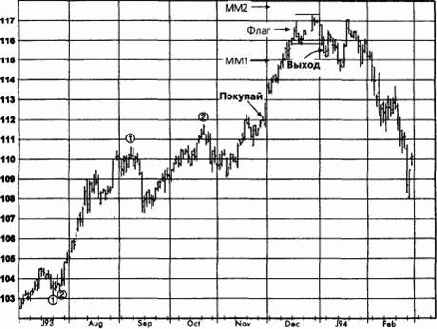

Когда рынок пробил наверх ближайшую цель измеренного движения (ММ1) и почти достиг следующей цели (ММ2), защитная остановка была подтянута к ближайшему технически обоснованному уровню, которым в данном случае была нижняя граница последнего флага.

Комментарий

Заметьте, что эта позиция была открыта вскоре после того, как была ликвидирована сделка в противоположном направлении (см. рис. 14.826). Способность изменить мнение, если поведение рынка показывает, что исходная предпосылка ошибочна, является критически важным качеством для успеха в биржевой торговле. Несмотря на ошибку в первой сделке, конечный результат (после открытия позиции в противоположном направлении) принес значительную прибыль, поскольку убыток был зафиксирован быстро, тогда как выигрышная позиция держалась до первого признака слабости рынка.

Эта сделка также показывает, что закрытие позиции при противо- трендовом пробое флага может быть использовано в качестве эффективного средства ограничения потери текущей незафиксированной прибыли.

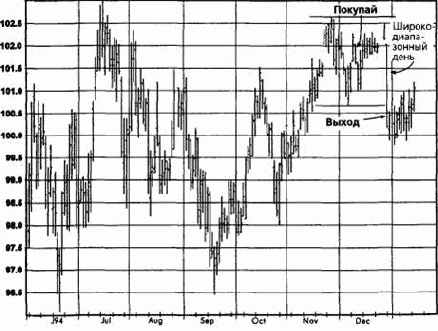

Пробой нижней границы флага в широкодиапазонный день указывал на ошибочность сделки.

Комментарий

Полезно сравнить эту сделку (рис. 14.84а) с предыдущей (рис. 14.83а). Как графические модели, так и исходные предпосылки сделок были весьма схожи. Однако предыдущая сделка принесла значительную прибыль, а эта оказалась проигрышной. Вывод: невозможно заранее предвидеть, какой результат трейдер получит в той или иной сделке. Успех в биржевой торговле зависит не столько от правильного выбора удачных сделок, сколько от ограничения убытков от проигрышных сделок на меньшем уровне, чем прибыль от выигрышных сделок.

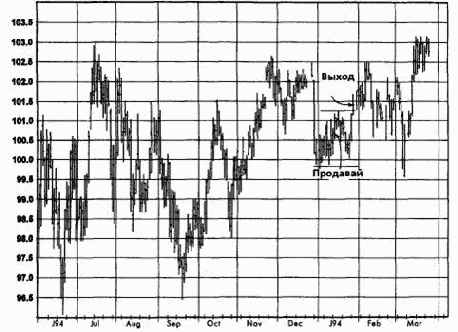

Пробой верхней границы флага опроверг идею сделки. Комментарий

Обратите внимание, что эта позиция была открыта всего лишь через две недели после ликвидации предыдущей сделки, которая была начата в противоположном направлении. К сожалению, в данном случае готовность развернуть первоначальную позицию привела лишь к еще одному убытку.

Сделка была ликвидирована после появления вершины, похожей на «бычью» западню, которая была подтверждена значительным пробоем нижней границы предшествующего флага.

Комментарий

Заметьте, что эта сделка, по существу, восстановила длинную позицию сделки, показанной на рис. 14.84а, только на более высоком уровне цен. Иными словами, после двух проигрышей первоначальная позиция была восстановлена по худшей цене. Однако на этот раз сделка оказалась удачной, причем полученная прибыль намного превысила два предыдущих убытка. Урок: до тех пор, пока методика доказывает свою прибыльность в долгосрочном плане, следует настойчиво продолжать ее применение, даже если она дает несколько убытков подряд.