Анализ представления ежеквартальных отчетов эмитентов в субъектах федерации, входящих в компетенцию РО ФКЦБ России в Центральном федеральном округе за период с I по III квартал 2000 г.

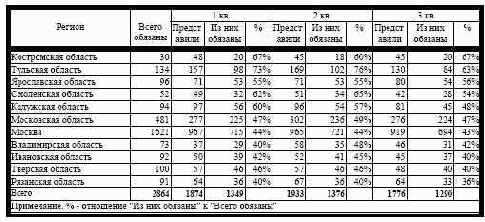

Из представленной таблицы следует, что только около 50% компаний-эмитентов выполняют требования в части раскрытия информации о своей деятельности на рынке ценных бумаг. Именно поэтому, можно сделать вывод, что в России еще пока не создана полноценная система раскрытия информации на рынке ценных бумаг.

Однако проблемы раскрытия информации лежат не только в плоскости законодательства о рынке ценных бумаг и степени его выполнения. Одна из проблем заключается в системе бухгалтерского учета, принятой в России и не отвечающей требованиям западных стандартов учета и отчетности.

Принципы бухгалтерского учета и отчетности Важным звеном в концепции раскрытия информации является унификация стандартов бухгалтерского учета, применяемых компаниями в различных регионах мира. Принципы учета, используемые в Америке (GAAP) и в Европе (IAS), хотя и отличаются, однако имеют много общего. Российская же бухгалтерская отчетность в силу своей налоговой ориентированности, не понятна для инвестора и не позволяет получить полную и достоверную информацию о деятельности компании-эмитента.

Главная проблема российской бухгалтерской отчетности . несоответствие международным стандартам. В этой связи ряд российских компаний вынуждены формировать бухгалтерскую отчетность в двух стандартах: в российских . для налоговых органов и в международных . для западных инвесторов при выходе на зарубежные фондовые рынки.

Такая ситуация приводит к сильнейшей информационной асимметрии, нарушению принципов равного доступа к информации, создает возможности для двойной оценки эффективности хозяйственной деятельности компании-эмитента и ее ценных бумаг. В этой связи, важным в создании информационно прозрачного рынка ценных бумаг, и применении методов фундаментального анализа на фондовом рынке, в частности, является системный переход на раскрытие информации либо по международным стандартам, либо по российским стандартам, но адаптированным к международным.

Определенные шаги в этом направлении в России уже сделаны. Так в целях создания условий для расширения доступа пользователей к финансовой информации Правительством РФ 6 марта 1998 г. принято постановление № 283, утвердившее «Программу реформирования бухгалтерского учета в соответствии с международными стандартами финансовой отчетности». Однако следует признать, что на сегодняшний день это постановление фактически не выполнено.

Реальное принятие Россией новых стандартов бухгалтерского учета, ориентированных на международные, создаст предпосылки для активизации инвестиционного процесса в российской экономике.

Внесистемная отчетность компаний-эмитентов Следует признать, что вопрос перехода на новые стандарты бухгалтерского учета является масштабным, поскольку затрагивает многие сферы экономической и хозяйственной жизни государства (необходимость организации обучения соответствующих специалистов,

реформирования налоговой системы, реорганизации деятельности надзорных органов и пр.).

Этот процесс, по мнению автора, займет достаточно длительное время. Поэтому необходимо создание дополнительных потоков информации, то есть создание дополнительной внесистемной отчетности компании-эмитента, которую может вводить государство-инвестор, и которая позволяет конкретизироватьи дополнить информацию, содержащуюся в периодической бухгалтерской отчетности (хотя это во многом увеличивает регулятивно- информационные издержки компании-эмитента).

Однако в этой связи возникает проблема доступа к собираемой внесистемной отчетности. Важно, чтобы государство не нарушало принципов равнодоступности информации, а это значит, что дополнительная отчетность должна раскрываться для всех инвесторов в той мере, в какой она не нарушает коммерческой тайны. Существующая на сегодняшний день в Москве практика сбора внесистемной отчетности (об этом речь пойдет ниже) не представляет возможности свободного права доступа инвесторов к ней, что нарушает их законные интересы.

В России уже существует положительный опыт создания дополнительных потоков информации, необходимых для проведения фундаментального анализа компании-эмитента, особенно в части управления пакетами акций, принадлежащими государству. Так Правительством Москвы по инициативе РО ФКЦБ России в Центральном федеральном округе в июле 1997 года принята Комплексная программа развития рынка корпоративных ценных бумаг с целью привлечения инвестиций в экономику города, где существенное значение придается проблеме методологического подхода государства к вопросу управления пакетами акций, принадлежащими городу Москве, а также информационному обеспечению принятия инвестиционных решений как государством, так и другими участниками рынка ценных бумаг.

Исходным положением стратегии государства является безусловное признание того, что привлечение долгосрочных ресурсов на рынке ценных бумаг требует от эмитентов раскрытия информации о своей финансово-хозяйственной деятельности. При этом государство должно стремиться к исполнению следующих принципов открытости рынка:

наличие равных для всех инвесторов возможностей по доступу к информации;

соблюдение принципа ответственности раскрывателей информации за ее достоверность;

обеспечение достаточности информации для оценки финансового состояния компании-эмитента.

Достаточность финансовой отчетности эмитента Основным источником информации о хозяйственной и финансовой деятельности компании на сегодняшний день является бухгалтерская отчетность, которая не дает возможности инвестору получить полную информацию, позволяющую провести глубокий финансово-экономический анализ.

Для проведения качественного фундаментального анализа необходима дополнительная информация, получение которой является невозможным для большинства потенциальных инвесторов.

Так, например, с целью повышения информационной прозрачности компаний-эмитентов, имеющих в своем уставном капитале долю города Москвы, РО ФКЦБ России в Центральном федеральном округе было предложено ввести в формы обязательной статистической отчетности предприятий дополнительный состав показателей. Перечень этих показателей утвержден постановлением Правительства Москвы от 6 октября 1998 года № 763, а также постановлением Мосгоркомстата от 5 января 1999 года № 1 и включает такие важные для инвесторов данные как:

направления распределение прибыли отчетного года;

величина и периодичность начисленных и выплаченных дивидендов (по компаниям-эмитентам, не обязанным раскрывать эту информацию в общем порядке);

наличие остатков на счетах по конкретным коммерческим банкам;

соотношение ликвидных активов и обязательств до востребования;

перечень дебиторов и кредиторов на дату проведения собрания акционеров;

доля в выручке от реализации продукции, работ, услуг денежных и прочих форм оплаты;

сведения о заемных средствах, привлеченных в течение отчетного года, по конкретным банкам;

структура налоговых платежей в отчетном году.

Данные по этим показателям обязательны к представлению в Московский городской комитет по статистике с 1 января 1999 года. Пользователем этой информации является пока только Правительство Москвы.

Достоверность финансовой отчетности эмитента Действующие в России стандарты аудиторской деятельности предусматривают порядок составления аудиторского заключения, который позволяет аудитору ограничиться лишь заключением о достоверности цифр бухгалтерской отчетности.

В этих условиях получить объективную информацию о деятельности компании из аудиторского заключения инвестору не представляется возможным.

Для обеспечения проверки соответствия деятельности предприятий интересам акционеров постановлением Правительства Москвы № 763 было утверждено «Положение об обязательном порядке проведения текущего наблюдения и аудиторских проверок деятельности хозяйствующих субъектов,имеющих в уставном капитале долю города Москвы». Информация, получаемая из аудиторского заключения по итогам проверки, проводимой по новым стандартам, позволяет делать выводы не только относительно состояния имущества и обязательств предприятия, но и относительно финансовых результатов его деятельности в интересах акционеров.

Кардинальные изменения в процессе проведения проверки независимым аудитором, прежде всего, касаются цели проведения аудиторской проверки.

Помимо подтверждения достоверности бухгалтерской отчетности компании, аудитор должен дать ответ на вопрос, является ли деятельность общества экономически эффективной и стремится ли оно к достижению целей, поставленных при его учреждении. Именно на эти цели обычно ориентируются акционеры, инвестирующие в компанию финансовые ресурсы. Новое положение об аудите вводит понятие текущего наблюдения, под которым понимается получение мнения аудитора о финансовом состоянии предприятия. Основанием для оценки являются рассчитываемые самой компанией или с привлечением аудиторских фирм в поквартальном режиме основные финансовые коэффициенты, характеризующие экономическое положение компании. Свое мнение аудитор выражает в форме таблицы, характеризующей тенденции изменения этих показателей, которая позволяет судить, являются ли такие изменения благоприятными или нет. Такая форма представления информации, во-первых, дает возможность отслеживать изменения в финансовом состоянии общества, не имея при этом специальных навыков.

Во-вторых, позволяет акционерам быть уверенным в достоверности данных, использованных для расчета коэффициентов, что исключает возможность искажения реального финансового состояния компании.

Таким образом, сочетание аудита бухгалтерской отчетности и качества менеджмента позволяет собственнику предприятия получить полную и достоверную картину о хозяйственной деятельности компании и о степени отражения ее в бухгалтерском учете.

Институт аудиторских компаний становится гарантом достоверности поставляемой на рынок финансовой информации.

Важным аспектом определения эффективности системы раскрытия информации является оценка качества работы собираемой информации, то есть насколько раскрываемая информация позволяет принять качественное инвестиционное решение. В следующих главах настоящей диссертации автор попытается дать ответ на этот вопрос, предложив конкретные инвестиционные решения в отношении конкретных компаний-эмитентов.

Выводы и результаты по параграфу 3:

по образу и подобию американской модели построения фондового рынка в России создана законодательная база и необходимая инфраструктура, призванная обеспечить информационную открытость и прозрачность российского рынка ценных бумаг;

на сегодняшний день в России не полностью сформирована эффективная система раскрытия информации в силу отсутствия экономических стимулов к ее раскрытию и непонимания перспектив использования рынка ценных бумаг как источника инвестиционных ресурсов;

Принятая в России структура и объем раскрываемой компаниями практически идентичны стандартам раскрытия информации, принятым на зарубежных фондовых рынках; необходимо пересмотреть требования действующего законодательства о рынке ценных бумаг в части ограничения круга компаний, обязанных раскрывать информацию на рынке ценных бумаг в полном объеме, ввести понятие публичной компании на рынке ценных бумаг;

в отношении публичных компаний, обязанных раскрывать информацию, необходимо предусмотреть представление максимального объема информации, что позволит инвестору получить более полное представление о финансово-хозяйственной деятельности компании-эмитента;

в отношении остальных компаний-эмитентов, не являющихся публичными и не имеющих доли государства, целесообразно минимизировать объем раскрываемой информации; создание информационного прозрачного рынка ценных бумаг в России сдерживается отсутствием российских стандартов бухгалтерской отчетности, отвечающих международным стандартам;

государство должно создавать условия для получения инвестором и/или акционером компании-эмитента всей существенной информации в отношении ее деятельности, не являющейся конфиденциальной, путем организации потоков внесистемной отчетности, позволяющих корректно интерпретировать информацию, содержащуюся в официальной бухгалтерской отчетности;

вводя дополнительные потоки внесистемной отчетности, государство должно обеспечить равный и беспрепятственный доступ к ней всех заинтересованных пользователей; следование сформулированным принципам прозрачности рынка ценных бумаг будет способствовать созданию благоприятного инвестиционного климата и привлечению инвестиций в реальный сектор экономики России.