Набор аналитических методов, образующий торговую систему, позволяет вырабатывать правила покупки или продажи акций. Торговые системы, основанные на одном методе, называют индикаторами, а правила называют сигналами.

К аналитическим методам относят методы, использующие фильтрацию или математическую аппроксимацию временных рядов. В техническом анализе в качестве базового временного ряда используются ряды значений цены акции за некоторый промежуток времени, объема торговли или числа открытых позиций (на срочном рынке).

Значения цены акции являются основным объектом изучения технического анализа. Индикатор представляет собой набор функций от одного или нескольких базисных временных рядов, с определенным временным "окном".

Индикаторы можно условно разбить на шесть категорий:

1. Индикаторы тренда. К этим индикаторам относят индикаторы, служащие для измерения тренда, его силы, продолжительности и пр. Классический пример трендоподверждающего индикатора является "скользящая средняя" (moving averages), рассчитываемая по простой формуле. Таким образом, вычисляется всего лишь среднее значение некоторой величины (в данном случае цены) за определенный промежуток времени. Этот функционал нашел свое применение не только в техническом анализе, но и в других областях: эконометрике, физике и т.д. К этому же классу относят такие известные индикаторы, как MACD, Directional Movement, Parabolic и другие.

2. Индикаторы изменчивости. Индикаторы второй категории служат для измерения меры изменчивости цены базисного актива. Изменчивость - это понятие, описывающее величину каждодневных, независящих от основного направления, флуктуаций цены. Такие индикаторы особенно важны для аналитика срочного рынка на смене тренда, или при боковом тренде. Сигналы таких индикаторов, построенные на "короткой базе", то есть с небольшим временным окном, позволяют входить и выходить из рынка в течение дня. К таким индикаторам относятся: Chaikin’s Volatility, Standard Deviation, Bollinger Bands.

3. Индикаторы момента. Представители этой категории используются для измерения скорости изменения цены за определенный промежуток времени. Это, в первую очередь, Momentum Indicator, Relative Strength Index (RSI) и Price Rate-Of-Change (ROC). Также, при некоторых условиях, можно использовать и MACD. Но ничто не мешает читателю использовать сигналы индикаторов момента, как для подтверждения тренда, так и для прогнозирования момента его окончания, что большинство специалистов и делает.

4. Индикаторы цикла. Данные индикаторы служат для выявления циклических составляющих и их длины. Это Fibonacci Time Zones, MESA Sine Wave Indicator, и другие. Очевидно, что такие индикаторы хорошо работают только на боковых трендах, так как циклы на других тренда очень трудны для распознавания.

5. Индикаторы силы рынка. Пятая категория использует в качестве одной из независимых базовых переменных либо объем сделок, либо число открытых позиций (на срочном рынке) по данному базовому активу. Это предназначается для изучения объема, или силы, рынка. К таким индикаторам относятся Klinger Volume Oscillator, Demand Index, Volume Oscillator.

6. Индикаторы поддержки и сопротивления. Часто можно наблюдать такую ситуацию, что цена достигнув некоторого уровня, начинает возвратное движение, а затем снова и снова возвращается к достигнутому значению не в силах перескочить его. Этот феномен и получил название уровень сопротивления (или поддержки). Это, пожалуй, одна из самых сложных для распознавания групп фигур технического анализа. Индикаторы данной группы: Envelope, Fibonacci Arcs, Speed Resistance Lines.

Графические методы. Под графическими методами понимаются те методы, в которых для прогнозирования используются графические изображения движений рынка. Основываясь на предположении (история повторяется), строятся предположения, что при некоторых условиях та или иная фигура движения рынка может повториться. При этом перед аналитиком встают следующие задачи:

1.Выделение фигуры.

2.Обнаружение этой фигуры в графике движения рынка.

Нельзя пользоваться только графическими методами, потому что человеческое восприятие субъективно. Там, где один человек увидит фигуру “Голова - Плечи”, другой может увидеть “Тройной Топ” Однако, при всех своих недостатках, графические методы работают. При этом опытный аналитик никогда не доверяет одному индикатору. Он всегда ищет подтверждения прогноза путем использования каких-то других методов.

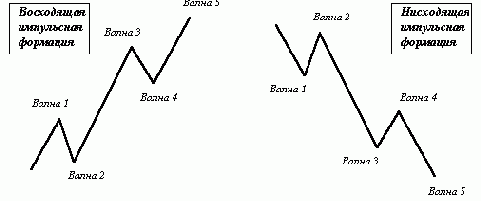

Пример. Волны Эллиота. Изучаются импульсные и коррективные формации на графиках цен. Импульсная формация состоит из пяти волн, которые могут быть направлены как вверх, так и вниз.

Эволюция волн. Первая волна обычно представляет собой слабый подъем, в котором принимает участие лишь небольшой процент участников рынка.

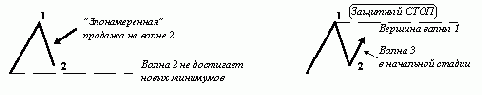

После окончания волны 1 трейдеры начинают фиксировать прибыль и продавать, что приводит к образованию волны 2. Продажа на волне 2 носит обманчивый характер. Волна 2 обычно завершается без образования нового минимума цен, и рынок начинает разворачиваться для нового подъема. Развитие волны 3 в своей начальной стадии происходит медленно, пока цены не достигнут вершины предыдущего подъема, т.е. вершины волны 1. К этому времени многие трейдеры помещают защитные заявки на выход из игры на понижении (на волне 2) на уровне вершины волны 1. Участники рынка еще не уверены в развитии восходящей тенденции и, пользуясь этим подъемом, заключают новые сделки на продажу без покрытия. Они рассчитывают на то, что цены не достигнут вершины предшествующего подъема. Поэтому "медведи" помещают большое количество защитных заявок на закрытие коротких позиций на вершине волны 1.

По мере того, как волна 3 набирает темп, она достигает вершины волны 1. Как только цены превосходят максимум волны 1, удовлетворяются установленные ранее защитные заявки. В зависимости от количества защитных заявок могут образовываться незакрытые разрывы на графиках цен. Разрывы являются хорошим индикатором развития Волны 3. После снятия защитных приказов внимание трейдеров целиком сосредоточено на растущих ценах на волне 3.

Далее события развиваются по следующим образом: трейдеры, которые играли на повышение с самого начала волны 3, наконец, оказываются в выигрыше. В этот момент они даже могут увеличить свои позиции на покупку. Те же трейдеры, которые после некоторых колебаний, вызванных срабатыванием приказов на закрытие их позиций на продажу, решают начать игру на развороте, и покупают на идущем подъеме. Этот внезапный всплеск активности дает сильный импульс волне 3.

К этому моменту большинство трейдеров пришло к выводу о существовании на рынке повышательной ценовой тенденции. Наконец, по мере того как ажиотажная скупка прекращается, волна 3 также сходит на нет.

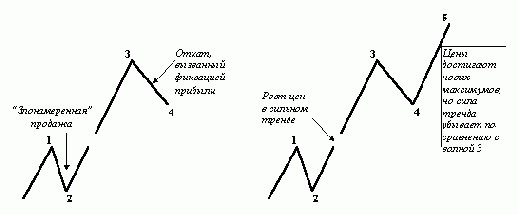

Теперь настает время для "снятия сливок" - фиксации образовавшейся прибыли. Трейдеры, вступившие в игру с самого начала, решают зафиксировать прибыль. Они оказались в большом выигрыше, и сейчас желают реализовать его. Этот процесс вызывает откат цен вниз, который носит название волны 4. В отличие от "злонамеренной" продажи на волне 2, волна 4 является обычным спадом в результате фиксации прибыли.

Пока идет процесс фиксации прибыли, большинство участников рынка сохраняют уверенность в продолжении восходящего тренда. Они либо слишком поздно присоединились к игре на повышение, либо занимали выжидательную позицию. Ценовой откат на волне 4 видится им как отличная возможность купить для покрытия убытков.

В процессе развития подъема на волне 5 сила рынка и энтузиазм его участников значительно ниже, чем на волне 3. Рост цен на волне 5 инициируется и поддерживается относительно небольшим числом трейдеров.

Хотя цены достигают новых максимумов над вершиной волны 3, темп подъема цен, или сила рынка на волне 5 весьма мала по сравнению с волной 3.

Наконец, когда угасает интерес к дальнейшим покупкам, цены достигают своего пика, и рынок входит в новую стадию.

В приведенных выше примерах пяти-волновые импульсные формации отчетливы и легко различимы. Однако в действительности рынки далеко не всегда являются столь легким и удобным объектом для анализа. Во многих случаях практически невозможно определить развитие волн 3 и 5 путем визуального анализа ценового графика из-за значительной субъективности оценок. Сам график цен не дает представления о различной силе этих волн.

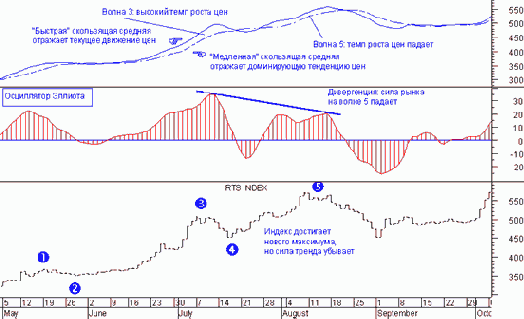

Следуя логике теории волн Элиота, необходим индикатор, с помощью которого можно было бы измерить скорость (темп) изменения цен на одной волне в сравнении со скоростью изменения цен на другой волне. Стандартные индикаторы не позволяют провести подобное сравнение. Сопоставляя значения цены в различные периоды времени, они оказываются бесполезными при сравнении скоростей изменения цен. Для решения этой задачи был разработан осциллятор Эллиота.

В основе расчета осциллятора Эллиота лежит нахождение расстояния между двумя скользящими средними - быстрой и медленной, разность значений которых покажет скорость роста или падения цен. Быстрая скользящая средняя, рассчитываемая по меньшему временному окну, отражает текущую (краткосрочную) динамику цен, а медленная скользящая средняя отражает превалирующую (более долгосрочную) тенденцию в динимаке цен.

Когда цены образуют разрыв прорыва на волне 3, происходит стремительный взлет цен в течение сравнительно короткого периода времени. В этот момент разность между быстрой и медленной скользящими средними достигает максимума, соответственно, значение осциллятора Эллиота также велико.

На волне 5 текущее движение цен происходит с гораздо меньшей скоротью, чем на волне 3. Разность между быстрой и медленной скользящими средними становится минимальной, что обусловливает меньшее значение осциллятора Эллиота.

В качестве примера приводится пятиволновая импульсная формация на графике индекса РТС

и последовательность появления сигналов осциллятора Эллиота.

Когда индекс достигает вершины волны 1 и поднимается выше нее, осциллятор Эллиота начинает расти, достигая все более высоких значений. Наконец, ажиотажная скупка постепенно прекращается, и осциллятор Эллиота достигает максимального значения в момент образования вершины на волне 3.

Трейдеры приступают к фиксации прибыли, в то время как основная масса частных инвесторов ожидает установления нейтрального состояния рынка (т.е. развития ценовой коррекции, для того чтобы войти в рынок, заняв позиции на покупку). Когда осциллятор Эллиота снижается до нулевого уровня и даже немного заходит в область отрицательных значений, это означает, что рынок находится в нейтральном состоянии.

После окончания волны 4 в дело вступают трейдеры, которые упустили подъем цен на волне 3. Цены достигают новых вершин, однако на этом подъеме рост цен происходит с существенно меньшей скоростью, чем на волне 3. Различие в темпах роста цен улавливается осциллятором и теперь может быть легко определено.

Основы работы с системой MathCAD 7.0 тут