Что может быть проще! — воскликнет читатель. Акции растут, и тут не надо никакого трейдинга. Купил акции и держи, пока они растут. Небольшие колебания можно переждать и потом продать акции с хорошей прибылью. Все просто, когда смотришь на график акций, которые уже выросли. Вот тут надо было купить, а тут можно было продать — за месяц прибыль составила бы более 200 %! Но, к сожалению, сегодня нельзя купить акции по цене, которая была в прошлом месяце. На бирже, как в шахматах, нельзя брать ходы назад. Как определить начало и окончание роста акций? Нужно ли продавать и покупать акции в течение их роста? Попытаемся ответить на эти вопросы, рассмотрев три типичных варианта начала роста акций: (1) рост после прорыва уровня сопротивления, (2) рост после медленного падения и (3) рост после резкого падения.

6.1. Прорыв уровня сопротивления. Итак, произошел прорыв верхнего предела колебаний — уровня сопротивления. Цена акций резко пошла наверх, объем торговли вырос. Компьютеры многих трейдеров зарегистрировали этот прорыв, и акции стали предметом всеобщего интереса. Что делать?

Если вы инвестор, а данная компания имеет хорошие фундаментальные показатели, многолетнюю положительную тенденцию цены акций и прорыв произошел благодаря опубликованию хорошей новости, то надо сразу покупать эти акции.

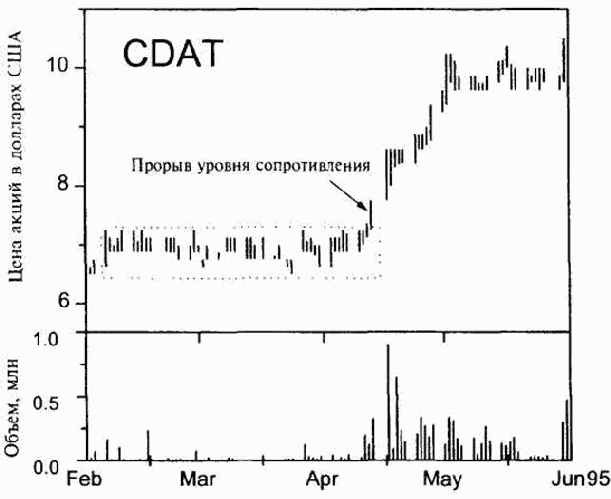

Рис. 9.4. Прорыв уровня сопротивления при возрастающем объеме торговли акциями (компания Control Data Systems)

Поставьте «стоп», исходя из потерь, допустимых на одном тренде (скажем, 2— 3% от основного капитала), и ждите развития событий. Только не забудьте по мере роста акций передвигать «стоп» наверх. Один из примеров бурного роста акций приведен на рисунке 9.4.

А если вы трейдер и не собираетесь ждать месяцами желательного результата? Стоит ли покупать акции рано утром, если накануне вечером вы обнаружили, что они выросли на большом объеме? Вырастут ли они на следующий день? Если вы любите игру в рулетку на красное и черное, то покупайте: компьютерный анализ показал, что в таких ситуациях шанс выиграть на следующий день равен 50%. Можно ли увеличить этот шанс?

Да, можно. Только не надо покупать акции рано утром. Вечером очень многие прочитали в газетах или узнали через различные компьютерные сервисы, что данные акции выросли и прорвали барьер сопротивления. У дилера скопится много заказов на покупку этих акций, и он может открыть утреннюю торговлю по очень высокой цене. По мере поступления заказов на покупку цена будет расти еще больше. Трейдеры, купившие акции накануне, будут очень внимательно следить за динамикой цены и при малейших признаках замедления покупок начнут продажу акций. Через некоторое время после начала работы биржи цена акций начнет падать. Это закрывают свои позиции профессионалы, которые пользуются притоком заказов на покупку и сбрасывают большие объемы акций, купленных накануне. В обеденный перерыв (12 — 13 часов по нью-йоркскому времени) торговля этими акциями затихнет, и это будет самое лучшее время для их покупки со «стопом», очень близким к рыночной цене на данный момент. К вечеру цена акций обычно поднимается. Это опять начали покупать профессионалы, которые снова открывают позиции, но уже на более длительный срок. Утром акции покупают новички, и не надо действовать в одном ряду с ними. На следующий день ситуация может повториться, но уже с меньшей вероятностью. Если вы нацелены на очень кратковременную игру, то «стопы» нужно расставлять совсем близко к текущей цене.

Какая должна быть тактика, если вы нацелены играть на этих акциях более длительный срок? При такой ориентации вы можете подождать первой коррекции, т. е. заметного падения цены после первого подъема. Это довольно безопасная точка открытия позиции, так как «стоп» можно поставить довольно близко, а вероятность дальнейшего роста весьма велика. Как и в случае игры на колебаниях, вероятность выигрыша при такой тактике заметно увеличивается, если рынок и отраслевой индекс растут, у компании хорошие фундаментальные показатели, цена ее акций имеет глобальную тенденцию роста, а прорыв произошел на существенной хорошей новости и большом объеме торговли.

6.2. Рост после медленного паления. Допустим, цена акций падала в течение длительного времени. Это падение происходили не резко, а шло волнами — локальные минимумы чередовались с локальными максимумами, причем каждый минимум и максимум были ниже, чем предыдущие. Вдруг, в какой-то момент времени очередной локальный минимум оказался выше, чем предыдущий, и объем торговли при росте цены стал больше, чем при падении. Это является хорошим признаком начала роста. Момент выхода из такого минимума является удачной точкой для открытия позиции. «Стоп» следует поставить немного ниже, чем уровень последнего минимума.

На графиках цен акций бывает такое образование, которое называется блюдцем — плоский минимум с достаточно большой протяженностью, составляющей недели и месяцы. У таких акций есть неплохой шанс вырасти, если «блюдце» просматривается и на графике объема торговли. Иными словами, если при падении цены акции объем уменьшается, а при росте — увеличивается. Такие акции рекомендуется покупать во время первой коррекции при выходе из «блюдца». Подобные образования называют еще «блюдцем с ручкой» или «чашкой с ручкой». Вильям О’Нил (William O’Neil) провел исследование сотен акций, многократно выросших в цене за короткое время, и он утверждает, что большинство таких акций начинали свой рост из «блюдца с ручкой».

6.3. Рост после быстрого паления. В течение нескольких дней при большом объеме торговли цена акций падает, «оторвавшись» от уровня поддержки. В какой момент остановится падение и начнется рост? К сожалению, это мало предсказуемо. Падение может остановиться или задержаться, если на пути встретится другой мощный уровень поддержки. Но пойдет ли затем цена вверх — сказать трудно. Особенно, если падение было вызвано плохими новостями. Тем не менее, существуют некоторые правила, помогающие при определении точки поворота. Если падение началось при малом объеме продаж, а затем объем ежедневно увеличивался, то точкой поворота может быть день с максимальным объемом, особенно если это третий или четвертый день падения. Для трейдеров, играющих на дневных колебаниях, признаком скорого поворота является очень быстрое изменение цены. Если акции падают почти с каждым нажатием клавиш компьютера, то такое падение очень скоро остановится, и при первых признаках замедления падения можно начинать покупку акций, ставя «стоп» как можно ближе к текущей цене. Но такие игры весьма опасны и могут быть рекомендованы только опытным трейдерам. Начинающему лучше дождаться начала роста акций и открывать позицию для игры на повышение в момент выхода из первого локального минимума, как это было описано в предыдущем разделе.

Более надежным критерием окончания падения акций является «прощальный хвостик». Представьте, что акции падали в цене 3 — 4 дня при увеличивающемся объеме продаж. В один из дней цена акций с утра падала, а к вечеру начала расти, почти полностью компенсировав утреннее падение. В ближайшие после «хвостика» дни вероятность роста акций очень велика.

Теперь обратим внимание на некоторые признаки окончания роста акций, которые помогут при определении момента продажи акций или начала игры на понижение курса.

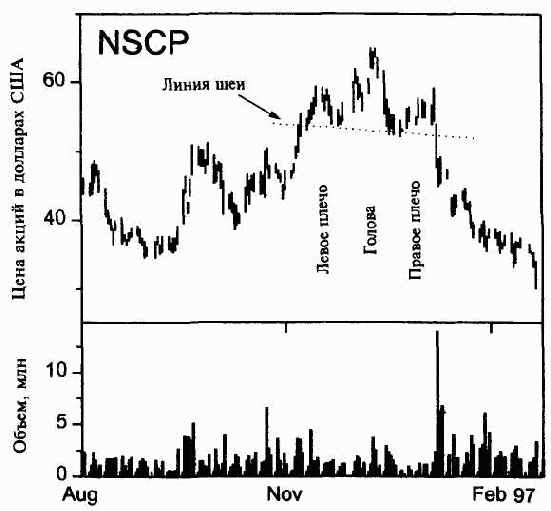

6.4. «Голова-плечи». Это смешное название дается той части графика растущих акций, где высота очередного локального максимума вдруг оказывается ниже предыдущего. Один из видов этого графического образования показан на рисунке 9.5.

Центральный максимум называется головой, а два соседних «плечами». Линия, соединяющая соседние минимумы, называется «линией шеи». При интерпретации подобных графиков обычно произносят такие слова: «быки» стали уставать и уже не так оптимистично настроены, чтобы после очередного минимума поднимать цену акций еще выше.

Рис. 9.5. Графическая фигура «голова-плечи», завершающая рост акций. Пересечение правой границы правого плеча с линией «шеи» является точкой продажи акций и начала игры на понижение (компания Netscape Communication)

«Медведи», царапая своими когтями, не дали акциям подняться на новую высоту и уже готовы взять верх в этой борьбе. «Медведи» полны сил, так как они отдыхали все время, когда акции росли, и сейчас им самое время развернуться и погнать акции вниз.

Это романтизированное описание поведения акций довольно точно отражает происходящее, и действительно шансы дальнейшего роста у таких акций очень малы. Они малы хотя бы потому, что график типа «голова-плечи» — самый популярный среди технических аналитиков. Он описан как индикатор плохих перспектив практически во всех учебниках по рынкам акций и комментируется даже теми специалистами, которые не верят в технический анализ. Подавляющее большинство инвесторов или трейдеров, увидев «голову-плечи», придет в ужас и скорее всего начнет думать о продаже акций или игре на понижение. Во всяком случае, очень маловероятно, что они купят такие акции. Конечно, эта стандартная интерпретация не является причиной остановки роста акций, но она явно усугубляет ситуацию, еще уменьшая шансы таких акций на рост. Между тем университетские специалисты провели проверку достоверности такой интерпретации. К удивлению многих трейдеров исследования показали, что у акций, имеющих в графиках грозные «головы-плечи», есть прекрасные шансы вырасти. Что это может значить, и следует ли всерьез относиться к предсказательным возможностям мистических фигур?

Здесь нужно сделать общее замечание, касающееся всех линий и фигур на графиках, которым приписываются предсказательные свойства. Сами по себе никакие фигуры ничего не обозначают, так ибо они могут появиться как по некоторой причине, так и совершенно случайным образом. Они несут полезную информацию только, как любят говорить американцы, «в правильном месте и в правильное время». Поясним это на примере.

Представьте себе, что некие акции начали расти и через два колебания образовали «голову-плечи». Будут ли акции дальше только падать или есть заметный шанс их роста? Конечно, в данном случае такое образование никакой предсказательной информации не содержит. Акции могут падать или расти, несмотря на «голову-плечи». Чтобы такая фигура на графике имела предсказательные свойства, т.е. увеличила бы вероятность принятия оптимального решения, — рост акций должен быть длительным. Известный американский трейдер Виктор Сперандео (сделавший на рынке миллионы, опираясь на технический анализ) заметил, что тенденция роста должна состариться, чтобы «голова-плечи» могли предвещать ее смерть.

Тут-то и начинается искусство трейдера. Насколько старой должна быть тенденция роста данных акций? Чем характеризовать старость тенденции: временем или количеством локальных колебаний в процессе роста? Как влияет объем торговли акциями на достоверность «головы-плечей»? Каково влияние рынка и фундаментальных показателей компании, в частности, отношения р/е? А каково воздействие старых, но мощных уровней сопротивления, которые могут встретиться на пути акций? Попробуем разобраться с частью этих вопросов.

Мы уже говорили, что тенденции роста должны быть классифицированы по их длительности. Есть многолетние тенденции, месячные, недельные, часовые и даже минутные. Поэтому, прежде чем приступать к анализу поведения акций, нужно определить временной диапазон, который вас интересует. Допустим, вы хотите играть на месячных тенденциях. Очень хорошо! Тогда вам надо, рассмотрев поведение акций за последние годы, приблизительно оценить среднюю продолжительность таких тенденций. Разделите полученное число пополам и вы получите приблизительное время «созревания» тенденции. Все тенденции роста, сохраняющиеся дольше этого отрезка времени, уже опасны, так как могут оборваться в любой момент. Конечно, они могут исчезнуть и раньше, но вероятность этого мала, как мала вероятность инсульта у молодого человека. Чем дольше длится тенденция, тем больше вероятность ее исчезновения. Поэтому предсказательная ценность фигуры «голова-плечи» тем выше, чем зрелее тенденция роста акций.

Если у акций совсем недавно был мощный уровень сопротивления, затем они упали и быстро начали расти снова, то есть большая вероятность, что акции дорастут до старого уровня сопротивления. Фигура «голова-плечи», которая может встретиться на пути роста, мало повлияет на рост этих акций. Наиболее уместно внимание к этой фигуре в случае, когда рост акций пробивает уровень сопротивления, устанавливая рекордные цены, которые не встречались за всю их историю существования.

Опытные трейдеры тщательно следят за объемами торговли акциями. Особенно это важно при рассмотрении графика «голова-плечи». У акций очень большая вероятность упасть в цене, если левое плечо и голова сформировались при больших объемах, а правое плечо — при меньшем объеме продаж. Это свидетельствует об угасании интереса трейдеров к данным акциям, что приведет к их падению.

Когда же все-таки продавать акции, если на графике появится такая фигура? Обычно рекомендуют поставить «стоп» на продажу чуть ниже линии «шеи» после правого плеча. Почему бы не продать сразу после вершины правого плеча, как логично было бы предположить? Дело в том, что данное плечо должно еще сформироваться, ведь небольшое падение с вершины плеча может быть обусловлено только дневными колебаниями курса акций. Невозможно говорить о плече, пока оно не сформировалось.

Что происходит, если акции с «перезрелой» тенденцией роста, несмотря на образование «головы-плечей», все же начали расти? Это уникальный случай для трейдеров. В точке, которую мы указали как точку продажи, многие игроки не только продали акции, но и начали играть на понижение. В случае начала роста акций они быстро закрывают свои позиции и переходят к интенсивной покупке акций. Цена начинает бурно расти, что дает возможность опытным трейдерам получить хорошую прибыль за короткий срок.

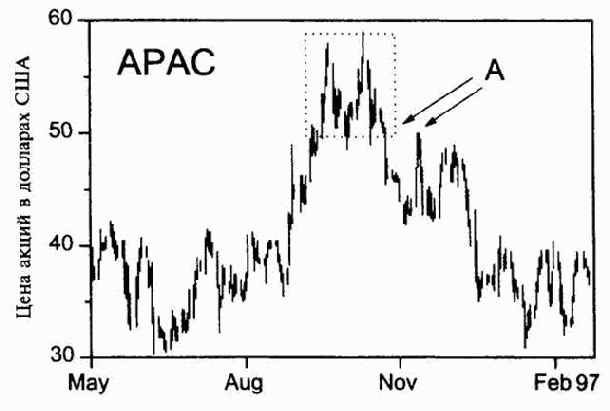

6.5. Двойная вершина. Такое образование часто получается па графиках после бурного роста акций. Типичный пример приведен на рисунке 9.6.

Если вторая вершина по высоте меньше первой или равна ей, то вероятность падения акций весьма велика. «Стоп» на продажу необходимо ставить немного ниже уровня минимума, находящегося между вершинами.

Рис. 9.6. Графическая фигура «двойная вершина», завершающая рост акций (компания АРАС Teleservices, Inc.)

Вероятность падения тем больше, чем меньше объем торговли данными акциями во время образования второй вершины по сравнению с первой.

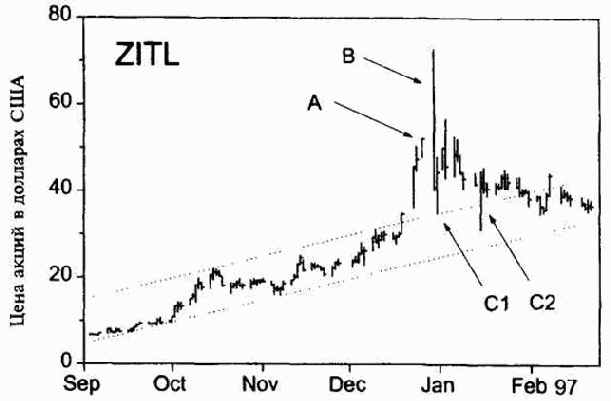

6.6. Прощальный всплеск. Акции спокойно росли, находясь в канале довольно длительное время — обычно месяцы. Вдруг торговля ими резко активизируется, и акции начинают бурно расти, выйдя далеко за пределы линии сопротивления канала, объем торговли ежедневно увеличивается. Это довольно типичный предвестник окончания роста. Один из примеров показан на рисунке 9.7.

Имея такие акции, демонстрирующие всплеск, трейдер должен начать внимательно следить за ними, ставя «стоп» где-то посередине между текущей ценой акций и линией сопротивления канала. Если такой рост продолжается три-четыре дня, то лучше продать акции, так как очень вероятно возникновение существенной коррекции. Такая ситуация весьма благоприятна для игры на понижение курса, о чем мы подробно расскажем в специальном разделе.

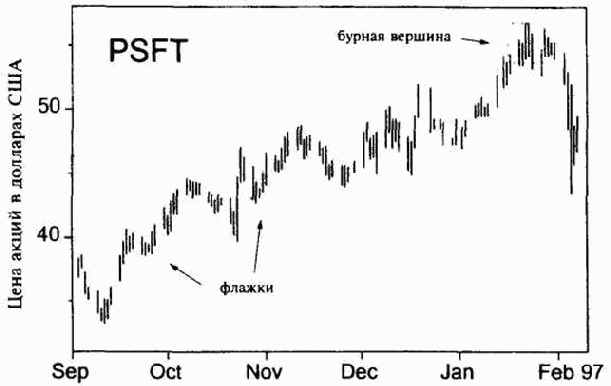

6.7. Бурная вершина. Акции росли довольно продолжительное время (недели или месяцы), затем их рост замедлился, а потом и вовсе прекратился. Однако объем торговли изменился мало. Цена акций находится в узком диапазоне (рисунок 9.8).

Такое поведение акций обычно свидетельствует о скором их падении. Большой объем торговли без роста цены говорит о равенстве сил «быков» и «медведей» и их продолжающейся борьбе.

Рис. 9.7. Пример бурного роста акций, при котором их цена резко выходит из канала (компания Zitel). Точка А удачна для начала игры на понижение, точка В — для усиления позиций; закрывать позицию при кратковременном трейдинге можно в точках С1 и С2

«Быки» скоро разочаруются в акциях, которые больше не растут, и станут их продавать, что вызовет снижение цены.

Есть еще много признаков окончания роста акций. Так, например, если акции росли несколько дней подряд и в некоторый день утренняя цена много больше вечерней цены предыдущего дня (разрыв в цене), то обычно это бывает последний день роста. Последний день роста часто характеризуется и максимальным объемом торговли.

Стоит ли заниматься трейдингом во время роста акций? Мы имеем в виду покупку акций в локальных минимумах и продажу в локальных максимумах. Теоретически можно, но это необычайно трудно. Мы уже говорили, что границы канала, где «должна» находиться цена акций, бывают весьма размытыми. Цена акций нередко пересекает такие границы или не доходит до них. Нужно постоянно следить за такими акциями и чувствовать все их движения, тщательно изучая новости компании и коррелируя изменение цены акций с общим поведением рынка. Начинающим трейдерам это слишком сложно. Но если вы решите купить акции, которые уже образовали тенденцию роста, то покупать их надо только вблизи линии поддержки. Если у вас возникла потребность продать такие акции, то это необходимо делать вблизи линии сопротивления.

Рис. 9.8. Пример «бурной вершины» и «флажков» (компания Peoplesoft, Inc.). Сильное колебание акций без их роста часто является предвестником начала существенного падения цены

Однако самая лучшая для новичка стратегия трейдинга на растущих акциях —купить такие акции вблизи линии поддержки и держать до тех пор, пока не обозначатся признаки окончания роста их цены. «Стоп» нужно ставить немного ниже линии поддержки и поднимать его по мере роста акций.