Давайте откроем один из замечательных справочников, выпускаемых компанией Standart & Poor's. Таких справочников три

— Standart & Poor's 500 Guide,

— Standart & Poor's Midcap 400 Guide,

— Standart & Poor's Smallcap 600 Guide.

Эти справочники охватывают 1500 компаний, которые подразделяются на три группы в зависимости от рыночной стоимости всех акций компании. В этих справочниках вы найдете многолетнюю историю прибылей компаний, объемов их продаж, долгов, наличного капитала и многое другое. Есть и другие справочники такого рода, обновляемые каждый год, чаще — в виде информационных писем, рассылаемых подписчикам. Информацию о финансовой истории компаний можно найти и в Интернете. Обычно компьютерные сервисы охватывают большее количество компаний, чем справочники, и информация там более свежая. Тут существует много возможностей, и весь вопрос в том, как анализировать такую информацию. Рассмотрим сначала историю роста прибылей и объема продаж компаний (эти данные приводятся в справочниках поквартально). В качестве примера рассмотрим историю компании Hewlett-Packard с начала 1993 по июль 1995 года. В таблице 7.3 показаны прибыли компании в расчете на одну акцию и объемы продаж за указанный период (31 октября — конец финансового года этой компании).

Таблица 7.3.

|

Период времени |

Прибыль в дол. |

Продажи в млрд. дол. |

|

1993, 1 квартал |

0,26 |

4,57 |

|

1993, 2 квартал |

0,35 (+34%) |

5,10 |

|

1993, 3 квартал |

0,27 (-23 %) |

4.96 |

|

1993, 4 квартал |

0,29 (+7 %) |

5,69 |

|

1994, 1 квартал |

0,36 (+24 %) |

5,68 |

|

1994, 2 квартал |

0,39 (+8 %) |

6,25 |

|

1994, 3 квартал |

0,33 (-15%) |

6,05 |

|

1994, 4 квартал |

0,46 (+39 %) |

7,00 |

|

1995, 1 квартал |

0,58 (+26 %) |

7,30 |

|

1995, 2 квартал |

0,55 (-5%) |

7.43 |

|

1995, 3 квартал |

0,55 ( 0%) |

7,74 |

В скобках приведены изменения прибылей за один квартал, и требуется найти среднее изменение прибылей за один год. Один из вариантов такого расчета — вычислить среднее изменение прибылей за квартал и умножить на 4. Если проделать эту операцию, то получится 38 %, и для приближенных оценок этого вполне достаточно. Иногда средний прирост прибыли вычисляют путем усреднения прибылей за каждый год, а далее сравнивают изменение прибыли от года к году и затем вычисляют среднее. В результате получается так называемое «среднее арифметическое». Многие аналитики вычисляют «среднее геометрическое». Например, в нашем случае средние квартальные прибыли за 1993, 1994 и 1995 (неполный) годы составляют 0,293; 0,385 и 0,56 доллара соответственно. Среднее геометрическое прироста годовой прибыли вычисляется как корень квадратный из прироста прибылей с 1993 по 1995 годы

Квадратный корень возникает из- за того, что изменение прибыли от 0,293 до 0,56 произошло за два года. Это изменение можно представить как произведение двух коэффициентов, каждый из которых характеризует изменение за один год. В математике среднее от двух величин, которые умножаются друг на друга, вычисляется, как корень квадратный из их произведения. Если бы мы рассматривали средний прирост прибыли за три года, то в уравнении возник бы кубический корень и т.д.

Среднее геометрическое довольно популярно среди аналитиков, так как оно позволяет оценивать средний прирост прибыли практически мгновенно. Однако надо помнить, что такой метод может дать огромную ошибку, если начальным (или конечным) годом расчета окажется нетипичный год, когда прибыли пострадали, например, от покупки нового бизнеса: при расчете роста прибылей такой год рассматривать не надо. Прибыли могут и резко вырасти, если в данный год компания продала часть своего имущества, — его тоже нельзя учитывать. При вычислении среднего прироста прибылей одно из правил состоит в том, что надо отбрасывать очень большие и очень маленькие числа. Например, по таблице 7.2 средняя квартальная прибыль компании Apple в 1993 году составила 0,16 доллара на акцию. Эта цифра была получена с учетом третьего квартала, когда компания объявила убытки в сумме 1,63 доллара на акцию. При анализе такие кварталы лучше отбрасывать, иначе последующие оценки скорости роста могут получиться нереальными, что и произошло в приведенном примере.

Мы уделяем так много внимания определению роста прибылей, потому что, как далее станет ясно, эти числа важно знать для выбора объектов инвестирования и оценки разумной цены акций. Есть еще много методов анализа прибылей и один из них линейная аппроксимация зависимости прибылей от времени. Предлагается описывать эту зависимость линейным уравнением

Е = A + Bt,

где Е — квартальная прибыль; t — число кварталов. В этом случае величина В является средним изменением прибыли в долларах за один квартал. Есть и такая модификация этого метода, в которой линейная аппроксимация идет с весами, т. е. предполагается, что влияние событий более близкого времени на рост прибылей существеннее, чем отдаленного. В случае линейной аппроксимации формула для вычисления среднего прироста прибыли за год приобретает вид

(DЕ/Е) = 4В/(Е) ·100 %

(коэффициент 4 появился для пересчета из среднего квартального изменения прибыли в годовое). Однако мы считаем, что простое линейное уравнение не подходит для описания роста прибылей. Математически правильнее аппроксимировать зависимость прибылей от времени с помощью уравнения с логарифмами

lg Е = А + Bt.

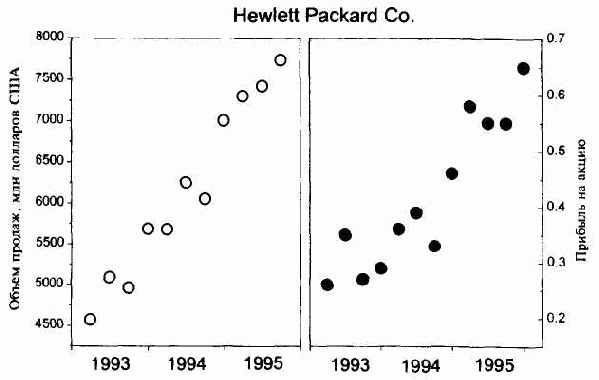

Основание логарифма не имеет значения, но для конкретности рассмотрения мы будем использовать десятичные логарифмы. Если на графике логарифма прибылей от времени точки лежат на прямой линии и наклон линии положительный (с подъемом), это означает, что рост прибылей в процентах постоянен. Если при увеличении времени точки начинают отклоняться от прямой наверх, то темпы роста прибылей увеличиваются, если вниз уменьшаются. Если наклон прямой отрицателен, то это говорит о равномерном ежеквартальном уменьшении прибылей компании. На рисунке 7.1 приведен график зависимости квартальных прибылей и объема продаж компании Hewlett Packard от времени (1993 — 1995).

Рис. 7.1. Квартальные объемы продаж и прибыли в расчете на одну акцию (в долларах США) компании Hewlett Packard за 1993 —1995 годы

Из рисунка видно, что данная компания имела в этот период стабильный рост прибылей и продаж. Величина В (наклон прямой в полулогарифмическом масштабе) может быть использована для оценки среднего роста прибылей:

(DE/Е) = 4(10B - 1) · 100%.

Естественно, если нанести на график не квартальные, а годовые прибыли компании, то коэффициент 4 не нужен. Недостатком этого метода является невозможность учета кварталов, где компания несла убытки, т.е. прибыли были меньше нуля (логарифм от отрицательного числа не существует). Если таких кварталов немного (один или два) и убытки в этих кварталах являлись нетипичными, о чем уже говорилось ранее, то эти точки можно опустить из рассмотрения. В противном случае этот метод применять не следует.

Итак, почему рост прибылей так важен для определения кандидатов на инвестирование и границ разумного изменения цен акций? Давайте рассмотрим гипотетический пример, представив некоторую компанию с отношением р/е — 40. Это означает, что при сохранении текущего уровня прибылей она сможет компенсировать стоимость своих акций через 40 лет. Конечно, это очень большая величина, и кажется, что акции такой компании покупать не надо. Но что произойдет, если прибыли будут расти со скоростью 40% в год? Предполагая для простоты цену акций неизменной, составим таблицу 7.4 изменения отношения р/е в течение нескольких лет.

Таблииа 7.4.

|

Годы |

Р/е |

|

Первый |

40,0 |

|

Второй |

28,6 |

|

Третий |

20,4 |

|

Четвертый |

14,6 |

То есть уже за три-четыре года отношение р/е придет в норму, а если бы темпы роста прибылей были 50% в год, то этот срок сократился бы до двух лет. Однако меньшие темпы роста резко увеличивают длительность движения р/е к нормальным значениям. Данный пример, естественно, идеализирован, так как цены акций такой успешной компании будут со временем расти и, кроме того, поддерживать темпы роста 40% в год в течение длительного времени весьма затруднительно.

Здесь особенно нужно помнить о риске. Только ожидание еще больших прибылей позволяет поддерживать высокую цену таких акций, и они постоянно находятся под очень пристальным вниманием тысяч аналитиков и инвесторов. Если очередной квартальный отчет компании будет содержать данные, не оправдывающие ожидания инвесторов, то цена акций за считанные минуты может упасть до 50%. Покупка таких акций всегда подразумевает постоянный контроль за деятельностью компании и расстановку «стопов», позволяющих сохранить прибыль или хотя бы не допустить больших потерь.

На падающем рынке акции компаний с высоким р/е, как показывает статистика, летят вниз первыми, и если в вашем инвестиционном портфеле есть такие компании, то нужно немедленно от них избавляться при появлении начальных признаков падения рынка. Еще раз повторим, что значение высокого и низкого р/е очень относительно и сильно зависит как от рода деятельности компании, так и от динамики рынка. Однако тут можно сформулировать некоторые правила инвестирования:

Избегайте компаний, у которых отношение р/е больше скорости роста прибылей за год, выраженной в процентах.

Очень селективно подходите к компаниям, у которых отношение р/е превышает 25, даже при большом темпе роста их прибылей. Продавайте эти акции при первых признаках начала падения рынка.

Когда можно и когда нельзя применять эти правила? Прежде всего, эти правила относятся к растущим компаниям из новых развивающихся отраслей: компьютеры, электроника, биотехнологии, новые виды обслуживания и т. п. К компаниям из циклических отраслей, таким как производство стали, бумаги, автомобилей и т. п. эти правила вообще не применимы, так как история прибылей таких компаний описывается синусоидальной кривой и линейные аппроксимации здесь не годятся. Большие отношения р/е свидетельствуют о повышенном интересе инвесторов к данной компании, так что — при растущих рынке и индексе соответствующей отрасли — можно рискнуть на покупку ее акций, но только при достаточно высоких темпах роста ее прибылей.

После всего сказанного можно предложить простое уравнение, которое позволяет рассчитывать «справедливую» цену акций, исходя из данных по росту прибылей. Если обозначить «справедливую» цену как Р, то

Р = (DЕ/Е) · ЕY,

где (DЕ/Е) — средний годовой прирост прибыли в процентах, a EY — прибыль компании в расчете на одну акцию за последние 4 квартала. Точность таких оценок составляет около 20%, и этим уравнением можно пользоваться только при сильных отклонениях рыночной цены акций от справедливой цены Р. Если, например, рыночная цена на 40% превышает значение Р, то можно начинать игру на понижение. И наоборот, если рыночная цена на 40% меньше Р, то такие акции могут являться хорошим объектом для инвестирования. Подчеркнем, что данные рассуждения относятся только к акциям растущих компаний.

При глубоком анализе нужно исследовать, чем обусловлены прибыли компании в данном квартале. Повторим, что иногда прибыль может быть малой, если компания купила новое оборудование или присоединила к себе другую компанию для развития старого или создания нового производства. Большие же прибыли могут означать, что компания продала часть своей недвижимости, а основное производство находится в застое. Соответствующие данные приводятся в квартальных отчетах компаний и легко доступны через компьютерные сети. Любителю практически невозможно проводить детальный анализ сотен компаний, но следить за компаниями, где у вас уже вложены деньги, необходимо.

На примере компании Apple вы также убедились, что очень маленькое отношение р/е не обязательно является признаком перспективной компании. Опытные аналитики, увидев компанию с таким р/е, никогда не бросаются к телефону, чтобы поскорее купить акции. Они пытаются выяснить, в чем причина. Почему инвесторы потеряли интерес к этой компании? Почему акции не растут, что должно приводить к увеличению р/е? Компания Apple очень известна, и она постоянно находится под пристальным вниманием аналитиков. Большинство из них не видели перспективы развития этой компании, что и привело к низким ценам и маленькому отношению р/е. Одно из золотых правил рынка акций гласит:

Избегайте компаний с очень маленьким отношением р/е.

При анализе деятельности компании особое внимание нужно уделять динамике объема продаж. Если темп роста объема продаж уменьшается или растет слишком медленно, то это может быть плохим признаком. Методы, которые мы описали для изучения динамики прибылей, в полной мере могут быть использованы для анализа роста объема продаж. К счастью, эти объемы не могут быть отрицательными, что увеличивает точность оценок. В таблице 7.5 приведены средние величины годового роста прибылей и объема продаж компьютерных компаний, о которых мы рассказывали в начале этой главы.

Таблица 7.5.

|

Символ |

Компания |

(DE/E), |

(DS/S), |

p/e |

|

в% |

в% |

|||

|

IBM |

IBM |

120 |

9 |

12 |

|

INTC |

Intel |

23 |

30 |

17 |

|

APPL |

Apple Computer |

1 |

14 |

11 |

|

HWP |

Hewlett-Packard |

33 |

22 |

18 |

|

SUNW |

Sun Microsystems |

82 |

19 |

16 |

|

DELL |

Dell Computer |

96 |

27 |

16 |

|

MSFT |

Microsoft |

36 |

25 |

39 |

В этой таблице (DЕ/Е) и (DS/S) означают рост прибылей в расчете на одну акцию и объемов продаж (в процентах). Все данные получены путем линейной аппроксимации зависимости соответствующих квартальных показателей от времени. Теперь, когда успехи компаний выражены количественно, можно провести более детальный анализ, который уже требует искусства аналитика. Обратите внимание на компанию IBM. Казалось бы, что это наилучшая компания из списка. Небольшое отношение р/е и огромные темпы роста прибылей. Но возможно ли для такого гиганта поддерживать такие темпы в течение длительного времени? Конечно, нет. Числа в таблице соответствуют действительности, но они обусловлены тем, что совсем недавно эта компания была в тяжелом финансовом состоянии и терпела убытки. В 1994-1995 годах у нее снова появились прибыли, и высокие темпы роста этих прибылей отражают только выход компании из тупика, что подтверждается и весьма скромными темпами роста продаж. Тем не менее, у IBM явно наметились неплохие перспективы, и ее разумно оставить в списке кандидатов на инвестирование.

У второго гиганта компьютерной индустрии — Intel Corporation темпы роста прибылей много скромнее и к тому же отстают от темпов роста объема продаж. Это связано с большими затратами на исследования и на постоянную модернизацию и расширение производства. Исходя из данных таблицы, эту компанию следует отодвинуть на второй план. Теперь уже не вызывает сомнений, что компания Apple Computer, Inc. находится в тяжелом положении: при детальном анализе темпы роста прибылей оказались практически нулевыми и рост объема продаж резко отстает от конкурентов. Это пример того, как полезно рассматривать историю прибылей компаний в деталях. Apple, к огорчению поклонников компьютеров «Макинтош», вообще не следует оставлять в списке претендентов. Из оставшихся четырех компаний наименее привлекательной выглядит Microsoft. Темпы роста прибылей этой компании меньше, чем отношение р/е, и, согласно нашим критериям, эту замечательную компанию тоже надо исключить из дальнейшего рассмотрения.

Оставшиеся три компании вполне заслуживают внимания. Темпы роста их прибылей превышают отношение р/е и опережают темпы роста объемов продаж. Это означает, что рост прибылей идет не за счет тупого увеличение объема производства, а за счет его модернизации, уменьшения накладных расходов и т.п. Увеличение доли прибылей по отношению к объему продаж надежный критерий хорошего руководства компанией, правильной финансовой политики. Здесь самое время сформулировать еще одно правило анализа деятельности компаний:

Компания выглядит привлекательной для инвестирования, если темпы роста прибылей опережают темпы роста объема продаж.

Особенно ярко это прослеживается на компаниях Sun Microsystems и Dell Computer, у которых отношение р/е и темпы роста прибылей много лучше, чем у Hewlett Packard, они явно должны возглавить список кандидатов на инвестирование. Но наверное, этот вывод вас все-таки беспокоит: ведь компания IBM явно находится на первом месте по темпам роста прибылей и объемов продаж. Чтобы убедиться в правильности проведенных оценок, рассмотрим еще несколько цифр.

Вы, вероятно, уже немного устали, но, к сожалению, успех на бирже не может быть достигнут без большого труда, поиск хороших акций напоминает добычу радия из урановой руды. Приходится просматривать

не десяток цифр, которые представлены в этой книге, а тысячи. И все для того, чтобы найти одну-две компании, заслуживающие внимания, но ваш труд будет всегда вознагражден.

Итак, несколько дополнительных цифр. Рассмотрим еще рыночную стоимость каждой из оставшихся четырех компаний, т. е. произведение цены одной акции (на 01.09.95) на число выпущенных акций. Соответствующие данные показаны в таблице 7.6.

Таблица 7.6.

|

Символ |

Компания |

Рыночная стоимость |

|

в млрд. дол. |

||

|

IBM |

IBM |

58,8 |

|

HWP |

Hewlett-Packard |

41,0 |

|

SUNW |

Sun Microsystems |

5,3 |

|

DELL |

Dell Computer |

3,5 |

Чтобы изменить цену акций компании IBM на 10%, нужно «закачать» в нее около 6 миллиардов долларов. Для компании Dell Computer такая же операция потребует в 17 раз меньшего количества денег. Таким образом, при прочих равных условиях компании с меньшей рыночной стоимостью имеют больший шанс вырасти в цене. Это еще одна причина, почему Sun Microsystems и Dell Computer должны быть поставлены на первое место. Но нужно помнить, что такие компании имеют больший шанс и упасть в цене, если проведенный анализ окажется неверным или на рынке будет царить «медвежье» настроение, т.е. инвесторы и трейдеры будут больше нацелены на продажу акций, чем на их покупку.

Компания IBM, как мы уже отметили, имела не вполне ясные перспективы дальнейшего роста прибылей, и ее следовало рассматривать только для диверсификации инвестиционного портфеля. Окончательное решение зависит от вашего отношения к риску. Для консервативного инвестора лучше купить акции всех четырех компаний, разделив капитал между ними поровну. Назовем эту совокупность акций портфелем с малым риском. Инвестор, готовый разумно рискнуть, мог бы разделить капитал на три части между Hewlett Packard, Sun Microsystems и Dell Computer, составив инвестиционный портфель со средним риском. Более высокий, но еще разумный риск сопровождает решение разделить капитал на четыре части, из которых две части потратить на акции компании Dell Computer (она имеет большую вероятность быстрого роста из-за самой маленькой рыночной цены), а оставшиеся две части поровну разделить между компаниями Hewlett Packard и Sun Microsystems. He приводя расчетов, сообщим сразу прибыль за год, которую можно было получить в трех рассмотренных вариантах:

малый риск — 50%,

средний риск — 62%,

большой риск — 65%.

Полученный результат выглядит замечательно, но мы еще раз повторим, что этот пример только иллюстрирует методы анализа прибылей и объема продаж компаний, но ничего не доказывает. Проводя такой анализ, вы только увеличиваете вероятность получения большой прибыли. К сожалению, можно привести множество примеров, когда подобный анализ не приводил к таким хорошим результатам. Рассмотрение только прибылей и продаж не дает полной картины положения компании, для более глубокого анализа необходимо привлекать и другие финансовые показатели. О них и пойдет речь в следующем разделе.