Продолжая рассматривать ценовые модели, лежащие в основе корректирующих волн, приступим к ознакомлению таких формаций как, «паттерн 5-0», модель «Гартли», «Три движения», и прочие, о которых я упоминал ранее. Ценность их заключается в том, что именно благодаря этим фигурам, мы можем иметь возможность знакомиться с теорией гармонического волнового анализа на текущий момент.

Паттерн «5.0»

Эта формация, предвещающая разворот тренда попалась мне несколько лет назад на одном из форумов, связанных с биржевой торговлей. Меня тогда очень заинтересовала эта модель, поэтому я решил подробно изучить ее структуру.

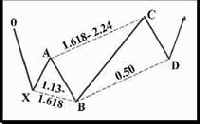

Рисунок 79 Бычий «паттерн 5.0»

Предлагаю познакомиться с паттерном поближе, а также рассмотреть особенности его построения. Хотя паттерн и обладает многими чертами, совместимыми с большинством гармонических структур, однако, однако есть несколько характеристик, реально отличающих его от остальных. Паттерн «5.0» - уникальная структура, которая требует точного соответствия отношений Фибоначчи. Это соотношение должно выполняться в самом центре модели, можно сказать в его «сердце», где располагается основная структура AB=CD. Сама модель относится к гармоническим разворотным структурам, состоящим из пяти точек и, прежде всего, определяется точкой «B» - обязательной для всех гармонических паттернов. Необходимо помнить, что данная модель требует, чтобы размеры AB=CD определяли завершение паттерна, и использовались для вхождения в рынок. Основная предпосылка паттерна - идентификация отличных реакций после завершения противоположного тренда. Действующие структуры обычно представляют собой первый откат значимого разворота тренда. Во многих случаях, нога «AB» структуры - неудавшаяся заключительная волна продленного тренда.

В терминах волновой теории Эллиотта, нога «AB» может быть неудавшейся волной «3» из коррекции «a-b-c» или неудавшейся волной «5» закончившегося тренда. С точки зрения гармонической торговли, эти очевидные подобия необходимы лишь для того, чтобы удовлетворить требования паттерна как элемент волновой теории Эллиотта. Вообще, паттерн «5.0» – должен быть невероятно точной моделью, которая требует присутствия двух чисел: 50%-ого значения колена «СD», и взаимных AB=CD. 50%-я проекция «CD» определяет точку завершения паттерна.

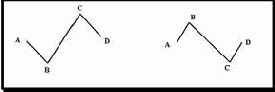

Рисунок 80 Взаимные AB=CD в пределах структуры 5-0

Для более упрощенного восприятия фигуры на графиках цен, лучше всего использовать одну аналогию. Если внимательно приглядеться в конструкцию взаимных AB=CD, то этот центральный элемент паттерна, напомнит одну из букв латинского алфавита, а именно "Z" или "S", лежащую на боку. По умолчанию, этот гармонический паттерн обычно включает в себя пять точек, составляющих структуру (X, A, B, C, D). Отправная точка структуры (точка 0), в данном случае не учитывается, и может служить началом любого импульсивного ценового движения. Формирование структуры «AB» обычно является разновидностью импульсивного движения, сформированного к завершению тренда. Коррекция XA, в данном случае, которая определяет точку «B», значение которой не может превышать 1.618. Любое ее продление больше, чем 1.618 отменит структуру, поскольку предпочтительными здесь являются меньшие импульсные движения. Повторюсь, что это разновидность неудавшейся волны «3» или волны «5» - в терминах теории Эллиотта. Как только завершено формирование структур X, A, B следует ожидать разворота тренда в виде противоположного импульса «BC». Колено «BC» - самое длинное движение цены в структуре, оно должно быть, по крайней мере, в отношении 1.618 к длине «AB», но не должно превышать 2.24. Столь узкий диапазон 1.618 - 2.24 определяет, основной элемент центральной структуры. Если минимальный предел 1.618 не достигнут, модель считается ложной, и структура не считается паттерном 5.0. (Такие жесткие ограничения в пропорциях, призваны отделить ложные модели, и повысить вероятность отработки конструкции).

После того, как колено «BC» заканчивает свое формирование, и происходит разворот из этой зоны, измеряется 50%-ый «откат» от точки «С» до точки «D», который затем будет определен, как взаимные AB=CD. (Длина колена AB используется как потенциальная величина для определения точки 50%-ой коррекции). Как только коррекция завершена, цена должна продолжить свое движение в направлении колена «ВС» до тех пор, пока не встретится с трендовой линией, проведенной по точкам «АС». Эта линия и будет служить в дальнейшем в качестве зоны фиксации прибыли.

Паттерн 5.0 является достаточно сложным образованием, чтобы сразу начать использовать его в реальной торговле. Потребуется некоторое время и практика, чтобы начать видеть эту структуру на графиках, но, ведь, главное, это сама модель. Ее жесткие размеры и правила обеспечивают вам достаточно высокий процент прибыли при работе по данной ценовой конструкции. Наличие такой модели в инструментарии трейдера, никогда не будет лишним. Придет время, и вы, несомненно, примените эти знания на практике, знания, которые дала вам эта модель.