Эта модель является просто Тройной Вершиной, которая для завершения своего формирования занимает чуть больше места на графике. Вы увидите разрывы, возникающие между вершинами, обратившись к рисунку 3.17. Именно здесь и наблюдается та протяженность во времени, о которой только что было сказано. Обычная Тройная Вершина не имеет разрывов между вершинами. Та же самая философия, что применяется к Тройной Вершине, применяется и на этом графике.

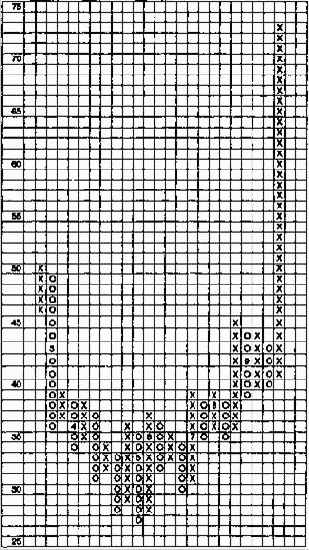

[INTU] INTUIT прорвала двойную вершину на 45. Это - пробитие модели треугольника. Такие модели, как правило, приводят именно к таким быстрым взрывным движениям. Основной тренд - восходящий, с ценой, торгуемой над линией медвежьего сопротивления. Тест прорыва: максимум графика на 50. Если все "OK", то покупайте INTU здесь, с защитной остановкой на 38, так как тут уровень прорыва линии восходящего тренда.

Рисунок 3.14 Intuit (INTU)

Что применяется к Тройной Вершине, применяется и на этом графике. В каждом случае подъема, акция вырастает до определенного ценового уровня, отталкиваясь от него два раза. Третья попытка преодолеть эту цену оказывается удачной, что находит свое выражение в формировании колонки "X", превышающей точку сопротивления. Так как акция дважды была отброшена от того же самого уровня, то на нем, по всей вероятности, имеются ордера на продажу. Причина не имеет никакого значения. Важно то, что на этом конкретном уровне находятся продавцы. Единственный способ узнать, сможет ли спрос преодолеть давление со стороны продавцов, посмотреть, как снова поведет себя акция на том же уровне. Все очень просто: если акция снова отталкивается здесь от уровня сопротивления, то продавцы все еще находятся там. Большего даже и не надо знать. Если акция превысила этот уровень, спрос преодолел предложение, которое прежде разворачивало цены. Вот почему перед тем, как сделать свой выбор между длинной и короткой позицией, мы всегда ждем, чтобы был перейден определенный уровень. В 80-е годы мы просто покупали или продавали на прорывах. В 90-е мы обнаружили, что лучше всего покупать на отскоках.

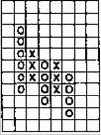

Рисунок 3.16 Диагональное Тройное Основание

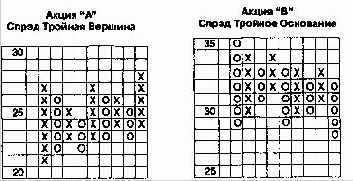

Рисунок 3.17 Спрэд Тройная Вершина и Тройное Основание

В 80-х годах акции по большей части росли. В 90-е и по настоящее время мы наблюдаем более нормальный рынок, в котором акции движутся как вверх, так и вниз. Это текущие обстоятельства, на которые надо ориентироваться, выбирая акции. Вероятней всего, в обозримом будущем ситуация будет оставаться именно такой. График на рисунке 3.17 показывает, что представляет модель и для Спрэда Тройной Вершины (Spread Triple Top) и для Спрэда Тройного Основания (Spread Triple Bottom)3.

Заметьте, что в этих двух моделях акции торгуются по одинаковой цене. Допустим, что обе акции с фундаментальной точки зрения достаточно устойчивы, и каждая из них могла бы быть рекомендована крупной фирмой с Уолл-Стрит для покупки. Обе компании находятся в одной промышленной группе, и по ним платят почти одинаковые дивиденды. Вы изучили фундаментальные показатели обеих фирм, а теперь пытаетесь определить, акции которой из них приобрести. Наступает момент истины. Какую акцию вы выбираете? Без моделей, показанных здесь, вы явно оказались бы в затруднительном положении. Если смотреть только лишь на фундаментальные показатели, то обе бумаги равнозначны, а следовательно, обе должны вести себя одинаково в будущем. Но это совсем не так. Если у вас есть такое преимущество перед остальными, как возможность оценить ситуацию, опираясь а график "крестики-нолики", как на рисунке 3.17, то процедура выбора станет намного легче. Имея информацию, которую я только что вам дал, какую акцию вы бы выбрали? Не требуется слишком глубокого понимания метода, чтобы определить, что акция "А" находится в восходящем тренде при наличии высокой вероятности роста цен в будущем, в то время как акция "В" идет в нисходящем тренде с высокой вероятностью в перспективе падающих цен. Я показывал точно такой же пример семиклассникам, и почти в каждом случае для покупки они выбирали акцию "А".

Это простое упражнение объясняет, почему графики так важны и почему вы можете достичь лучших результатов на рынке, если будете использовать и фундаментальный, и технический анализ. Фундаментальное исследование отвечает на вопрос "Какая?", а техническое - на вопрос "Когда?". Оба исследования одинаково важны. На первый вопрос отвечать просто, потому что фундаментальное исследование доступно повсюду на Уолл-Стрит. На Уолл-Стрит существует несколько крупных фирм, имеющих возможность предоставить вам какое угодно фундаментальное исследование за весьма незначительную плату. Например, компания Value Line, являющаяся одной из самых известных. Каждый, кто имеет дело с брокером из крупной фирмы на Уолл-Стрит, обладает доступом ко всем фундаментальным идеям, разрабатываемым фирмой, наряду с соответствующими исследованиями. Хороший технический анализ найти гораздо сложнее, но вы сумеете выполнить его самостоятельно, как только закончите книгу.

Остается добавить, что 75 процентов риска по любой конкретной акции составляют рынок и сектор. Проблема, с которой сталкиваются большинство инвесторов, состоит в том, что они концентрируют 75 процентов своих усилий на оценке конкретных фундаментальных показателей. Чрезвычайно важно покупать акции, когда вы являетесь хозяином положения (рынок имеет бычий настрой). Необходимые рыночные индикаторы мы раскроем в последующих главах. Еще раз, прежде чем предпринимать какие-либо действия в отношении акции, наберите как можно больше очков в свою пользу. Я не знаю, сколько раз знакомые подходили ко мне и просили совета насчет акции, о которой они узнавали от своих друзей. Как правило, они говорили, что это весьма солидный и надежный источник. Мой ответ на это всегда был один и тот же, и его же я повторю и для вас: "Если это инсайдерская информация, то у вас ее уже нет. Потому что, как только вы ее получили, она тут же стала внешней, доступной всем, информацией, а те, кто знали о ней, давно уже что-то предприняли". Почти в каждом случае вы можете взглянуть на графики "крестики-нолики" и увидеть, где действовали инсайдеры. Как только вы научитесь пользоваться этим методом, вот уже более ста лет остающимся надежным помощником биржевика, вы поймете, почему график "крестики-нолики" равнозначен инсайдерской информации. Модель Треугольника (см. рисунок 3.13) является прекрасным примером эффективности данного метода. Вы должны следовать за очередностью событий, прежде чем принимать решения относительно своих действий по акции. Шаг 1 состоит в оценке рынка в целом, а шаг 2 - в оценке сектора, интересующего вас, и, наконец, шаг 3 заключается в выборе непосредственно акции.

Содержание раздела