Рондинон Д. - НОВЫЕ ПОСТРОЕНИЯ ПЕРЕЛОМОВ ГАННА

Где-то около десяти лет назад я заикнулся о том, что заинтересован в приобретении оригинальных материалов В. Д. Ганна, а в особенности, его курсов. Все попытки приводили в никуда до прошлого года, когда мир вознаградил меня за мою настойчивость прямо у порога моего дома.

Где-то около десяти лет назад я заикнулся о том, что заинтересован в приобретении оригинальных материалов В. Д. Ганна, а в особенности, его курсов. Все попытки приводили в никуда до прошлого года, когда мир вознаградил меня за мою настойчивость прямо у порога моего дома.

Некоторые из вас, возможно, знают, что Джо Рондинон был последним трейдером, обучавшимся у Ганна. Вы можете себе представить мой восторг, когда Рондинон спросил меня о том, заинтересован ли я в нескольких оригинальных курсах Ганна, которые он приобрел у Ганна аж в 1955 году.

Рондинон объяснил, что курсы напечатаны на типографских бланках В. Д. Ганна не совсем обычного формата. Они были подписаны и датированы Ганном фиолетовыми чернилами.

Я разрабатывал свой путь сквозь потрепанные страницы, делая записи по мере продвижения вперед. Хотя один метод сразу привлек мое внимание.

Это был Индикатор тренда и механический метод для торговли зерном. В поиске моего личного подхода к торговле, этот метод завоевал приоритет. Можете ли вы представить мое удивление, когда я, подойдя к 11 и 12 страницам, увидел, что Ганн изменил свои оригинальные расчеты, делая свои правки своими обычными фиолетовыми чернилами?

И что написал Ганн? Очень просто: Лучше используйте 2-дневные графики и правила, чем 3-дневные.

Подписано В. Д. Ганном.

Чертя вручную, я проводил тестирование фьючерсных рынков на казначейские бонды и сам себе доказывал, что новые Концепции Двухдневных Переломов Ганна давали две жизненно важные информации: первая заключалась в выяснении направления тренда, а вторая - в определении точек поддержки и сопротивления. Способ был простым, даже блестящим, и теперь является основой того, что будет содержаться в последующих четырех выпусках ЖФТ.

Итак, давайте обозначим основные определения для Новых Построений Переломов Ганна.

Определения

Восходящий перелом: снизу вверх (Upswing: from Down to Up). Первое определение охватывает восходящий перелом. Направление движения может измениться кверху только в том случае, если рынок образовывает два следующих друг за другом максимума. Если посмотреть на Рисунок 3, то можно увидеть, что максимум бара под номером 1 является первым последовательным максимумом, а бар номер 2 - вторым последовательным максимумом.

Расположение минимумов не учитывается. Фибоначчи Трейдер автоматически проводит линию, отражающую восходящее колебание.

Когда бы ни образовывался последовательный максимум, Фибоначчи Трейдер проводит белую линию. Крайние дни и другие тонкие вопросы данного подхода будут рассматриваться во втором выпуске.

Нисходящий перелом: сверху вниз (Downswing: from Up to Down). Направление перелома может измениться вниз только в том случае, если рынок образовывает два, следующих друг за другом, минимума.

Если посмотреть на Рисунок 4, то можно увидеть, что минимум бара под номером 1 является первым последовательным минимумом, а бар номер 2 - вторым последовательным минимумом. Расположение максимумов не учитывается. Фибоначчи Трейдер автоматически проводит линию, если образовывается последовательный минимум, ниже предыдущего. Как только образуется последовательный минимум, Фибоначчи Трейдер проводит белую линию.

Крайние дни и тонкие вопросы будут рассматриваться во втором выпуске.

ВОСХОДЯЩИЙ ТРЕНД: изменение тренда снизу вверх (UPTREND: Trend change from Down to Up). Первое, пунктир отражает нисходящий тренд. Сплошная линия отражает восходящий тренд. Чтобы измениться с нисходящего тренда на восходящий, тренд должен сначала идти вниз, как показано пунктирной линией.

Пик образуется восходящим переломом, вслед за которым развивается нисходящий перелом. Если этот пик происходит на верхней стороне, то тренд изменяется с нисходящего на восходящий.

Фибоначчи Трэйдер автоматически изменяет Линию Перелома Ганна на сплошную линию зеленого цвета после того, как сформируется пик. Рынку не обязательно закрыться над пиком, чтобы изменить тренд кверху.

линия обозначает восходящий тренд. Пунктирная линия отражает нисходящий тренд.

Чтобы измениться с восходящего тренда на нисходящий, тренд вначале должен идти вверх, как показано сплошной линией. Впадина образуется нисходящим переломом, вслед за которым идет восходящий перелом.

Если эта впадина возникает на нижней стороне, то тренд изменяется с восходящего на нисходящий. Фибоначчи Трэйдер автоматически изменяет Линию Перелома Ганна на пунктирную линию красного цвета, после того, как впадина сформируется.

Рынку не обязательно закрыться ниже впадины, чтобы изменить тренд книзу.

ПОДДЕРЖКА: поддержка - это впадина предыдущего четко определенного перелома. Пока цены не проникают ниже точки впадины, поддержка считается все еще действующей и продолжает оказывать влияние. Эта точка впадины на самом деле является минимумом предыдущего законченного нисходящего перелома, вслед за которым последовал восходящий перелом. Если цены проникают ниже этой впадины, тогда поддержка может оказаться неудавшейся.

Уровень поддержки или впадины может появиться когда рынок находится и в восходящем, и в нисходящем тренде.

поддержка остается действовать

СОПРОТИВЛЕНИЕ: сопротивление - это пик предыдущего четко определенного перелома. Пока цены не проникают выше точки пика, сопротивление считается все еще действующим, и продолжает оказывать влияние на рынок. Эта вершинная точка на самом деле является максимумом предыдущего законченного восходящего перелома, вслед за которым последовал нисходящий перелом. Если цены проникают выше этого пика, тогда сопротивление может оказаться неудачным и прекратить свое существование.

Уровень сопротивления или пика может проявиться, когда рынок находится и в восходящем, и в нисходящем тренде.

Интересно, что впадина 3 стала повторным испытанием последнего пика (бывшее сопротивление). Это - классический технический анализ в действии.

Падающие пики: нисходящий тренд начинается после образования самого высокого пика и проявляется в наличии ряда падающих пиков. Если посмотреть на рисунок 10, то можно увидеть, что рынок образовал пик, находясь в восходящем тренде, а затем упал ниже предыдущей впадины.

Падение ниже предыдущей впадины изменило тренд с восходящего на нисходящий. После прорыва ниже впадины, образуется пик номер 2, который ниже пика 1. Этот ряд снижающихся пиков служит наиболее сильным доказательством развития нисходящего тренда.

Динамические Каналы Фибоначчи

Это - первый индикатор, который мы будем рассматривать с использованием различных временных масштабов. Предметами наших исследований будут казначейские бонды с 10-минутным/50-минутным/дневным периодами и SP 500 с 9-минутным/45-минутным/дневным интервалом.

В обоих случаях использовались данные в реальном времени. Пожалуйста, создайте один или оба плана:

Казначейские бондыSP 500

Собственный = 10 минут

Собственный = 9 минут

Следующий = 50 минут

Следующий = 45 минут

Высокий = Дневной

Высокий = Дневной

Сначала я объясню, как настраивать различные каналы для казначейских бондов. Настройка для SP 500 немного отличается.

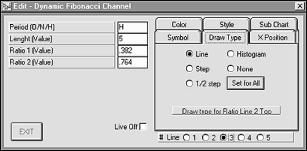

Во-первых, создайте три Динамических Канала Фибоначчи - по одному для каждого временного периода. Нажмите на Динамический Канал Фибоначчи (Dynamic Fibonacci Channel) в окне индикатора, и добавьте индикатор три раза.

Далее, модифицируйте каждый канал для настройки различных временных масштабов, нажимая на кнопку Правка и изменяя настройки каждого канала. Используйте следующие значения: одна настройка для Собственного (own) Временного Периода, одна настройка для Следующего (next) Временного Периода, и одна настройка для Высокого (high) Временного Периода.

Нажмите на кнопку Правка (Edit) и поменяйте установки каждого канала, согласно вышеуказанных значений

Нажмите на кнопку Правка (Edit) и поменяйте установки каждого канала, согласно вышеуказанных значений

Для изображения каждого канала мы используем только линию Коэффициента 2 (Ratio 2). Все другие линии не показана, так как они не нужны.

Выберете Тип Рисунка (Draw Type), который контролирует, какие изображаются линии.

Линии 3 и 4 - единственные, то есть, мы будем использовать только коэффициент 2 = 0.786. Линии 1, 2 и 5 должны быть удалены с помощью активизации поля чисто (none).

Линиям 3 и 4 вы можете придать какие-либо цвета по собственному усмотрению.

Только что представленный пример - для Высокого Временного Периода, Следуйте по той же схеме для Следующего Временного Периода, чтобы убедиться, что показаны только линии вершины и основания этого канала. Третий канал, который мы изображаем, предназначен для Собственного Временного Периода (10 минут). Это - наш основной для анализа бар, то есть, временной масштаб, в котором мы на самом деле ведем торговлю.

Последняя настройка будет выглядеть подобно тому, как это представлено на Рисунке 12.

Обратите внимание, как рынок разворачивался на границах Динамических Каналов Фибоначчи в точках А, В и С. Точки А и В являются потенциальными настройками на покупку, в то время как точка С относится к вероятной настройке на продажу. Следует заметить, что Следующий временной масштаб (50-минутный в данном случае) останавливает цены, что здесь хорошо видно в

таких точках как X, Y и Z.

Следующим идет план SP 500, который состоит из такой настройки: 9-минутный/45-минутный/Дневной периоды. Используйте те же самые параметры для настройки каналов, кроме Высокого Временного Периода:

Ваш график для SP 500 должен показывать все три канала, как на Рисунке 13. Лучше всего сохранить эти настройки в Системах (Systems), с тем, чтобы у вас не возникало нужды определять каждый раз настройки.

SP 500, 9-минутные бары. Случается, что не хватает энергии для проталкивания цен на всем пути к Высокому (Дневному) Каналу, и он останавливается Каналом Следующего Временного Периода, в данном случае 45минутной верхней полосой в точках А1 и А2.

Два вопроса приходят в голову: первый, что все это означает, и второй, как нам это использовать? Эти различные временные масштабы склонны определять экстремумы ценовых движений. Может пригодиться определение потенциального прерывания ценовых движений. Это способно помочь нам в предвидении возможных разворотов тренда в зонах, где встречаются три канала.

На Рисунке 13 (SP) точки А и В являются потенциальными настройками на покупку, в то время как точка С c большей долей вероятности представляется настройкой на продажу.

В нашем следующем выпуске мы тщательно рассмотрим, как и почему надо следовать правилу сделка за сделкой. Нашим спусковым крючком будет Динамическое Трио Собственного Периода. Пожалуйста, установите его на ждать закрытия = да (wait for close = yes). Это позволит нам предпринимать действия (если мы того захотим) в зонах потенциального ценового прерывания, как определяется нашими Каналами Фибоначчи.

Используя этот исключительный инструмент Фибоначчи Трейдер, мы теперь имеем, по всей вероятности, внутридневную/краткосрочную стратегию, которая, если она надлежащим образом разработана, может стать прекрасным торговым планом. Посмотрите на стрелки, показанные на Рисунке 14.

Пожалуйста, применяйте эту концепцию и проводите повторные испытания. К следующему выпуску вы будете готовы сочетать ее в совместном плане с торговыми правилами, управлением капиталом, и так далее.

Испытания поддержки и сопротивления в Динамических Каналах может сочетаться с Динамическим Трио для торговли. И поразмышляйте на досуге.

Можете ли вы использовать эту концепцию для Дневных графиков? А как насчет попытки работать с дневными/недельными/месячными

Динамическими Фибоначчи Каналами?