Модели ценообразования опционов

Представьте себе базовый инструмент (акция, облигация, валюта, товар и т.д.), цена которого движется вверх или вниз на 1 тик каждую последующую сделку Если мы будем измерять возможную стоимость акции через 100 тиков и рассмотрим большое количество вариантов, то обнаружим, что полученное распределение результатов — нормальное. Поведение цены в данном случае будет напоминать падение шарика через доску Галтона. Если рассчитать цену опциона, исходя из того принципа, что прибыль при покупке или продаже опционов должна быть равна нулю, мы получим биномиальную модель ценообразования опционов (или, коротко, биномиальную модель). Ее иногда также называют моделью Кокса-Росса-Рубинштейна в честь ее разработчиков. Такая цена опциона основывается на его ожидаемой стоимости (его арифметическом математическом ожидании), с тем расчетом, что вы не получаете прибыль, покупая или продавая опцион и удерживая его до истечения срока. В этом случае говорят, что опцион справедливо оценен.Мы не будем углубляться в математику биномиальной модели, а рассмотрим модель фондовых опционов Блэка-Шоулса и модель опционов на фьючерсы Блэка. Вам следует знать, что кроме вышеперечисленных трех моделей есть другие действующие модели ценообразования опционов, которые мы не будут рассматривать, хотя концепции, описанные в этой главе, применимы ко всем моделям ценообразования опционов. Для более подробного изучения математической основы моделей я могу порекомендовать книгу Шелдона Нейтенберга (Volatility and Pricing Strategies by Sheldon Natenberg). Математика модели фондовых опционов Блэка-Шоулса и модели опционов на фьючерсы Блэка, которые мы будем рассматривать, взята из книги Нейтенберга. Тем читателям, которые желают больше узнать о концепции оптимального f и опционах, я советую прочитать фундаментальный труд Нейтенберга.

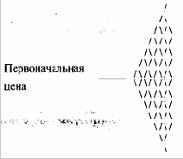

Давайте обсудим модель ценообразования фондовых опционов Блэка-Шоулса (далее Блэк-Шоулс). Модель названа в честь ее создателей: Фишера Блэка из Чикагского университета и Мирона Шоулса из M.I.T; впервые она была описана в 1973 году (May — June 1973 Journal of Political Economy). Блэк-Шоулс считается предельной формой биномиальной модели. В биномиальной модели нужно задать число тиков, определяющее движение вверх или вниз, прежде чем будет зафиксировано возможное значение цены. Далее следует небольшая диаграмма, которая поясняет эту мысль.

Текущая цена на первом шаге может пойти в 2-х направлениях. На втором шаге в 4-х направлениях. В биномиальной модели для расчета справедливой цены опциона вы должны заранее определить, сколько всего периодов использовать. Блэк-Шоулс считается предельной формой биномиальной модели, так как допускает бесконечное число периодов (в теории), то есть Блэк-Шоулс подразумевает, что эта небольшая диаграмма будет расширяться до бесконечности. Если вы определите справедливую цену опциона по Блэку-Шоулсу, то получите тот же ответ, что и в случае с биномиальной моделью, если число периодов, используемых в биномиальной модели, будет стремиться к бесконечности. (Тот факт, что Блэк-Шоулс является предельной формой биномиальной модели, подразумевает, что биномиальная модель появилась первой, но на самом деле сначала появилась именно модель Блэка-Шоулса).

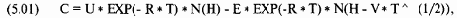

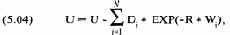

Справедливая стоимость фондового колл-опциона по Блэку-Шоулсу рассчитывается следующим образом:

а пут-опциона:

где С = справедливая стоимость колл-опциона;

Р = справедливая стоимость пут-опциона;

U = цена базового инструмента;

Е = цена исполнения опциона;

Т = доля года, оставшаяся до истечения срока исполнения выраженная десятичной дробью;

V= годовая волатильность в процентах;

R = безрисковая ставка;

1п() = функция натурального логарифма;

N() = кумулятивная нормальная функция распределения вероятностей, задаваемая уравнением (3.21).

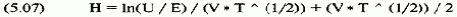

Для акций, по которым выплачиваются дивиденды, необходимо скорректировать переменную U и отразить текущую цену базового инструмента с учетом стоимости ожидаемых дивидендов:

где Ц = ожидаемая выплата дивиденда 1;

W. = время (доля года, выраженная десятичной дробью) до выплаты L Модель Блэка-Шоулса позволяет точно рассчитать дельту, то есть первую производную цены опциона. Это мгновенная скорость изменения опциона по отношению к изменению U (цены базового инструмента):

(5.05) Дельта колл-опциона = N(H)

(5.06) Дельта пут-опциона = -N(-H)

Эти коэффициенты будут очень важны в Главе 7, когда мы будем рассматривать страхование портфеля.

Блэк сделал модель применимой к опционам на фьючерсы, механизм операций с которыми аналогичен операциям с акциями1. Модель ценообразования опционов на фьючерсы Блэка аналогична модели фондовых опционов Блэка-Шоулса за исключением переменной Н:

При использовании модели для фьючерсов коэффициент дельта рассчитывается следующим образом:

(5.08) Дельта колл-опциона = EXP(-R * Т) * N(H)

(5.09) Дельта пут-опциона = -EXP(-R * Т) * N(-H)

Для примера рассмотрим опцион, который имеет цену исполнения 600. Текущая рыночная цена базового инструмента равна 575, а годовая волатильность составляет 25%. Мы будем использовать модель опционов на фьючерсы, 252-дневный год и безрисковую ставку 0%. Далее мы допустим, что дата истечения опциона — 15 сентября 1991 года (910915), а текущая дата — 1 августа 1991 года (910801).

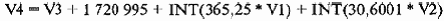

Сначала рассчитаем переменную Т, а затем преобразуем 910801 и 910915 в их юлианские эквиваленты.

Для этого мы должны использовать следующий алгоритм.

1. Задайте переменные 1, 2 и 3, которые будут определять год, месяц и день, соответственно. Для нашего примера — это 1991, 8 и 1.

2. Если переменная 2 меньше 3 (январь или февраль), тогда переменная 1 будет равна значению года минус 1, а переменная 2 будет равна значению месяца плюс 13.

3. Если значение переменной 2 больше, чем 2 (март или дальше), тогда переменная

2 будет равна значению месяца плюс 1.

4. Задайте переменную 4, которая будет рассчитываться следующим образом:

5. Задайте переменную 5, которая будет равна целой части произведения числа 0,01 и переменной 1:

Математически:

V5=INT(0,01*V1)

6. Рассчитаем юлианскую дату:

Юлианская дата = V4 + 2 - V5 + INT(0,25 * V5) Преобразуем дату 910901 в юлианскую:

Шаг 1. VI = 1991, V2 = 8, V3 = 1.

Шаг 2. Так как наш месяц в этом примере идет за январем и февралем, то этот шаг не применяется.

Шаг 3. Так как этот месяц идет за январем и февралем, то получим:

V2 = 8 + 1 = 9. Шаг 4. Теперь найдем V4:

V4 = V3 + 1 720 995 + INT(365,25 * VI) + INT(30,6001 * V2) = 1 + 1 720 995 +

INT(365,25 * 1991) + INT(30,6001 * 9) = 1 + 1 720 995 + INT(727 212,75) +

INT(275,4009) =1+1720 995 + 727 212 + 275 = 2 448 483 Шаг 5. Далее найдем V5:

V5=INT(0,01*V1) =INT(0,01*1991) = INT(19,91) = 19 Шаг 6. Теперь получим юлианскую дату:

Юлианская дата = V4 + 2 - V5 + INT(0,25 * V5)

= 2 448 483 + 2 - 19 + INT(0,25 * 19) = 2 448 483 + 2 - 19 + INT(4,75) = 2 448 483 + 2

- 19 + 4 = 2 448 470

Таким образом, юлианская дата 1 августа 1991 года равна 2448470. Если мы преобразуем дату истечения опциона 15 сентября 1991 года в юлианскую, то получим 2448515. Если использовать 365-дневный год (или точнее 365,2425-дневный по григорианскому календарю), то, чтобы найти время, оставшееся до истечения срока, необходимо рассчитать разность между двумя юлианскими датами, затем вычесть единицу и полученное значение разделить на 365 (или 365,2425). Однако мы будем использовать не 365-дневный год, а 252-дневный, чтобы учесть только те дни, когда открыта биржа (будние дни минус праздники).

Просмотрим каждый день между двумя юлианскими датами, чтобы понять, является он рабочим днем или нет. Мы можем определить, каким днем недели является юлианская дата, прибавив к ее значению единицу, разделив на 7 и взяв остаток. Остаток будет значением от 0 до 6, соответствуя дню недели от воскресенья до субботы. Таким образом, для 1 августа 1991 года, когда юлианская дата равна 2448470:

День недели = ((2 448 470 + 1) / 7) % 7 =2448471/% 7 = ((2 448 471/7) - INT(2 448

471 / 7)) * 7 =(349 781,5714-349 781)* 7 =0,5714*7 =4

Так как 4 соответствует четвергу, мы можем утверждать, что 1 августа 1991 года является четвергом.

Теперь просмотрим все дни до даты истечения срока опциона. Если мы учтем все рабочие дни между этими двумя датами, то придем к выводу, что между (и включая) 1 августа 1991 года и 15 сентября 1991 года 32 рабочих дня. Из полученного значения следует вычесть единицу, так как мы считаем первым днем 2 августа 1991 года. Таким образом, между 910801 и 910915 31 рабочий день. Теперь мы должны вычесть праздники, когда биржа закрыта. В США 2 сентября 1991 года является Днем Труда. Даже если вы живете в другой стране, биржа, где идет торговля по этому опциону, может находиться в США, и 2 сентября она будет закрыта, поэтому мы вычтем 1 из последнего результата. Таким образом, мы получим 30 торговых дней до истечения срока опциона. Разделим количество торговых дней до истечения срока на число дней в году. Так как мы используем 252-дневный год, то 30/252=0,119047619. Это и есть доля года, выраженная десятичной дробью, т.е. переменная Т.

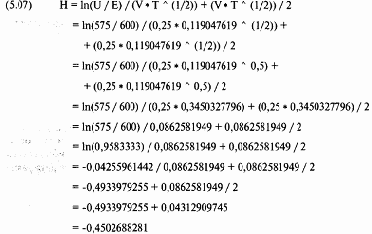

Определим переменную Н, необходимую для модели ценообразования. Так как мы используем модель для фьючерсов, то должны рассчитать Н по формуле (5.07):

Уравнение (3.21) для расчета N используется два раза. Первый раз, когда мы находим N(H), второй, когда находим N(H - V * Т^(1/2)). Мы знаем, что V * Т ^ (1/2) = 0,0862581949, поэтому Н - V* Т ^ (1/2) = -0,4502688281—- 0,0862581949 = -0,536527023. Таким образом, мы должны использовать уравнение (3.21) со следующими вводными значениями переменной Z: -0,4502688281 и-0,536527023. Из уравнения (3.21) получим 0,3262583 и 0,2957971 соответственно (уравнение (3.21) описано в главе 3, поэтому мы не будем повторять его здесь). Отметьте, что сейчас мы получили коэффициент дельта, мгновенную скорость изменения цены опциона по отношению к изменению цены базового инструмента.

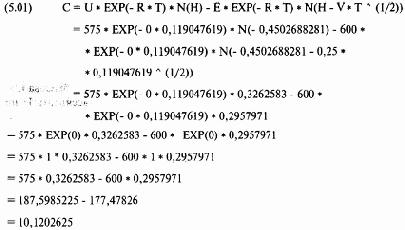

Таким образом, дельта для этого опциона составляет 0,3262583. Теперь у нас есть все входные данные, необходимые для определения теоретической цены опциона. Подставив полученные значения в уравнение (5.01), получим:

Таким образом, в соответствии с моделью Блэка для фьючерсов справедливая стоимость колл-опциона с ценой исполнения 600, сроком исполнения 15 сентября 1991 года, при цене базового инструмента на 1 августа 1991 года 575, при волатильности 25%, с учетом 252-дневного года и R = 0 составляет 10,1202625.

Интересно отметить связь между опционами и базовыми инструментами, используя вышеперечисленные модели ценообразования. Мы знаем, что 0 является наименьшей ценой опциона, но верхняя цена — это цена самого базового инструмента. Модели демонстрируют, что теоретическая справедливая цена опциона приближается к верхнему значению (стоимости базового инструмента U) при росте любой или всех трех переменных Т, R или V Это означает, что если мы, например, увеличим Т (время до срока истечения опциона) до бесконечно большого значения, тогда цена опциона будет равна цене базового инструмента. В этой связи мы можем сказать, что все базовые инструменты в действительности эквивалентны опционам с бесконечным Т. Таким образом, все сказанное верно не только для опционов, но и для базовых инструментов, как будто они являются опционами с бесконечным Т. Модель фондовых опционов Блэка-Шоулса и модель опционов на фьючерсы Блэка построены на определенных допущениях.

Разработчики этих моделей исходили из трех утверждений. Несмотря на недостатки этих утверждений, предложенные модели все-таки довольно точны, и цены опционов будут стремиться к значениям, полученным из моделей. Первое из этих утверждений состоит в том, что опцион не может быть исполнен до истечения срока. Это приводит к недооценке опционов американского типа, которые могут исполняться до истечения срока. Второе утверждение предполагает, что мы знаем будущую волатильность базового инструмента, и она будет оставаться постоянной в течение срока действия опциона. На самом деле это не так (т.е. волатильность изменится). Кроме того, распределение изменений волатильности логарифмически нормально, и эту проблему модели не учитывают.

Еще одно допущение модели состоит в том, что безрисковая процентная ставка остается постоянной в течение времени действия опциона. Это также не обязательно. Более того, краткосрочные ставки логарифмически нормально распределены. То обстоятельство, что, чем выше краткосрочные ставки, тем выше будут цены опционов, и утверждение относительно неизменности краткосрочных ставок может привести к еще большей недооценке опциона по отношению к ожидаемой цене (его правильному арифметическому математическому ожиданию). Еще одно утверждение (возможно наиболее важное), которое может привести к недооценке стоимости опциона, рассчитанной с помощью модели, по отношению к действительно ожидаемой стоимости, состоит в том, что логарифмы изменений цены распределяются нормально. Если бы опционы характеризовались не числом дней до даты истечения срока, а числом тиков вверх или вниз до истечения, а цена за один раз могла бы изменяться только на 1 тик и он был бы статистически независим от предыдущего тика, то мы могли бы допустить существование нормального распределения. В нашем случае логарифмы изменений цены не имеют таких характеристик. Тем не менее теоретические справедливые цены, полученные с помощью моделей, используются профессионалами на рынке. Даже если некоторые трейдеры применяют модели, которые отличаются от показанных здесь, большинство из них дадут похожие теоретические справедливые цены. Когда реальные цены расходятся с теоретическими до такой степени, что спекулянты могут получить прибыль, цены начинают снова сходиться к так называемой «теоретической справедливой цене». Тот факт, что мы можем спрог-нозировать с достаточной степенью точности, какой будет цена опциона при наличии различных входных данных (время истечения, цена базового инструмента и т.д.), позволяет нам произвести расчеты оптимального f и его побочных продуктов по опционам и смешанным позициям. Читатель должен помнить, что все эти методы основаны на утверждениях, которые только что были изложены.

Содержание раздела