Переразмещение: четыре метода

Сначала скажем несколько слов о безрисковых активах. В данной главе под безрисковыми активами мы будем понимать или денежные средства, или близкий к деньгам эквивалент, например казначейские обязательства Безрисковым активом может быть также любой актив, который, по мнению инвестора, лишен риска, или риск настолько незначителен, что им можно пренебречь. Это могут быть долгосрочные правительственные или корпоративные облигации, или, например, купонные или дисконтные облигации. Во многих торговых программах в качестве безрискового актива используются бескупонные облигации. Разность между номинальной стоимостью облигации и ее рыночной ценой — это прибыль, которую принесет облигация за время работы системы. Если при торговле вы проиграете все деньги, облигации все равно будут погашены по номинальной стоимости. Тот же принцип может применять любой трейдер. Не обязательно использовать бескупонные дисконтные облигации, можно задействовать любой актив, приносящий доход. Безрисковый актив не должен быть просто «мертвой» наличностью, он должен быть инвестиционной программой, предназначенной приносить реальную прибыль, которую можно использовать для возмещения ваших потенциальных убытков. Как определить соотношение активного и неактивного подсчетов для первоначального размещения, а затем и для переразмещения? Первым и, возможно, самым грубым способом является метод полезности инвестора. Его можно также назвать методом безбоязненного ощущения. Если мы можем позволить себе проигрыш 50%, под активный счет следует отвести 50%. Таким же образом, если мы можем себе позволить проигрыш 10%, то следует разделить счет на активный (10%) и неактивный (90%). Одним словом, при использовании метода полезности инвестора отводите под активный баланс такую часть средств, которой вы готовы рискнуть. Возможно, в некоторый момент времени трейдер потеряет активную часть счета, необходимую для дальнейшей торговли, и, чтобы продолжить торговлю, ему необходимо будет решить, какой процент оставшихся средств на счете (на неактивном подсчете) отвести под новый активный счет. Этот новый активный счет может быть также проигран, поэтому важно помнить с самого начала, что первоначальный активный счет не определяет максимальную сумму, которую можно потерять. Следует иметь в виду, что в любой торговле, где есть вероятность неограниченного проигрыша по позиции (например, фьючерсная торговля), риску подвергается весь счет, более того, активы трейдера вне счета также подвергаются риску! Читателю не следует ошибочно полагать, что он или она не встретятся с чередой дней, когда рынок будет стоять на ценовых лимитах и не будет возможности закрыть убыточную позицию. При открытии рынка могут происходить резкие скачки цены, которые могут уничтожить весь счет, независимо от размера его «активной» части.Если падение баланса на 25% является максимумом, который трейдер изначально может себе позволить, следует разделить счет соответствующим образом.

Допустим, трейдер начинает с 100 000-долларового счета, поэтому 25 000 долларов будут активные и 75 000 долларов неактивные. Теперь допустим, что счет повышается до 200 000 долларов. Трейдер все еще располагает 75 000 долларов на неактивном подсчете, но теперь активная часть повышается до 125 000 долларов.

Если при счете в 125 000 долларов торговать полным значением f, возникает опасность проигрыша существенной части счета (или даже всего счета), если исторический проигрыш произойдет именно в этой точке. Если общее значение счета опустилось бы до неактивных 75 000 долларов, то проигрыш был бы больше 25%, несмотря на то что доля первоначального баланса, которую вы могли себе позволить проиграть, составляла 25%. Счет с низким процентным содержанием активного баланса можно переразмещать чаще, чем счет с высоким процентным содержанием активного баланса. Поскольку счет с небольшим процентным содержанием активного баланса изначально имеет более низкий потенциальный проигрыш, то, переразмещая активы, неудачные соотношения активного и неактивного балансов (допуская повышение баланса) будут быстрее исправляться, чем в случае с высоким первоначальным активным балансом. Независимо от того, используете ли вы простой метод полезности инвестора или один из более сложных методов, которые вскоре будут описаны, необходимо решить, когда производить переразмещение. Вы должны заранее определить, в какой точке счета (как при росте, так и при падении) производить переразмещение. Например, вы можете сделать это, получив 100%-ую прибыль. Таким же образом вы должны заранее решить, в какой точке произвести переразмещение при убытках. Обычно в этом случае либо не остается активного баланса, либо оставшийся активный баланс настолько мал, что не позволяет вам приобрести даже 1 контракт в любой из используемых рыночных систем. Необходимо заранее решить, стоит ли продолжать торговлю по достижении этого нижнего предела, и если да, то какой процент снова выделить под активный баланс. Также вы можете привязать переразмещение к определенной дате. Эта техника может быть особенно интересна для профессионально управляемых счетов. Например, вы можете переразмещать средства каждый квартал, а если активная часть будет полностью исчерпана, то вы просто прекратите торговать до окончания квартала. В начале следующего квартала средства на счете переразмещаются, таким образом, Х% попадает в активный баланс, а 100 - Х% в неактивный баланс. Нет смысла слишком часто производить переразмещение. В идеале, вам вообще не следует производить переразмещение, позволив используемой доле оптимального f приблизиться к единице при росте баланса счета. В действительности, в некоторый момент времени вы, вероятно, проведете переразмещение, но не следует делать это слишком часто. Рассмотрим случай, когда переразмещение проводится после каждой сделки или в конце каждого дня. Так, например, происходит в случае торговли при статическом дробном f. Вспомним уравнение (2.09а) для расчета времени, необходимого для достижения определенной цели.

Давайте вернемся к нашей уже знакомой системе с активной частью 0,2, со средним геометрическим 1,01933 и сравним ее с системой со статическим дробным 0,2f, где среднее геометрическое равно 1,005. Если мы начнем со счета 100 000 долларов и решим произвести переразмещение на уровне 110 000 долларов, то число дней (так как в этом случае средние геометрические определяются на дневной основе) при статическом дробном 0,2f будет равно:

1n(1,1)/1n( 1,005)= 19,10956

Сравним с использованием 20 000 долларов из общего баланса 100 000 долларов при полном 1для повышения общего счета до 110 000 долларов, что аналогично увеличению счета 20 000 долларов в 1,5 раза:

1n(1,5)/1n(1,01933)= 21,17807

При низких целях стратегия статического дробного тдает результаты быстрее, чем стратегия динамического дробного f. С течением времени динамическая стратегия обгоняет статическую. Рисунок 8-1 показывает соотношение между статическими и динамическими дробными f. Частое переразмещение хуже стратегии статического дробного f, но если вы собираетесь торговать долго, при размещении активов лучше всего использовать подход динамического дробного f. Следует переразмещать средства между активным и неактивным подсчетами как можно реже. Оптимально задать соотношение между подсчетами один раз, в начале торговли. Вообще, динамическое дробное f даст вам преимущество перед статическим аналогом тем быстрее, чем ниже доля первоначального активного счета. Другими словами, портфель с первоначальным активным балансом 0,1 опередит свой статический аналог быстрее, чем портфель с первоначальным активным балансом 0,2. При первоначальном активном балансе в 100% (1,0) динамическое f никогда не обгонит статическое дробное f (они будут расти с одинаковой скоростью). Скорость, с которой динамическое дробное f опережает статическое, также зависит от среднего геометрического портфеля: чем выше среднее геометрическое, тем скорее динамическое f опередит статическое f. При среднем геометрическом 1,0 динамическое f никогда не обгонит статическое f.

Второй метод определения первоначального соотношения активного и неактивного счетов и переразмещения называется методом планирования сценария. В этом случае первоначальное размещение является функцией результатов различных сценариев и их вероятностей осуществления. Расчет можно повторять через определенные интервалы времени. Данная техника является уже знакомым нам методом планирования сценария, описанным в главе 4.

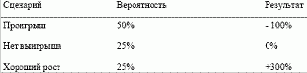

Рассмотрим три сценария, которые, как мы полагаем, могут произойти в течение следующего квартала:

Столбец результатов относится к результатам по активному балансу счета. Таким образом, существует 50% вероятность полной потери активного счета, 25% вероятность того, что активный баланс останется тем же, и 25% вероятность того, что прибыль по активному счету составит 300%. В реальной торговле, разумеется, следует использовать не три сценария, а намного больше, но для наглядности мы ограничимся этим минимумом. Рассмотрим три сценария, вероятности их осуществления и результаты в процентных пунктах. Результаты должны отражать ваше мнение относительно исхода каждого сценария при полном оптимальном f.

В данном случае оптимально использовать 0,1 If. He путайте полученное оптимальное f с оптимальными f компонентов портфеля. Здесь оптимальное f относится к планированию сценария, и, таким образом, в асимптотическом смысле для активного счета лучше использовать 11%, а для неактивного счета 89%. В начале следующего квартала следует повторить эту процедуру. Так как переразмещение в данном квартале является функцией размещения прошлого квартала, то лучше всего использовать соответствующее значение оптимального f, так как при этом достигается наибольший геометрический рост (при условии, что ваши входные данные — сценарии, их вероятности и соответствующие результаты — точны). Предложенный метод планирования сценария для размещения активов эффективен тогда, когда необходимо принять решение, исходя из прогнозов нескольких консультантов. В нашем примере вместо выбора трех сценариев вы можете учесть мнения трех консультантов. Столбец вероятностей выражает ваше доверие к каждому консультанту. Первый сценарий, с вероятностью 50% проигрыша всего активного счета, — это мнение «медвежьего» консультанта, и такому прогнозу вы считаете нужным придать вес вдвое больший, чем прогнозам двух других консультантов. Вспомним метод усреднения цены при продаже акций (см. главу 2). Мы можем использовать этот подход для переразмещения. Таким образом, мы получим метод, который систематически снимает прибыли и выводит нас из убыточной программы.

В соответствии с этой программой следует регулярно (каждый месяц, квартал или любой другой период времени) снимать часть денег с общего счета (активный счет + неактивный счет). Помните, что периоды должны быть достаточно долгими, чтобы получить выигрыш, хотя бы небольшой, от динамического дробного f.

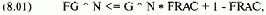

Значение N, удовлетворяющее уравнению (8.01), — это минимальная длина периода, при которой динамическое дробное f дает нам преимущество:

где FG = среднее геометрическое при дробном f, полученное из уравнения (2.08);

N = длина периода (G и FG рассчитаны на основе 1 единицы периода);

G = среднее геометрическое при оптимальном f;

FRAC = доля активного счета.

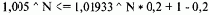

Если мы используем 20-процентный активный счет (т.е. FRAC = 0,2), тогда FG рассчитывается на основе 0,2f. Таким образом, когда среднее геометрическое при полном оптимальном f составляет 1,01933, а при 0,2fFG = 1,005, мы получим неравенство:

Для оптимального f мы рассчитаем среднее геометрическое G, а для дробного f—среднее геометрическое FG. Расчеты ведутся на дневной основе. Теперь посмотрим, является ли один квартал достаточной длиной периода. Так как в квартале примерно 63 торговых дня, посмотрим, достаточно ли будет N = 63, чтобы воспользоваться преимуществом динамического дробного f. Для этого проверим, выполняется ли неравенство (8.01) при N = 63:

1,005 ^ 63 <= 1,01933 ^ 63 * 0,2 + 1 - 0,2

1,369184237 <= 3,340663933 * 0,2 + 1 - 0,2

1,369184237 <= 0,6681327866 +1-0,2

1,369184237 <= 1,6681327866 - 0,2

1,369184237 <= 1,4681327866

Неравенство соблюдается, так как левая его часть меньше правой. Таким образом, если при данных значениях переразмещать активы на ежеквартальной основе, лучше использовать динамическое дробное f.

Что следует делать, если баланс растет? В начале каждого периода рассчитывайте общее значение счета и переводите определенное количество средств с активного на неактивный баланс. Таким образом будет происходить переразмещение. Рассмотрим 100 000-долларовый счет, где 20 000 долларов — активная сумма, причем усреднение происходит на ежеквартальной основе, а ежеквартальный процент переводимых средств составляет 2%. Допустим, в начале квартала счет все еще равен 100 000 долларов, из которых 20 000 долларов составляют активный баланс. Следует перевести 2% общего баланса счета из активного на неактивный баланс. Таким образом, счет в 100 000 долларов будет состоять теперь из 18 000 долларов для активного баланса и 82 000 долларов для неактивного баланса.

Следует стремиться к тому, чтобы торговая программа опережала периодические снятия со счета. Допустим, в нашем последнем примере счет, равный 100000 долларов, к концу квартала повышается до 110000 долларов. Теперь, когда мы перейдем к переразмещению на основе 2%, то снимем 2200 долларов с активного счета ($30 000) и переведем их на неактивный счет ($80 000). Таким образом, мы получим 27 800 долларов на активном счете и 82 200 долларов на неактивном счете. Так как активный баланс после переразмещения больше, чем в начале предыдущего периода, мы можем сказать, что программа опережает переразмещение.

С другой стороны, если программа проигрывает деньги, то предложенный метод со временем переведет весь баланс счета в неактивный баланс, и, в конце концов, вы автоматически прекратите использовать убыточную программу.

Естественно, возникают два вопроса. Первый: « Какую сумму следует снимать со счета, чтобы программа автоматически прекратила работу (т.е. активный баланс стал бы равен нулю), если баланс счета не растет в течение N снятий с активного счета?» Ответ можно получить из уравнения:

(8.02) Р = 1 - неактивный ^ (1 / N),

где Р = доля общего баланса счета, которая периодически переводится с активного на неактивный баланс;

неактивный = неактивная доля баланса счета;

N = число периодов, через которое программа прекратит работу, если баланс не будет расти.

Таким образом, если раз в квартал переводить часть средств с активного на неактивный баланс (причем первоначальный неактивный баланс составляет 80% от общего) и мы хотим, чтобы программа прекратила работать через 2,5 года (10 кварталов, т.е. N = 10), то квартальная доля может быть найдена следующим образом:

Р= 1-0,8^(1/10) =1-0,8 ^0,1 = 1 - 0,9779327685=0,0220672315

Мы видим, что каждый квартал следует переводить 2,20672315% общего баланса с активного на неактивный счет.

Второй вопрос звучит так: «Если мы снимаем определенный процент средств со счета, сколько должно пройти времени, чтобы активный баланс стал равен О?»

Другими словами, если мы снимаем Р% каждый период (в нашем случае период равен кварталу) и баланс счета не растет, через сколько периодов N активный баланс обнулится? Ответ можно получить из уравнения:

(8.03) N = 1n(неактивный) / 1n(1 - Р),

где Р = доля общего баланса счета, которая периодически переводится с активного на неактивный баланс;

неактивный = неактивная доля баланса счета;

N = число периодов, через которое программа прекратит работу, если баланс не будет расти.

Допустим, первоначальный неактивный баланс составляет 80% от общего баланса, и вы ежеквартально снимаете 2,20672315%. Число периодов (в нашем случае кварталов), необходимое для прекращения работы программы (при условии, что баланс не растет), равно:

N = ln(0,8) / ln(l - 0,0220672315) = ln(0,8) / ln(0,9779327685) =-0,223143/-0,0223143 =10, т.е. программа прекратит работу через 10 периодов.

Усреднение при продаже акций выведет нас из портфеля по цене выше средней, а усреднение при покупке позволит нам приобрести портфель по цене ниже средней.

Многие же поступают как раз наоборот: входят на рынок и выходят с рынка по ценам ниже средних. Как правило, трейдеры после открытия торгового счета сразу переводят на него все деньги и начинают торговать. Когда трейдер хочет добавить средства, то почти всегда вносит их одной суммой, а не равными долями в течение определенного времени.

В большинстве случаев, трейдер, который живет за счет доходов от торговли, периодически снимает деньги со счета для покрытия расходов независимо от того, какой процент счета это составляет. Данный подход неправильный. Предположим, расходы трейдера постоянны каждый месяц и он снимает со счета определенную сумму, которая составляет больший процент средств, когда баланс счета понижается, и меньший процент, когда баланс счета повышается, т.е. трейдер постепенно выходит из портфеля (или его части) по цене ниже средней.

Разумнее снимать каждый месяц сумму, представляющую собой постоянный процент общего баланса счета (активный плюс неактивный). Полученные средства следует размещать на дополнительном счету до востребования и уже с этого дополнительного счета каждый месяц снимать фиксированную сумму «на жизнь». Если бы трейдер обошел предлагаемый дополнительный счет и снимал постоянную сумму непосредственно с торгового счета, то идеи усреднения работали бы против него.

Из главы 2 мы узнали, что при торговле на уровне оптимального f время, проведенное в проигрыше, может составить от 35% до 55% рассматриваемого периода. Многие трейдеры к этому не готовы, большинство из них, естественно, хотели бы видеть более гладкую кривую баланса. Принцип «35-55%» справедлив как для полного оптимального f, так и для динамического дробного f, но он не работает в случае статического дробного f.

Создание буферного счета до востребования позволяет торговать математически оптимальным способом (при динамическом оптимальном f), кроме того, такой подход позволяет осуществлять переразмещение методом усреднения, когда деньги переводятся на буферный счет, и регулярно снимать определенную сумму со счета. Разумеется, сумма, которую мы периодически будем снимать с буферного счета, должна быть меньше, чем наименьшая сумма, переведенная с торгового счета на буферный. Например, если мы используем счет 500 000 долларов и снимаем 1% в месяц, начиная с 20%-ого активного счета, тогда наименьшее снятие с торгового счета должно быть 0,01 * 500 000 * (1 - 0,2) = 0,01 * 500 000 * 0,8 = 4000 долларов. Таким образом, сумма, которую мы будем снимать с буферного счета, должна быть меньше 4000 долларов. Отметим, что в качестве буферного счета может использоваться неактивный счет.

Прежде чем перейти к четвертому методу размещения активов, скажем еще несколько слов об особенностях переразмещения. При торговле оптимальной фиксированной долей, когда баланс увеличивается, увеличивается и количество контрактов, при падении баланса количество контрактов уменьшается. Такой подход позволяет добиться максимального геометрического роста.

Содержание раздела