Каппе Д. - Какие дни месяца я считаю лучшими

Многие трейдеры создают свои собственные торговые системы, так как список потенциальных выгод от них достаточно велик. Во-первых, можно полностью избавиться от эмоционального фактора в процессе торгов (тот, кто хоть раз кричал в трубку продавай, знает, как это было бы замечательно). Во-вторых, можно полностью протестировать свой подход и предположить, как система поведет себя в различных условиях, что дает некоторую вероятность, что трудные времена вы сумеете преодолеть. В большинстве случаев трейдеры создают системы, которые попеременно генерируют сигналы на покупку и продажу, а затем выявляют, насколько близко к минимуму был сгенерирован сигнал на покупку и насколько близко к максимуму - сигнал на продажу.

Покупка на минимуме (или вплотную к нему) и продажа на максимуме (или вплотную к нему) - это идеал, в реальности же очень трудно создать систему, способную сгенерировать сигналы в нужное время. Однако, есть немного другой подход к созданию системы, основанный на выборе лучшихдней.

Что же понимается под словосочетанием лучшие дни? По сути, это дни, когда рынок растет.

Весь вопрос заключается в том, чтобы найти ряд индикаторов, которые смогут указать, что завтра будет именно такой день. На этой неделе я хотел бы обсудить один из наиболее устойчивых сезонных индикаторов фондового рынка последнего столетия, а на следующей неделе мы скомбинируем его с индикаторами, рассмотренными в последнее время, чтобы определить наилучший способ временного прогнозирования.

Паттерн Конец месяца

В своей книге 1975 года Логика рынка Norman Fosback акцентирует внимание на факте, что рынку свойственно расти в последний торговый день месяца и четыре первых дня следующего месяца. По правде говоря, индекс Dow Jones Industrial Average повышался практически только в эти дни на протяжении последних ста с лишним лет ( получается 60 торговых дней в год - 5 дней каждый месяц умножить на 12 месяцев). Я применил этот паттерн к данным по индексу, начиная с 1900 года, и если сказать, что я был удивлен, то это значит не сказать ничего. Человек, уверенный в случайности рыночных движений, с трудом воспримет приведенную ниже информацию. Паттерн достаточно прост. Покупайте (в данном примере апробирование проводилось на индексе Dow Jones, но для SP 500 результаты будут аналогичными) при закрытии торгов в один из дней, максимально приближенный к последнему торговому дню меYяца.

Продавайте при закрытии торгов на четвертый торговый день нового месяца. Затем опять ждите окончания месяца, чтобы совершить покупку.

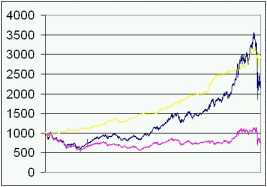

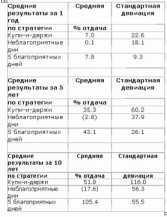

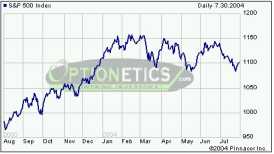

И так снова и снова. Результат дает пищу для размышлений. Вот три цифры: - если 3 января 1900 года инвестировать 1 000 долларов США и действовать по принципу купи-и-держи, то к 29 июля 2004 года сумма бы выросла до 175 216 долларов. - если вести торги только пять наиболее благоприятных дней в месяц каждый месяц (в общей сложности - 60 торговых дней в год), то сумма выросла бы до 676 006 долларов к 29 июля 2004 года. - и, наконец, если бы мы совершали сделки во все дни, кроме тех пяти дней в месяц, которые считаются наиболее благоприятными (т.е приблизительно 190 торговых дней в год), то к 29 июля 2004 года от суммы осталось бы всего 259 долларов. Так что же лучше: заниматься инвестированием средств 5 дней в месяц и дать своему счету вырасти на 67 500% или проводить сделки в остальные дни и потерять 74%? Сейчас я продемонстрирую еще один положительный момент системы: она действительна на протяжении долгого периода времени.

Хотя, есть и недостатки. Данная система на определенном временном этапе превосходит систему купи-и-держи, но иногда и нет. Последнее возможно при превалировании бычьего рынка, когда рынок достаточно быстрыми темпами растет практически во все дни, а не только 5 дней в месяц, в то время, как вы остаетесь в стороне от торгов 75% времени.

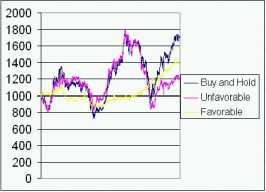

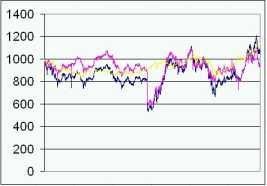

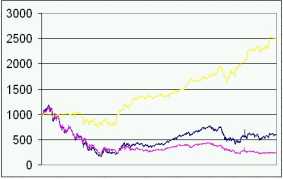

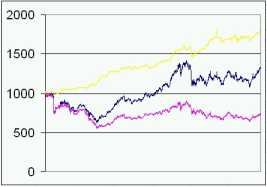

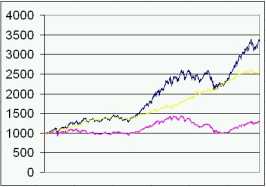

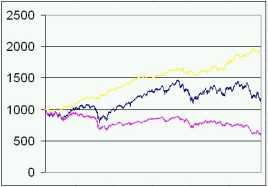

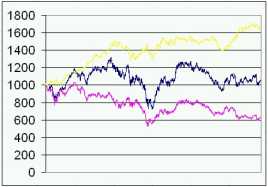

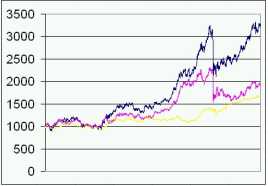

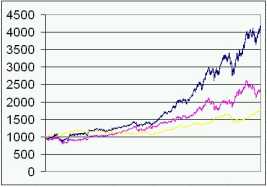

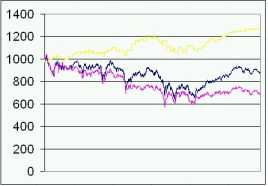

Как видно на приведенных ниже графиках, данная система уступает стратегии купи-и-держи на протяжении восьмидесятых и девяностых годов прошлого столетия. На основе этого вы можете сделать вывод, что она уже не так эффективна, как раньше. Но это не совсем так: период с 1980 по 2000 год был периодом расцвета бычьего рынка, такое вряд ли повторится в ближайшее время, а значит, когда, как и предполагалось, на смену бычьему рынку пришел медвежий, инвестирование только в течение наиболее благоприятных 5 дней месяца опять стало превосходить по эффективности стратегию купи-и-держи.

Именно такой период наблюдается в настоящее время.

Так как давно известно, что лучше 1 раз увидеть, чем сто раз услышать, давайте рассмотрим на графиках результаты инвестирования во-первых по системе купи-и-держи, во-вторых- в 5 наиболее благоприятных дней месяца, а также - в остальные дни. На каждом из приведенных ниже графиков:

- Желтая линия показывает результаты инвестирования в течение наиболее благоприятных пяти дней месяца. - Фиолетовая линия передает информацию о результате инвестировании во все дни, кроме наиболее благоприятных. - Голубая линия показывает рост счета при придерживании стратегии купи-и-держи.

Во всех случаях размер первоначальных инвестиций составлял 1000 долларов США.

Я считаю, что бычий рынок, который мы наблюдали на протяжении 20 лет является скорее исключением из правил, а , следовательно, данная стратегия имеет право на жизнь и может занять достойное место среди тактик любого инвестора.

Фондовый рынок сегодня

Я всегда советовал инвесторам не зацикливаться на одном способе, т.е. не инвестировать все свои средства одинаково. Ведь при неблагоприятном стечении обстоятельств, вам останется только выйти из игры, так как среLств для ее продолжения уже не будет.

Лучше инвестировать какую-то сумму все время, часть денег использовать для открытия позиции в благоприятные дни, а часть средств направить на краткосрочное инвестирование. Что касается краткосрочных вложений, можно посоветовать трейдерам открывать длинные позиции по NDX выше отметки 1359 и по SPX выше 1076, так как на графиках обоих индексов можно отметить наличие тройного дна.

Inco (N)

Stillwater Mining Co. (SWC)

Titanium Metals Corp. (TIE) Нефте и газопереработка

Ashland Oil (ASH)

Lyondell Chemical Co. (LYO)

Sun Inc. (SUN)

Tesoro Petroleum (TSO)

Valero Energy (VLO) Сталь

AK Steel Holding (AKS)

Airtouch Communications (ATI)

Nucor (NUE)

Pohang Iron Steel (PKX)

Steel Dynamics (STLD) Канадская нефть и газ

PetroQuest Energy (PQUE)

Suncor Energy (SU)

Talisman Energy (TLM) Судовые перевозки

Alexander Baldwin (ALEX)

OMI Corp. (OMM)

Teekay Shipping Corp. (TK) Наиболее надежные сектора: Мобильная связь (FWRLX)

Оборона (FSDAX)

Мед оборудование(FSHCX)

Природный газ (FSNGX)

Энергоносители (FSENX) Но не следует считать, что в августе эти акции также покажут наилучшие результаты. Единственный вывод, который можно сделать из вышеизложенного: вкладывание средств в наиболее устойчивые акции и сектора дает наилучшие результаты на протяжении долгого временного периода.

Однако, остается только гадать, насколько ситуация изменится через месяц.