Ложные пробои

Здравствуй, кризис! В течение последних месяцев я стал замечать, что Camarilla Equation дает все больше ложных сигналов. Особенно огорчало то, что крайне ненадежным стали даже сигналы второго типа пробой внешнего коридора, которые еще до Нового года в подавляющем большинстве случаев отрабатывали как часы.

Видимо, кризисные явления в банковской сфере серьезным образом отразились на поведении валют. Тем не менее, можно ввести дополнительные элементы в нашу стратегию, позволяющую существенно отсеять процент ложных пробоев.

Начальный критерий

Первоначальный критерий, который использовался мной для определения достоверности пробоя, был предельно прост: закрытие пятнадцатиминутной свечи за пределами внешнего коридора. Чем дальше от уровня H4 или L4 закрывается свеча, тем надежнее сигнал.

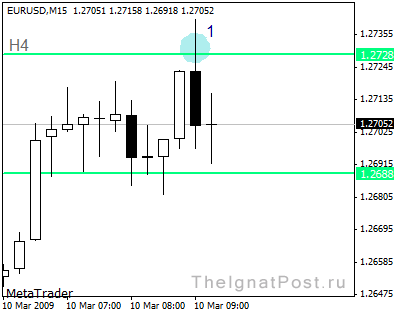

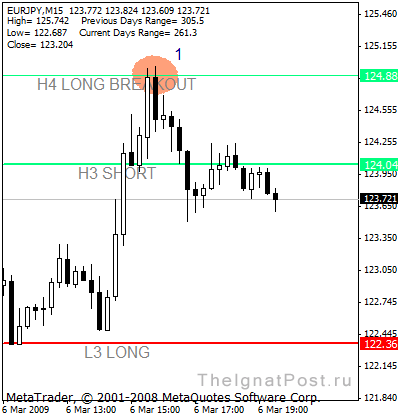

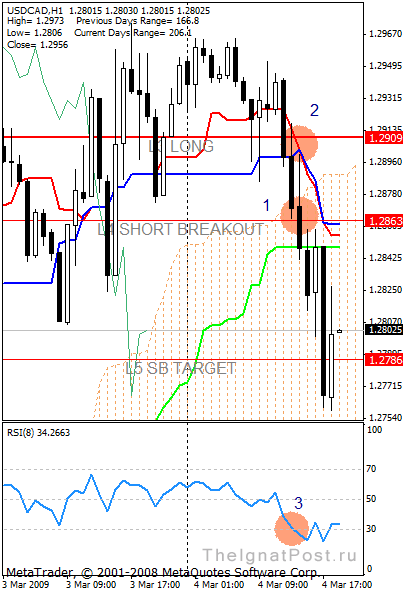

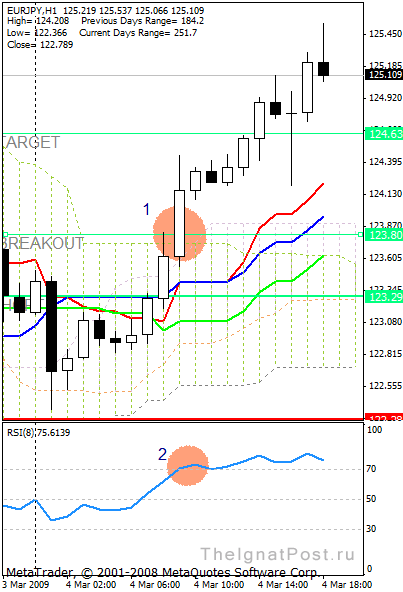

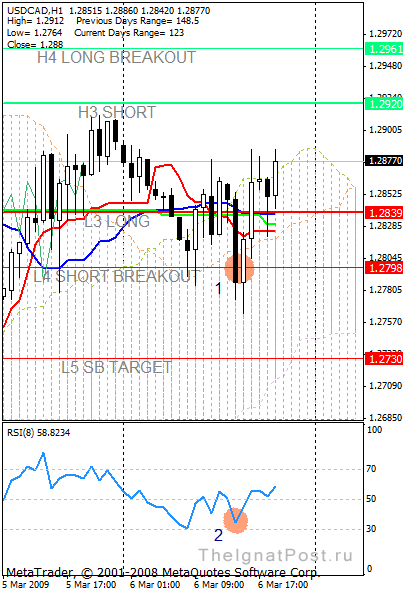

Пятнадцатиминутный таймфрейм выбран по принципу золотой середины: ждать закрытия, скажем, часовой свечи в ряде случаев означает слишком поздний вход, а пятиминутные свечи ненадежны. На 1 и 2 показаны примеры ложного пробоя внешнего коридора (зона 1).

1. EURUSD за 10.03.09

2. EURJPY за 06.03.09 В определенной степени этот критерий сохраняет свою актуальность и сейчас. Он является необходимым, но недостаточным показателем надежности пробоя.

Это значит, что рассматривать вопрос открытия позиции по сигналам 2-го типа и анализировать иные, более надежные критерии имеет смысл только после того, как выполнен данный простейший критерий.

Основной критерий

К сожалению, вышеописанного критерия определения достоверности пробоя недостаточно для надежной работы на рынке FOREX.

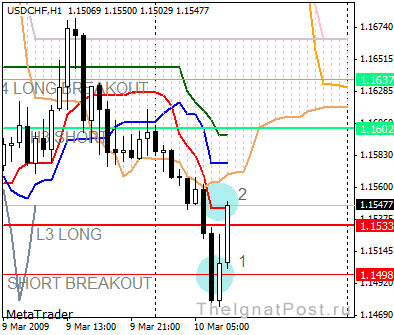

Рассмотрим 3. Видим, что поведение валютной пары в зоне 1 полностью удовлетворяет начальному критерию достоверности пробоя: за пределами внешнего коридора закрылась не только пятнадцатиминутная свеча, но и часовая. Однако далее следует разворот и график движения цен достигает линии тенкан-сен, легко пройдя при этом через буферную зону и уровень L3.

Далее вновь возможен разворот, но это уже не так важно установка уровней стопов за пределами буфеной зоны смещает цену игры не в нашу пользу.

3. USDCHF за 10.09.09

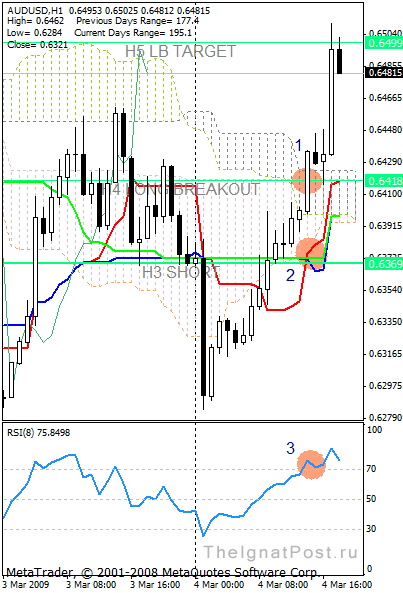

Подобная ситуация повторяется на рынках валют с такой устойчивостью, что это позволило сформулировать основной критерий достоверности пробоя при работе с Camarilla Equation в комплексе с Advanced Ichimoku: линия тенкан-сен на часовом графике должна в момент пробоя находиться внутри буферной зоны. На 4 и 5 показаны примеры истинного пробоя внешнего коридора L4-H4 (зона 1), что в обоих случаях подтверждается заходом линии тенкан-сен в буферную зону (зона 2).

5. USDCAD за 4.03.09 Выведенный эмпирическим путем, этот критерий, однако, совершенно очевиден и с логической точки зрения: линия тенкана представляет собой уровень ближайшего возможного отката, и потому в наших интересах, чтобы этот откат не вышел за пределы буферной зоны.

Вспомогательный критерий

Как вы уже могли заметить, на 4 и 5, кроме привычных уровней Camarilla Equation и Ichimoku, появляется RSI (8). В нашей системе сигналы RSI не имеют самостоятельного значения, однако могут рассматриваться как вспомогательный критерий в спорных случаях.

В случае истинного пробоя внешнего коридора, RSI (8) на часовых графиках практически всегда в момент пробоя или чуть раньше входит в зону перекупленности/перепроданности. На 6 показано, как пробой уровня H4 (зона 1) сопровождается заходом RSI(8) в область перекупки (зона 2).

Аналогичные примеры можно увидеть на 4 и 6 (зона 3).

6. EURJPY за 4.03.09

Следовательно, можно сформулировать вспомогательный критерий истинности пробоя внешнего коридора: RSI (8) на часовых графиках в момент пробоя должен находиться в области перекупки/перепроданности. Использование этого критерия опционально, надежность его существенно ниже, чем основного критерия.

Заметим, что для построения графика индикатора RSI в нашем случае лучше использовать не цену закрытия, а Typical Price, что позволяет учитывать, кроме цены закрытия, максимум и минимум свечи. На 7 показано, как использование вспомогательного критерия могло бы заставить трейдера воздержаться от открытия короткой позиции при пробое уровня L4. RSI(8) не заходит в область перепроданности, вместо этого можно наблюдать дивергенцию.

С другой стороны, сам факт наличия границы облака Ишимоку на пути движения цены должен был бы заставить трейдера задуматься о целесообразности открытия позиции.

7. USDCAD за 6.03.09