Основы Market Profile

Каждый трейдер хотел бы знать, что действительно происходит на биржевой площадке. Использование Market Profile (Профиля рынка) может помочь Вам в этом. Вы когда-нибудь задумывались о том, что никогда не сможете составить конкуренцию трейдерам с площадки?

На самом деле, ведь они находятся в самой гуще событий, и у них есть доступ к первичной информации, которая для обычного трейдера недосягаема вовсе, либо доступна в прошедшем времени. Как только Вы начнете в своей работе использовать Профиль рынка, то обязательно столкнетесь с большим количеством новой для Вас информации. И теперь уже поведение биржевых трейдеров, одетых в яркую униформу, отчаянно жестикулирующих и усиленно привлекающих к себе внимание остальных трейдеров на площадке; не будет казаться Вам таким хаотичным, пугающим, или причудливым. Вместо этого, используя Профиль рынка, у вас появится возможность видеть основные движения на рынках, и что за этим скрывается.

Питер Стайдлмэйер, автор идеи о Профиле рынка, развивал ее в 1980-ых совместно с Чикагской товарной биржей. Трейдеры, использующие этот метод, говорят, что получают глубокое понимание рынка, что способствует более эффективной торговле.

Профиль рынка это не технический индикатор в обычном понимании трейдера. Он не дает прямых рекомендаций к покупке или продаже, он скорее будет идеальным дополнением к Вашей торговой системе.

Профиль рынка позволяет упорядочить данные таким образом, чтобы Вы могли понять, кто контролирует рынок, что понимается под справедливой стоимостью, а также что именно скрывается за движением цен.

ОСНОВНАЯ ИДЕЯ

Понятие Профиля Рынка происходит от идеи, что у рынков есть форма организации, определенная временем, ценой и объемом. Каждый день рынок развивает определенный диапазон и в его пределах - value area (область стоимости), которая представляет зону некого равновесия, где есть равное число покупателей и продавцов.

В этой области цены постоянно изменяются, и Профиль рынка фиксирует эти движения, предоставляя возможность трейдерам правильно интерпретировать эту информацию как в настоящем, так и по окончании торговой сессии.

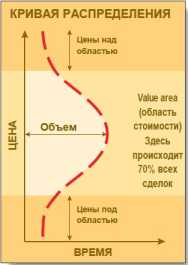

Профиль рынка основан на кривой нормального распределения, где приблизи-тельно 70% стоимости находится в пределах одного стандартного отклонения среднего числа.

Кривая нормального распределения показывает нам, что изменения цен на рынке происходит в виде колоколообразной кривой. Расположение цены в настоящий момент относительно колоколобразной кривой несет в себе важную, и в то же время не-доступную для многих, информацию.

Совокупный анализ ценового распределения в течение определенного промежутка времени дает понимание, какие уровни считают справедливыми, а какие нет. Объем - ключ к пониманию Профиля рынка. Если цены выходят за пределы области стоимости, но объемы начинают снижаться, вероятно, что цены вернутся обратно.

Движение цены за пределами этой области без существенных объемов указывает, что основные покупатели и продавцы находятся вне рынка. При этом торговая активность будет увеличиться, как только цены вернутся в область стоимости. C другой стороны, отклонение цены от области стоимости, сопровождающееся увеличением торговой активности, указывает нам, что участники рынка переоценивают существующую стоимость. Наблюдая за активностью трейдеров с помощью Профиля рынка, Вы научитесь понимать, кто управляет рынком в настоящий момент и отличать истинные движения цен от ложных.

ТЕРМИНЫ И ПОНЯТИЯ

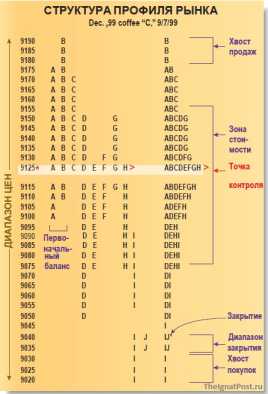

Формирование Профиля рынка в течение торгового дня можно представить в виде рисунка 2. Профиль рынка основан на TPOs (временно-ценовых возможностях), которые включают в себя заглавные буквы алфавита английского языка. При этом каждая буква представляет собой 30 минут торговой сессии. На рисунке 2 последние полчаса торговой сессии обозначены буквой J.

Первый час торговли образует основной паттерн торгового дня и является базовым для изучения активности участников рынка в течении всей сессии. Этот период важен для определения того, что делают трейдеры на площадке; они пытаются найти цену, по которой и покупатель и продавец соглашаются совершать сделку. Существуют две широких категории участников рынка: day-timeframe trader (трейдер, торгующий на отрезке дня) и other-timeframe trader (трей-дер, торгующий на всех остальных отрезках времени).

Трейдер на площадке будет рассматриваться как day-timeframe trader , а все остальные участники - как other-timeframe traders . Последний тип трейдера обеспечивает ценовое движение рынка к новым уровням, тогда как первый участвует в торговле большими объемами в несколько тиков.

Initial balance (первоначальный баланс) - диапазон цен рынка в течение перво-го часа торговой сессии. На рисунке 2 он обозначен буквами А и B. 7 сентября 1999 года первоначальный баланс для декабрьских контрактов кофе был сформирован в диапазоне между уровнями 91.00 $ и 91.90 $. Широкий первоначальный баланс предполагает, что цены с высокой долей вероятности останутся в пределах диапазона.

Напротив, узкий первоначальный баланс дает возможность ценам уйти за его пределы. Различать ширину нетипичного баланса от нормального Вы сможете по истечении некоторого времени.

На самом деле, ведь каждому инструменту на рынке присущ свой уровень волатильности. Если в результате снижения цены вышли за пределы диапазона, установленного первоначальным балансом, то есть вероятность того, что на рынок вышел other-timeframe trader.

Рисунок 2: СТРУКТУРА ПРОФИЛЯ РЫНКА.

Профиль рынка основан на TPOs (временно-ценовых возможностях), которые включают в себя заглавные буквы алфавита английского языка.

При этом каждая буква представляет собой полчаса торговой сессии. Во время периода D other-timeframe trader проявил активность, и вывел цены ни-же первоначального баланса. После этого покупатели вернули цену в установленный диапазон. Однако, в период H other-timeframe trader снова во шел в рынок и теперь уже контролировал его до самого закрытия, периода J. Абсолютная высота всего Профиля рынка - это range (диапазон). В этом приме-ре диапазон находится в пределах от 90.20 $ до 91.90 $. Обратите внимание, что здесь диапазон несколько шире первоначального баланса.

Такое движение цены по отношению к первоначальному баланса называется range extension (расширение диапазона). В нашем примере присутствует расширение в обе стороны, однако более значимое движение было организовано вниз трейдерами other-timeframe . Диапазон цен, который включает в себя 70 % торговой активности, является об-ластью (зоной) стоимости. В нашем примере это область между 90.80 $ и 91.55 $. Арифметический расчет этой области более подробно мы рассмотрим позже. Point of control (точка контроля) - самая длинная линия TPOs, которая в то же время наиболее близка к центру диапазона. На рисунке 2 она расположена на уровне 91.25 $. По сути это то место, где зафиксирована наибольшая активность трейдеров. Период J является closing range (диапазоном закрытия) и располагается вблизи закрытия торговой сессии - уровня 90.40 $. Ряд одиночных букв на экстремумах диапазона называется buying/selling tail (хвостом покупки/продажи). Наличие подобных хвостов указывает на резкую активность трейдеров other-timeframe.

В нашем примере присутствуют хвосты и покупок, и продаж. Незначительная длина хвостов говорит нам об особой агрессивности трейдеров other-timeframe как со стороны покупателей, так и со стороны продавцов.

ТИПОЛОГИЯ ТОРГОВЫХ ДНЕЙ

Теперь, когда Вы уже знаете из предыдущей статьи, как формируется Профиль рынка, необходимо рассмотреть различные типы торговых дней на основе его структуры. Однако, при этом нельзя забывать, что подобная идентификация требует соответствующих навыков. Начнем с того, что после открытия торговой сессии особенно важно определить, кто именно контролирует рынок - покупатель или продавец. Некоторые опытные трейдеры вне площадки предпочитают понаблюдать за рынок в течение первых полутора часов перед тем, как приступить к торговле.

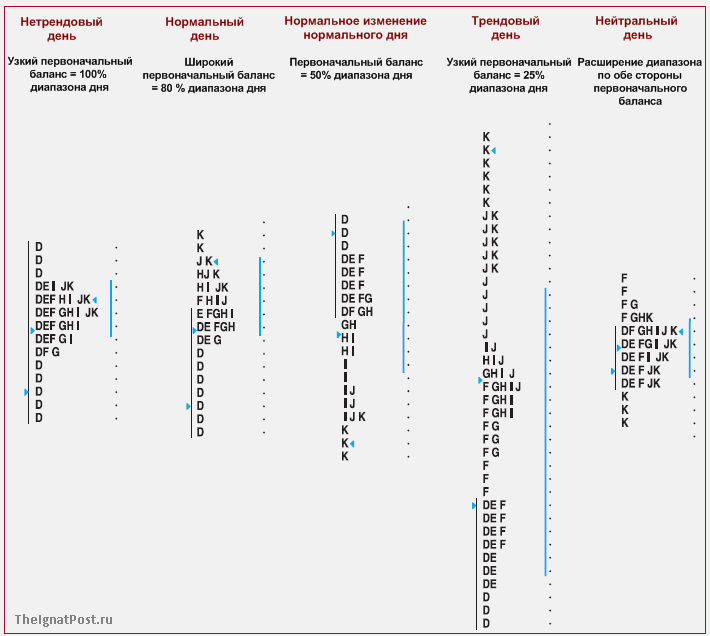

Потому что именно в этот промежуток времени формируется value area (область стоимости), и, возможно, расширение цен за пределы первоначального баланса (initial balance), что может послужить незаменимыми подсказками для того, какой именно тип торгового дня впоследствии будет реализован. Normal day (нормальный день) характеризуется широким первоначальным балан-сом, который указывает на то, что other-timeframe trader (трейдер, торгующий на всех остальных отрезках времени) вышел на рынок в самом начале торговой сессии. Порою такое происходит во время выхода важных новостей финансового характера, которые воспринимаются рынком неоднозначно. Впоследствии силы покупателей и продавцов находят определенный баланс, и цена остается в установленном торговом диапазоне (рис. 3).

Тем не менее, абсолютное нормальное распределение в Market Profile (Профиле рынка) встречается достаточно редко, что допускает некую погрешность при определении нормального дня.

Наиболее часто формируется нормальное изменение нормального дня (рис. 4), которое также определяется активностью трейдеров в начале торговой сессии. Что отличает этот тип от нормального дня? То, что other-timeframe trader проявил себя не сразу, а после того, как наблюдал за рынком некоторое время.

Рассмотрим рисунок 4. Обратите внимание, как во время четвертого периода времени (G) был расширен торговый диапазон за пределы перво-начального баланса. Это говорит о том, что other-timeframe trader нашел подходящий ценовой уровень и активно вышел на рынок.

В последующем торговля происходила между day-timeframe traders (трейдерами, торгующими на отрезке дня) и other-timeframe trader. Следующий вариант в нашей типологии trend day (трендовый день). Здесь можно рассматривать 2 случая: standard trend day (стандартный трендовый день) и double distribution day (день двойного распределения).

Трендовые дни особенно полезны в определении дальнейшего направления цены. На рисунке 5 рассмотрен пример стандартного трендового дня. Здесь цена последовательно повышается, и практически отсутствует какой-либо крупный интерес, способный развернуть рынок в противоположное направление.

При этом Профиль рынка характерно узкий, без периодов времени, содержащих более пяти TPOs (временно-ценовых возможностей). Можно констатировать, что other-timeframe trader уверенно контролирует рынок.

Это перемещает цены выше, и торговля между покупателями и продавцами происходит уже на новом уровне, где устанавливается новый баланс. Если Вы смогли определить формирование дня двойного распределения на начальном этапе, то этим можно успешно воспользоваться в своей торговле. Особое внимание нужно обратить на временноценовые возможности между двумя областями распределения - обычно это одиночные буквы.

Однако, если со временем количество букв на одном горизонтальном уровне удваивается, то вероятность возврата цен к первому распределению существенно увеличивается.

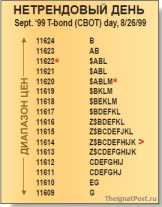

Помимо всего прочего, в торговле существуют дни, когда активность игроков ниже средней это nontrend day (нетрендовый день). В этом случае формируется узкий торговый диапазон с широким профилем (рис.

7). Вероятно, что торговля происходит в ожидании выхода важных новостей, либо это предпраздничный день. При этом нетрендовый день зачастую предшествует сильному развороту рынка (рис.

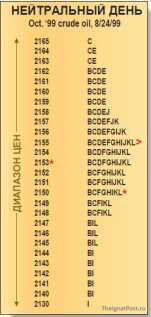

8). Последний тип торгового дня - neutral day (нейтральный день). Сам термин предполагает, что в этот период торговли между покупателями и продавцами нет существенных различий в оценке справедливой стоимости. Благодаря их активности в противоположных направлениях, имеют место расширения диапазона с обеих сторон первоначального баланса. При этом цена закрытия находится в середине диапазона (рис.

9), что указывает на установленный баланс между трейдерами. Напротив, если же закрытие произошло на максимумах торгового диапазона, то ситуацию до последней минуты контролировали покупатели, а если на минимумах - соответственно, продавцы.

Давайте ещё раз вернемся к типологии торговых дней Профиля рынка с точки зрения его внутренней структуры.

Nontrend day (нетрендовый день)

У этой структуры сформирован узкий первоначальный баланс, который впоследствии содержит диапазон цен всего дня. Нетрендовый день обычно происходит, когда рынок отдыхает или застаивается.

Normal day (нормальный день)

У нормального дня присутствует широкий первоначальный баланс, который приблизительно равен 80 % от всего диапазона. Это самый распространенный тип торгового дня.

Normal variation of normal day (нормальное изменение нормального дня)

Первоначальный баланс этой структуры равняется приблизительно 50 % диапазона дня. При этом формируется расширение диапазона в одном направлении или другом.

Trend day (трендовый день)

У трендового дня небольшой первоначальный баланс, представляющий менее 25 % диапазона всего дня. Фактически это существенное доминирование покупателей или продавцов с уверенным расширением диапазона в одном из направлений.

Neutral day (нейтральный день)

Этот профиль не характеризуется его первоначальным балансом, присутствует расширением диапазона в обоих направлениях, и в результате день завершается около центра диапазона.

ИСПОЛЬЗОВАНИЕ ПРОФИЛЯ РЫНКА В ТОРГОВЛЕ

Профиль рынка существенно отличается от тикового графика. Он объединяет цену, объем и время в легкодоступную для Вас форму. Напротив, тиковый график дает общее представление об отношениях между ценой и объемом в определенное время. С помощью Профиля рынка Вы можете определить ценовые уровни, на которых рынки находятся в состоянии равновесия.

Помимо этого Вы понимаете, кто контролирует ситуацию на рынке в данный момент, и когда именно этот контроль переходит от одной стороны к другой. И это дает Вам явное преимущество в принятии торговых решений, потому что Вы всегда готовы к изменениям в восприятии трейдерами уровня справедливой стоимости. Процесс аукциона на рынке основан на базовых понятиях торговли - спросе и предложении. На фьючерсных площадках, когда покупатели и продавцы other-timeframe проводят сделку, процесс проходит через посредника или day-timeframe traders. Если появляется дисбаланс между спросом и предложением, то трейдер на площадке принимает на себя главный удар. Например, если продавцов other-timeframe будет больше чем покупателей, то трейдеру на площадке необходимо будет чем-то компенсировать избыточное предложение.

Чтобы восстановить равновесие между покупателями и продавцами, ему придется снижать цены до того уровня, где крупный покупатель вынужден будет себя проявить. Трейдеры всегда по-разному реагируют на цены, поэтому очень важно определить тип торговой активности, которая присутствует в данный момент. Существует две широкие категории активности: initiative (инициирующая) и responsive (реагирующая). Чтобы определить тип активности, Вам необходимо будет сравнить профиль текущего дня с предыдущим. Если трейдеры берут инициативу в свои руки, и двигают цены выше или ниже области стоимости предыдущего дня, то мы имеем дело с инициирующей активностью.

С другой стороны, если активность продаж появляется в то время, когда цены продвигаются выше области стоимости предыдущего дня, или наоборот активность покупок появляется при ценах ниже области стоимости; то можно заключить, что присутствует реагирующая активность. Когда область стоимости уверенно перемещается в одном направлении, это означает, что движение принимается большинством трейдеров. Напротив, если область стоимости накладывается на область стоимости предыдущего дня, это говорит о том, что тренд угасает, и цена начинает находить баланс. В то время, когда цена зажимается в определенный диапазон, покупатели и продавцы other-timeframe проявляют реагирующую активность.

Когда цены достигают вершины диапазона, продавец агрессивно вступает в рынок и отталкивает их. И наоборот, когда цены достигают нижней границы диапазона, на рынке появляется крупный покупатель.

Использование Профиля рынка совместно с традиционными индикаторами, такими как скользящие средние значения цены, может оказаться весьма эффективным.

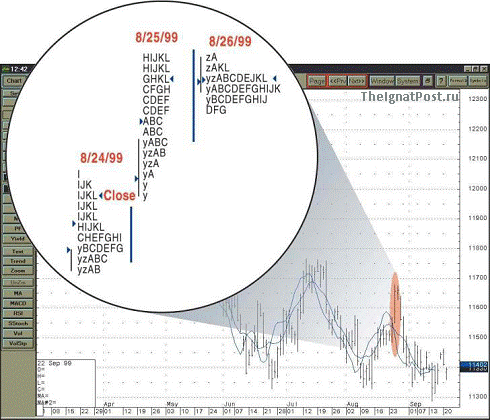

Рисунок 11: ЦЕНОВОЙ ГРАФИК СЕНТЯБРЬСКИХ КОНТРАКТОВ КАЗНАЧЕЙСКИХ ОБЯЗАТЕЛЬСТВ 1999 ГОДА. На рисунке 11 изображен ценовой график в виде баров сентябрьских контрактов казначейских обязательства 1999 года с наложение на цену 5-дневных и 10-дневных скользящих средних и Профиля рынка 24, 25 и 26 августа 1999 года. 24 августа пересечение двух скользящих средних явилось сигналом на продажу. Если же рассматривать Профиль рынка, то мы обнаружим, что цена в этот день, напротив, закрылась в верхней части диапазона. И на следующий день область стоимости была сформирована выше, а цена имела более широкий диапазон.

Все эти параметры Профиля рынка указывали на присутствие инициирующих покупателей и продолжение восходящего движения.

Однако анализ 26 августа говорит нам о следующем:

1. Цена сформировала узкий первоначальный баланс и небольшой диапазон, что характеризует нетрендовый день.

2. Цены не вышли за пределы диапазона предыдущего дня.

3. Область стоимости также осталась в границах предыдущего дня.

4. Скользящие средние резко отдаляются друг от друга после пересечения.

Таким образом, медвежий сигнал скользящих средних 24 августа был дополнен паттерном Профиля рынка 26 августа нетрендовым днем.

Ресурсы:

1) J. Gopalakrishnan [2002]. "Market Profile Basics", Technical Analysis of STOCKS COMMODITIES.

2) Steve Dickey [2004]. "CBOT Market Profile", The Technical Analyst.

3) James Dalton and Robert Dalton [1990]. "Mind Over Markets: Power Trading With Market Generated Information", Probus Publishing Co.

4) J. Peter Steidlmayer and Steven B. Hawkins [2003]. "Steidlmayer on Markets: Trading with Market Profile (second edition)", John Wiley Sons, Inc.

5) James Dalton, Robert Bevan Dalton, Eric T. Jones [2007]. "Markets in Profile. Profiting from the Auction Process", John Wiley Sons, Inc.