Особенности валютного регулирования ЦБ РФ

Объяснение данного феномена видится в двух вещах.

Первое. Если бросить взгляд на график изменения цены фьючерсного контракта, то можно заметить, что смена восходящей тенденции на нисходящую и наоборот происходит два раза [Прил.1, рис.1]. С 17-го июня по 7-е июля идет относительный рост котировки фьючерса. "Ситуация на финансовых рынках страны за минувшие две недели осложнилась до такой степени, что сейчас можно сказать: финансового рынка в России практически нет", такую оценку дал в этот период бывший премьер-министр Сергей Кириенко[12, 26. С.9].

Для такого заявления были достаточные основания: доходность облигаций впервые за последнее время перевалила за 100% годовых, курс доллара на межбанковском рынке перешел верхнюю границу валютного коридора, цены акций продолжали падать. Рынок тем временем полнился слухами и предположениями. Слухами о возможной девальвации рубля и замораживании ГКО и предположениями о том, когда МВФ даст России денег.

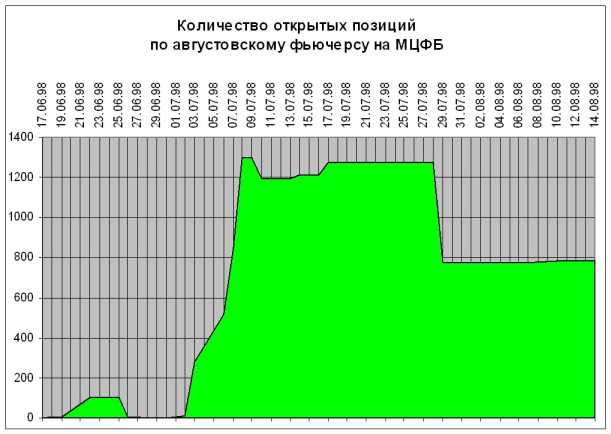

Кстати, максимальное количество сделок по фьючерсам было заключено с 3 по 7-е июля, как раз за неделю до решающих новостей [Прил.1, рис. 2].

Далее перелом наступает 79 июля, когда переговоры Чубайса с МВФ о предоставлении стабилизационного кредита в размере $10 млрд. переходят в заключительную стадию. Вдобавок 13 июля вечером впервые было заявлено об обмене государственных краткосрочных облигаций на семи- и двадцатилетние еврооблигации и о намерении правительства вовсе прекратить эмиссию по ГКО. В результате на этом рынке доходность не только опустилась ниже ставки рефинансирования, но и приблизилась к давно забытым отметкам 50-60% годовых. Падение ставок на рынке гособлигаций, как и следовало ожидать, подстегнуло активность игроков на рынке акций.

Валюта уже никого не интересовала: биржевой курс доллара накрепко прилип к нижней границе валютного коридора, снизившись за один день на 450 пунктов. Сергей Дубинин тут же с гордостью заявил, что ЦБ готов выкупать у коммерческих банков по $150 200 млн. в день, хотя еще накануне бывшему главе ЦБ приходилось с грустью констатировать, что золотовалютные резервы Банка России уменьшаются с каждой неделей на $1 млрд.

Вторая смена тенденции произошла уже в начале августа, когда началась всеобщая паника, а золотовалютные резервы на 7 августа, как стало известно, составляли уже $17 млрд., то есть за неделю снизились на $1,4 млрд.

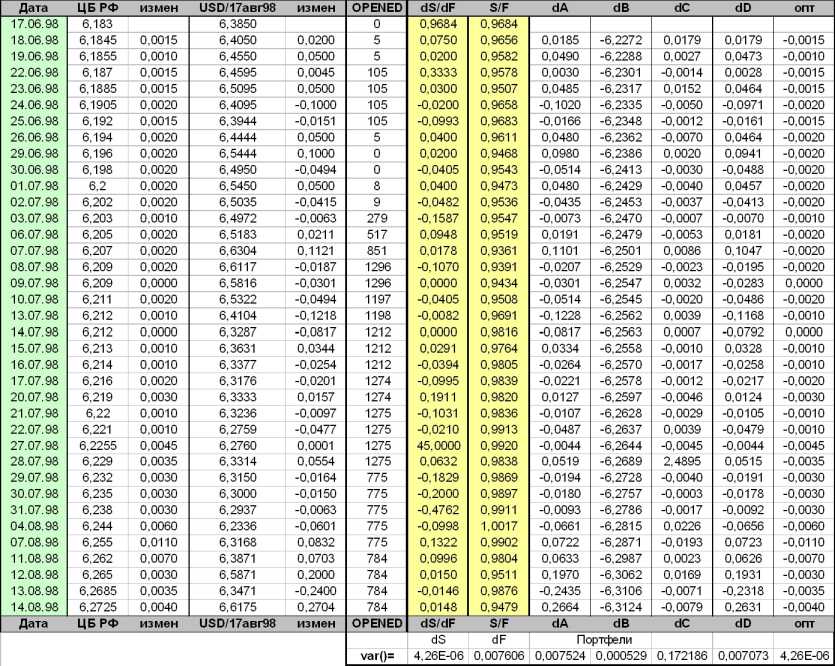

Но даже, несмотря на столь напряженную ситуацию в течение двух месяцев, сделаем смелое предположение о том, что двухразовая смена тенденции не сильно повлияла на исследуемый параметр, так как нам нужна вариация не самого курса фьючерс, а его изменения и мы изучаем не сам ряд, а его разность первого порядка.

Для проверки этой гипотезы автором были проведены аналогичные расчеты для предыдущего двухмесячного периода, а так же трехмесячного периода с 15 сентября по 15 декабря 1997 года. Результаты оказались теми же: мера риска портфеля оказалась не ниже 99% и 96% соответственно от риска открытой валютной позиции.

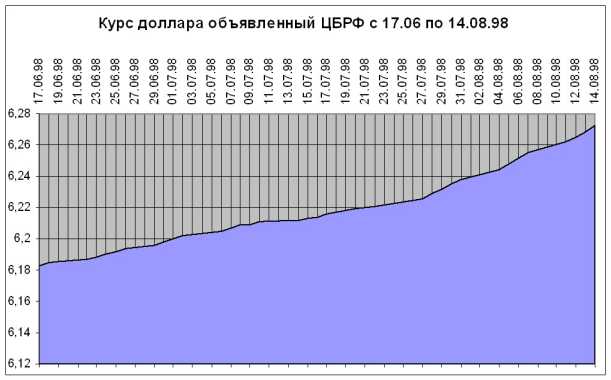

Если сравнить график фьючерса с очень "гладким" графиком спот-курса [Прил.1, рис.3], то понимаешь, что недавние пророчества российских учебников по финансам о том, что "скоро на срочном рынке останутся в основном хеджеры" не сбылись. Фьючерсный рынок до сих пор представляет собой своего рода "казино" для огромной массы спекулятивного капитала. Проверяя гипотезу о сильной корреляции колебаний цен спот и фьючерс получаем показатель равный всего 0,23947, что говорит нам о том, что спекулянты "сами раскачивают лодку в которой сидят".

Плохое качество регрессии это только подтверждает. Естественно можно предположить, что Центральный банк на данном рынке себя никак не проявляет (имеются в виду интервенции), чего нельзя сказать о рынке спот.

Поэтому вторая причина, из-за которой срочный рынок не работает по назначению, по нашему мнению, это особенности валютного регулирования, проводимого Банком России на текущем рынке.

Особенности валютного регулирования ЦБ РФ

За более чем семь лет либерализации отечественного валютного рынка Банк России испробовал все основные существующие режимы валютного курса с соответствующим их воздействием на объемы официальных валютных резервов. Чем более жестким и регулируемым был режим валютного курса, тем больших затрат средств валютного резерва для его поддержания в полном соответствии с общемировой практикой требовалось Центральному банку.

С начала 1992 г. на протяжении двух с половиной месяцев Банк России применял фиксированный официальный валютный курс рубля, установленный с учетом результатов торгов на ММВБ, на первоначальном уровне 110 руб. за 1 долл. США. С первых же дней существования нового режима валютного курса возникла постоянно увеличивавшаяся положительная разница между биржевым и официальным курсами доллара США к рублю, составлявшая в течение полугода в среднем около 50 % в месяц.

Затем официальный курс доллара США к рублю, несмотря на высокие темпы инфляции, был постепенно искусственно снижен до уровня 85 руб. за 1 долл. к июню 1992 г. Валютные резервы Банка России в этот период практически полностью отсутствовали: все поступавшие от обязательной продажи части экспортной выручки валютные средства немедленно направлялись на валютные биржи для поддержания валютного курса рубля.

С лета 1992 г. ориентиры политики Банка России в области регулирования валютного курса рубля изменились: курс Банка России доллара США к рублю начал приближаться к биржевому. Официальный валютный курс был в течение месяца снижен на 17.5 %, затем 1 июля 1992 г. еще одноразово девальвирован на 25% и начал устанавливаться по результатам торгов на ММВБ. Кроме того, Банк России фактически перешел на использование режима управляемого плавания валютного курса.

В рамках этого режима только слишком значительные разовые отклонения валютного курса сглаживаются валютными интервенциями Центрального банка. В результате политики естественного снижения валютного курса рубля в соответствии с темпами инфляции сократились объемы валютных интервенций Банка России и у него начали формироваться валютные резервы, достигшие к концу 1995 г. 14.3 млрд. долларов США.

Тем не менее, до середины 1995 г. концепция сдерживания, хотя и в меньшей степени, продолжала преобладать в политике Банка России. По этой причине периоды использования Банком России режима управляемого плавания курса рубля прерывались валютными кризисами, возникавшими в результате значительного отставания динамики валютного курса от темпов роста внутренних цен.

Так было в августе, сентябре и октябре 1992 г., январе 1993 г., октябре 1994 г. (черный вторник), январе 1995 г., когда накопленный нереализованный инфляционный потенциал валютного курса рубля становился очевиден Центральному банку по значительному снижению уровня валютных резервов, израсходованных на искусственное поддержание завышенного валютного курса рубля.

Возникающее противоречие всякий раз устранялось в результате разовых девальваций (в среднем более чем на 20% каждая). Причем девальвации эти проводились через механизм торгов ММВБ путем сокращения объемов или полного отказа от проведения интервенций Центрального банка.

Тем самым валютный курс на короткое время переводился в режим свободного плавания.

С середины 1995 г., когда валютные резервы Банка России достигли достаточных размеров, был последовательно проведен ряд мероприятий, направленных, если не на стабилизацию динамики валютного курса рубля, то на придание ей определенности. Так, с июля и до конца года был установлен предел отклонений курса рубля в форме горизонтального валютного коридора с границами 4300 - 4900 руб. за 1 долл. США. Тем самым Банк России обязался всеми доступными ему методами денежно-кредитной и валютной политики удерживать текущий валютный курс в объявленных границах.

В 1996 г. эта политика была продолжена и валютный коридор был продлен в пределах 4550 - 5150 руб. за 1 долл. С мая 1996 г. в рамках действующего валютного коридора дополнительно был введен малый валютный коридор с ежедневной фиксацией допустимых отклонений курса рубля в пределах + 1.5 %, которые ограничивались при помощи валютных интервенций Банка России.

С июля 1996 г. устанавливается наклонный валютный коридор с нижней границей 5000 - 5600 и с верхней 5500 - 6100 руб. за 1 долл. Тем самым Банк России вновь изменил режим валютного курса рубля, начав использование отдельных элементов режима скользящей фиксации.

Последний был выбран в качестве внешне наиболее привлекательного и, как могло показаться, наиболее эффективного.

В рамках режима скользящей (ползущей) фиксации (сrawling peg), курс национальной валюты привязывается к какому-либо объективному рыночному критерию: курсу доллара США или к корзине валют. В последующем курсовое соотношение национальной валюты и объективного критерия поддерживается на неизменном уровне в отдельные промежутки времени. В зависимости от ситуации на валютном рынке или в экономике страны эти уровни могут относительно плавно изменяться.

В рамках установленных уровней курс национальной валюты поддерживается путем проведения Центральным банком целенаправленной денежно-кредитной политики, а в случае необходимости - официальных валютных интервенций.

Во время относительно продолжительного периода использования элементов режима скользящей фиксации (с середины 1995 до середины 1998 гг.) в результате контроля Банка России за соответствием динамики валютного курса рубля темпам инфляции нереализованный инфляционный потенциал валютного курса рубля практически не увеличивался. Однако уже заложенный в уровне валютного курса нереализованный инфляционный потенциал никуда не исчез, но под действием ряда факторов (например, притока иностранUых капиталов на валютный рынок) его влияние временно нейтрализовывалось.

Другими словами, он продолжал сохраняться в режиме ожидания удобного момента для своей реализации. Такой момент и наступил в августе 1998 г. в результате одновременного сочетания целого ряда негативных факторов, которые взаимно усилили свое воздействие на валютный курс рубля, вызвав тем самым небывалый кризис отечественного валютного рынка.

При внешне благополучном развитии ситуации на российском валютном рынке в 1995 - 1998 гг. в его недрах вызревали корни грядущего кризиса. На это явно указывали изменения, происходившие в структуре платежного баланса страны, и их воздействие на объемы официальных валютных резервов. Так, несмотря на приток иностранных капиталов на российский валютный рынок в 1996 г. в объеме около 7.7 млрд. долл.

США и положительного сальдо баланса текущих операций более 12 млрд. долл. США, валютные резервы Банка России сократились по сравнению с предыдущим годом более чем на 20 % и достигли 11.3 млрд. долл.

США. К концу 1997 г., при том, что поступления на отечественный валютный рынок только иностранных прямых, портфельных инвестиций и вложений в ГКО-ОФЗ составили более 18 млрд. долл.

США, объем валютных резервов Банка России незначительно вырос на - 14.5 % (1.6 млрд. долл.) и составил менее 13 млрд. долл. США.

Такой более чем скромный рост официальных валютных резервов при общем поступлении на валютный рынок страны более 21.5 млрд. долл. позволяет сделать вывод об имевшем место в 1997 г. фактическом финансировании сильно завышенного за предыдущие годы валютного курса рубля за счет средств иностранных инвестиций в ГКО-ОФЗ.

В первом полугодии 1998 г. экономическая ситуация в России резко обострилась: экспортные поступления как следствие многократного снижения мировых цен на энергоносители драматически сократились. В результате сальдо внешнеторгового баланса РФ за первое полугодие было сведено с дефицитом более 300 млн. долл.

США. Одновременно сократились иностранные прямые и портфельные инвестиции, а также приток средств в ГКО-ОФЗ.

Дивиденды, выплаченные по вложенным иностранным инвестициям, составили более 8 млрд. долл. США, а общий дефицит сальдо текущего баланса составил 6 млрд. долл. Даже в этих условиях обвального ухудшения факторов формирования курса национальной валюты Банк России, несмотря ни на что, продолжал последовательно проводить политику завышения реального курса рубля: за первое полугодие 1998 г. официальный курс Банка России снизился всего на 5 %.

Заключение

Итак, проведен анализ российского фьючерсного рынка на предмет его способности снизить риск колебаний курса национальной валюты относительно иностранной. Для этого были рассмотрены различные виды валютных рисков, принципы функционирования фьючерсного рынка России, применены некоторые схемы хеджирования к данным по МЦФБ за несколько периодов.

Были сделаны следующие выводы. Хеджирование валютным фьючерсом в данный момент не способно снизить валютный риск на сколько-нибудь существенную величину. Это происходит по двум причинам.

Во-первых, как и прежде, на данном рынке присутствует слишком мало хеджеров и слишком много спекулянтов, которые получают доход от раскачивания фьючерсной цены доллара. Во-вторых, в рассматриваемый период происходит излишнее давление Центробанка на цену спот национальной валюты, которое превратилось из средства достижения экономической стабильности в самоцель. Вследствие чего, первое, нивелируются естественные колебания курса, что делает вариацию изменения курса спот на несколько порядков ниже того же показателя для фьючерса. Второе, периодически происходит значительное отставание динамики валютного курса от темпов роста внутренних цен, что заканчивается валютными кризисами.

Поэтому, несмотря на внешне стабильный в отдельные периоды валютный курс, хеджировать риск его изменения все равно надо.

Другое дело, с помощью каких инструментов, поскольку, как показано, фьючерсный контракт не выполняет возложенных на него функций. Следовательно, экономическим субъектам, желающим страховать валютные риски, а не зарабатывать на них, нужно искать другие схемы, такие как форвардные и опционные контракты, согласование поступлений и платежей в иностранной валюте, получение ссуды в той валюте, в которой позднее будет получен доход и будет погашаться эта ссуда и др.

В целом проведенная работа показала, что необходимо совершенствование методов регулирования финансовых и, в частности, валютных рынков со стороны ЦБ РФ и других органов валютного регулирования.

Литература

- Банковский портфель 2. Книга банковского менеджера. Книга банковского финансиста. Книга банковского юриста./ Отв. Ред. Коробов Ю. И., Рубин Ю. Б., Солдаткин В. И. М.: "СОМИНТЕК", 1994.

- Буренин А. Н. Фьючерсные, форвардные и опционные рынки. М.: Тривола, 1994.

- Князев И. А. Причины возникновения современного кризиса российского валютного рынка.// РосБизнесКонсалтинг. Аналитика. http://www.creator.ru/cgi-bin/showtocn.cgi?page=analyst_economy_trb

- Международная торговля: финансовые операции, страхование и другие услуги: Пер. с англ. Торгово-издательское бюро BHV, 1994.

- Первозванский А. А., Первозванская Т. Н. Финансовый рынок: расчет и риск. М.: ИнфраМ, 1994.

- Плаксин И., Калашнов. Futures in the Past. // Коммерсант-Деньги. 1998. 15. С. 13.

- Рэдхед К., Хьюс С. Управление финансовыми рисками. Пер с англ.. М.: ИнфраМ, 1996.

- Срочный рынок ММВБ. //Финансы в Сибири. 1998. 3. С. 34.

- Тесля П. Н. Международные финансовые рынки. Новосибирск, "ЭКОР", 1995.

- Чесноков А. С. Инвестиционная стратегия, опционы и фьючерсы. Изд. 2-е./ Под ред. Э. А. Азроянца. М.: 1995.

- Шарп У., Александер Г., Бэйли Дж. Инвестиции: Пер. с англ. М.: ИнфраМ, 1998.

- Экономический еженедельник "Коммерсант-Деньги". 1998. 22-32.

- http://www.mcse.ru/rus/fight/INDEX.HTML

- http://www.cbr.ru/markets/val1.htm

- http://www.linet.ru/kurs/kurs_1998.html

Приложения

Фьючерсный контракт на курс доллара США.

1. Общие положения.

Положения настоящего раздела определяют условия торговли фьючерсным контрактом на курс доллара США. Обязательства участников фьючерсной торговли, предусматриваемые настоящим разделом, считаются принятыми ими после совершения сделки купли/продажи фьючерсного контракта на курс доллара США в электронной торговой системе в срочной секции МЦФБ в соответствии с Правилами торговли стандартными срочными контрактами на МЦФБ (далее Правила).

2. Предмет контракта.

Предметом контракта является курс доллара США, объявленный Центральным Банком Российской Федерации (ЦБ РФ) на дату исполнения контракта и округленный до трех знаков после запятой по правилам арифметического округления.

3. Объем контракта.

Объем контракта равен 100 (сто) долларов США.

4. Котировка.

Цена контракта выражается в рублях за 1 доллар США.

5. Базисный пункт.

Размер базисного пункта равен 0,001 руб. за доллар США.

Стоимость базисного пункта, рассчитываемая путем умножения объема контракта на размер базисного пункта, равна 0.1 руб.

6. Обозначение контракта в торговой системе.

Фьючерсный контракт на курс доллара США имеет следующее обозначение:

USD/X,

где USD - идентификатор типа контракта;

Х - дата последнего дня торгов контрактом.

Например, USD/15мар99 означает фьючерсный контракт на доллар США с последним днем торговли 15 марта 1999 года.

7. Последний день торговли контрактом.

Последним днем торговли контрактом считается 15-е число месяца исполнения контракта. Если 15-е число является нерабочим днем, то последним днем торговли считается рабочий день, следующий за 15-м числом.

8. День исполнения контракта.

Днем исполнения контракта считается последний день торговли контрактом.

9. Исполнение контракта.

Ценой исполнения контракта является курс, объявленный ЦБ РФ на дату исполнения контракта.

Исполнение контракта производится путем начисления/списания вариационной маржи (в пределах гарантийного взноса), рассчитанной в соответствии с Правилами торгов на основании цены исполнения и котировочной цены последнего дня торговли фьючерсным контрактом на МЦФБ.

Если на дату исполнения контракта курс ЦБ РФ не объявлен, то открытые позиции по этому виду контракта будут закрыты по последнему курсу доллара США, объявленному ЦБ РФ.

Условия открытия и поддержания позиций.

1. Параметры фьючерсных контрактов.

|

Вид актива |

Объем контракта |

Обозначение контракта в торг.системе | Размер гарантийн. взноса |

Дополнит. гарантийн. взнос % от ст-и к-та |

Комиссия вкл. НДС (руб.) |

|

| в % от ст- ти кон-та | В руб. | |||||

| акц. РАО Газпром | 1000 акций | GAZP/X | 20 | 40 | 1.50 | |

| акц НК ЛУКойл | 100 акций | LUK/X | 20 | 40 | 0.70 | |

| курс доллара США (курс ЦБ РФ) | 100 долларов | USD/X | 20 | 0.10 | ||

| акц. РАО ЕЭС | 10000 акций | EESR/X | 20 | 40 | 1.50 |

2. Методика расчета гарантийного взноса, требуемого с Расчетной фирмы.

По каждому семейству контрактов (фьючерсный контракт и все опционы на него) позиции Расчетной фирмы делятся на два портфеля: 1. Портфель на повышение содержит позиции, которые порождают отрицательную вариационную маржу только при падении котировочной цены. К ним относятся позиции: на покупку фьючерсных контрактов, на покупку опционов кол, на продажу опционов пут. 2. Портфель на понижение содержит позиции, которые порождают отрицательную вариационную маржу только при росте котировочной цены. К ним относятся позиции : на продажу фьючерсных контрактов, на покупку опционов пут, на продажу опционов кол.

В качестве гарантийного взноса для поддержания всех позиций Расчетной фирмы по данному семейству контрактов принимается большая величина из гарантийных взносов по двум противоположным портфелям.

Сумма средств, необходимая участнику для выставления заявки и блокируемая

торгово-клиринговой системой на его счете, учитывает не только потенциальное увеличение общего гарантийного взноса участника, но и отрицательную заявочную маржу, т.е. разницу между ценой заявки и текущей котировочной ценой по этому контракту.

3. Норматив ликвидности гарантийных взносов.

В соответствии с п.2.2.2. Правил нормативом ликвидности гарантийных взносов считается отношение денежной составляющей гарантийного взноса ко всей сумме, требуемой для поддержания позиций.

Норматив ликвидности по всем видам фьючерсных и опционных контрактов устанавливается в размере 20 %.

Увеличение гарантийного взноса в ходе торгов.

Через 1 час 30 минут после начала дневной торговой сессии начинает работать режим отслеживания дестабилизации на рынке. Гарантийный взнос (ГВ) автоматически увеличивается в ходе торговой сессии в зависимости от величины отклонения текущего курса от котировочной цены предыдущей торговой сессии по отношению к базовому ГВ в соответствии со следующей таблицей:

| Отклонение тек. курса по отношению к базовому ГВ |

Коэффициент увеличения ГВ по отношению к базовому |

| от 0 до 0,5 | 1,0 |

| от 0,5 до 0,6 | 1,2 |

| от 0,6 до 0,7 | 1,4 |

| от 0,7 до 0,8 | 1,6 |

| от 0,8 до 0,9 | 1,8 |

| от 0,9 и выше | 2,0 |

По итогам торговой сессии размер ГВ устанавливается в зависимости от отклонения текущей курса от котировочной цены предыдущей торговой сессии в соответствии с приведенной таблицей.

При каждом изменении размера гарантийного взноса на брокерские терминалы выдается соответствующее сообщение.

Дополнительный антимонопольный гарантийный взнос.

Дополнительный антимонопольный гарантийный взнос (АГВ) рассчитывается отдельно по каждому семейству контрактов. Его размер определяется в процентном отношении к гарантийному взносу (ГВ) фирмы по данному семейству контрактов.

Для каждого семейства контрактов устанавливается абсолютный стоимостной лимит ГВ, в пределах которого АГВ для данного семейства не рассчитывается. Абсолютный лимит выражается в количестве позиций базового фьючерса и по стоимости равен произведению указанного количества на действующий размер гарантийного взноса для фьючерса.

По семействам контрактов устанавливается следующий размер абсолютного лимита:

| Вид семейства |

Абсолютный лимит (шт. контр.) |

| LUK | 2 000 |

| GAZP | 1 000 |

| EESR | 1 000 |

В случае превышения и абсолютного, и относительного лимитов с Расчетной фирмы требуется АГВ, который прямо пропорционален превышению доли гарантийного взноса фирмы в общем гарантийном взносе на рынке над относительным лимитом и достигает 200% при полностью монополизированном рынке.

Антимонопольный гарантийный взнос, рассчитанный по результатам торговой сессии, блокируется на клиринговом счете Расчетной фирмы в течение торговой сессии следующего дня и пересматривается при проведении очередного клиринга.