Модель открытой экономики

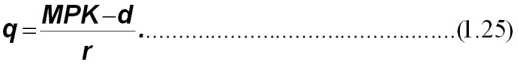

Любой инвестор сравнивает получаемую прибыль на единицу вложенного капитала с нормой процента, то есть с тем доходом, который он мог бы получить если бы вложил ту же сумму, например, на депозит в банке. Следовательно, в данном случае величина q может быть определена иным образом:

Ясно, что q1, если MPKr+d и q1, если MPKr+d. Если MPK = r+d и q=1, то основной капитал, имеющийся в настоящее время, равен требуемому K=K*.

Если MPKr+d, то KK* и если MPK r+d, то KK*.

Следовательно, q – теория Джеймса Тобина представляет фондовый рынок в качестве индикатора, показывающего, необходимо ли увеличивать имеющийся основной капитал. Когда q1, то есть цена единицы капитала на фондовом рынке выше стоимости приобретения единицы этого капитала на рынке товаров, то имеющаяся величина основного капитала. должна быть увеличена до требуемого значения K*.

Если q1, то фондовый рынок свидетельствует о необходимости перехода к более низкому уровню капитала (K*K).

Для отдельных фирм подтверждена зависимость колебаний величины q и инвестиций. Исследования по экономике США показали, что существует зависимость между усредненным для экономики в целом значением показателя q и общим уровнем инвестиций. Однако, эта зависимость слаба. Следовательно, показатель q не может быть использован для объяснения инвестиционных циклов в экономике. Однако, снижение или рост показателя q говорит о тенденциях инвестиций к росту или снижению, а, следовательно, о росте или снижении значительной части совокупного спроса в экономике.

Кроме того, показатель q характеризует связь между рынком реальных инвестиций (а, следовательно, и агрегированным спросом) и финансовым рынком, прежде всего рынком корпоративных ценных бумаг. Последние два отмеченных обстоятельства описывают значение показателя q для макроэкономического анализа.

Основные выводы из проделанного в данном разделе анализа сводятся к следующему.

- Инвестиции являются существенным элементом совокупного спроса в любой стране. Деловой цикл валового национального продукта в существенной степени определяется динамикой инвестиций.

- В макроэкономике принято выделять три основные составляющие инвестиций:

- инвестиции в основной капитал;

- инвестиции в запасы;

- инвестиции в жилищное строительство.

- Существенным фактором, определяющим объем инвестиций в основной капитал, является скорость, с которой фирмы переходят от имеющегося основного капитала к его требуемой величине. Период времени, отделяющий момент начала создания основного капитала от момента получения эффекта от его введение в действие, определяется как инвестиционный лаг. В связи с существованием инвестиционного лага, объем требуемого основного капитала в экономике в целом находится в положительной зависимости не только от величины продукта общества в данном году, но и от его величины в последующие годы. Одновременно требуемый основной капитал находится в обратной зависимости от величины издержек использования капитала.

- В Российской экономической литературе инвестиции в основной капитал структурируются двояким образом:

а) рассматривается технологическая структура, понимаемая как соотношение долей инвестиций в машины и оборудование, инвестиций в здания, сооружения в сумме с прочими инвестициями в их общем объеме;

б) анализируется воспроизводственная структура, которая теоретически правильно должна быть определена как соотношение инвестиций на простое и расширенное воспроизводство основного капитала в их общем объеме.

- Издержки использования капитала тем выше, чем выше реальная норма процента и норма амортизации. Налогообложение так же оказывает влияние на издержки использования капитала: чем выше инвестиционная налоговая скидка, тем они ниже и, следовательно, выше стимулы к инвестициям.

- Инвестиции в основной капитал оказывают воздействие на величину валового национального продукта с определенным запаздыванием, значение которого определяется инвестиционным лагом.

- На практике при принятии решений об инвестициях экономические субъекты используют расчет окупаемости инвестиций, приводя (дисконтируя) затраты и результаты к единому моменту времени. Использование метода дисконтирования особенно наглядно демонстрирует зависимость динамики инвестиций от величины нормы процента в экономике.

Библиография к разделу 1.

1. Интернет: сайт ИЭПП www.%20iet.ru/trend/2002/razd3.pdf по состоянию на 16.06.2003.

2. Дорнбуш Р., Фишер С. Макроэкономика... Гл. 9.

3. Мэнкью Н. Макроэкономика... Гл. 10, пп.

10-3, 17.

4. Фишер С., Дорнбуш Р., Шмалензи Р. Экономика... Гл.

17. С. 319 - 321.

6. Джефри Сакс, Фелипе Ларрен Б. Макроэкономика. Глобальный подход.

М.: Дело, 1996. Гл. 5.

7. Баранов А.О. Инвестиционный лаг в воспроизводстве общественного продукта и фондов.

Новосибирск: Наука. Сиб. отд-ние, 1991.

Гл. 1.

8. Российская Федерация в 1992 году. М.: Респ. информ.-издат. центр, 1993.

С. 530 - 532.

9. Ермилов А.П. Механизм инвестиционного цикла при капитализме. Новосибирcк: Наука.

Сибирское отд-ние. 1986.

10. J. Tobin.

A General Equilibrium Approach to Monetary Theory. Journal of Money.

Credit and Banking. Feb.

1969.

Раздел 2. Модель открытой экономики

Внешнеэкономические связи играют существенную роль в формировании продукта любой страны. Если говорить о России, то после начала перехода к рыночной системе развития она стала страной с весьма открытой экономикой. По данным Госкомстата РФ в 2000 г. экспорт составлял примерно 42 % от ВВП, а импорт – примерно 18 % от ВВП ([3], с. 36 – 37).2 Однако значение внешнеэкономических связей не исчерпывается внешнеторговым оборотом.

Огромное влияние на развитие экономики страны оказывает движение капиталов. Нерезиденты могут инвестировать свои капиталы в развитие экономики данной страны, приобретать государственные и корпоративные ценные бумаги. Резиденты могут экспортировать капитал с целью вложений в другие страны в виде прямых инвестиций или в виде приобретения других активов (иностранных государственных ценных бумаг, ценных бумаг зарубежных корпораций).

Значение движения капиталов для России наглядно продемонстрировал финансовый кризис августа 1998 г., когда нерезиденты, владевшие значительной долей российских государственных ценных бумаг, опасаясь потерять свои активы, начали их массовую продажу, на полученные рубли стали покупать доллары, что в конечном итоге могло привести Центральный банк России к ситуации полной потери золотовалютных резервов. В результате государство объявило о своей неплатежеспособности (дефолте), а Центральный банк России в считанные дни девальвировал рубль в несколько раз.

Поэтому модель IS–LM, описывающая равновесное состояние на рынке товаров и рынке активов, была модифицирована в направлении учета внешнеэкономических связей с целью более адекватного отражения реальных процессов в народном хозяйстве. Эта модификация впервые была выполнена в 60-х годах XX века америанскими экономистами Робертом Манделлом и Маркусом Флемингом. Поэтому модель IS–LM для открытой экономики часто называют моделью Манделла – Флеминга.

Прежде чем перейти к этой модели введем несколько важных понятий.

2.1. Валютные резервы и валютные курсы

Золотовалютные резервы

Центральный банк любой страны имеет так называемые золотовалютные резервы, которые представляют собой определенную сумму иностранной валюты и драгоценных металлов, которые могут быть проданы за иностранную валюту. Например, в августе 2002 г. золотовалютные резервы Центрального банка России составляли примерно 43 млрд. долл. США.

При избыточном спросе на иностранную валюту на валютных биржах центральный банк производит ее дополнительную продажу, поддерживая баланс спроса и предложения. Золотовалютные резервы при этом сокращаются. Наоборот, при превышении предложения иностранной валюты над спросом центральный банк скупает ее, обеспечивая стабильность курса национальной валюты.

Операции по купле – продаже иностранной валюты центральным банком называются валютными интервенциями.

Валютные курсы

Номинальный валютный курс представляет собой фактическую цену одной валюты в единицах другой валюты. Например, цена 1 долл.

США на российском рынке в январе 2002 г. была равна примерно 30 руб., а цена одного рубля – примерно 0,033 долл. США.

В макроэкономическом анализе часто применяют другой важный показатель, называемый паритетом покупательной способности (ППС). ППС представляет собой количество одной валюты, выраженное в единицах другой валюты, необходимое для приобретения одинакового товара или услуги на рынках обеих стран. Например, цена одной булки хлеба в США равна 1 долл., а в России хлеб того же качества стоит 10 руб.

Следовательно, ППС доллара по хлебу будет равен 10 руб., а ППС рубля по хлебу равен 0,1 долл. США.

Для международных сопоставлений принято использовать значения ППС, рассчитываемых по большой совокупности (корзине) товаров и услуг, в максимальной степени отражающей структуру производства и потребления в сравниваемых странах. С учетом ППС могут быть пересчитаны макроэкономические показатели. Например, ВВП России, пересчитанный в доллары США по среднегодовому номинальному обменному курсу в 1999 г.

- Схема платежного баланса

- График функции чистого экспорта

- Далее начинается отток капитала из страны.

- Модель AD–AS для открытой экономики

- Новая точка временного равновесия