Переизбыток средств

Неэффективные ветераны топ-менеджмента и профсоюзы страшились рейдеров не меньше, чем красные директора и профсоюзы десятилетие спустя страшились новых русских. Рейдеры - Карл Эйкен, Генри Кравис, Роланд Перлман и другие - были в массовом сознании воплощением облика нового героя десятилетия, схваченным в таких фильмах, как Уоллстрит (Гордон Гекко) и Красотка (Эдвард Харрис).

А над всем этим стояли мусорные облигации и их крестный отец, финансист из Лос-Анжелеса Майкл Милкен.

Милкен начал развивать этот бизнес еще в начале 1970-х гг., убеждая инвесторов из числа финансовых институтов средней руки в том, что корпорации с низким кредитным рейтингом обслуживают свои долги не хуже первоклассных заемщиков, корпорации-эмитенты - в том, что брать в долг под будущие доходы можно и нужно, а руководство DBL - в необходимости начать самим создавать ликвидный рынок мусорных облигаций. В начале 1980-х гг. пропаганда и организационные усилия Милкена возымели успех, и рынок рванул. Общий объем таких операций к 1989 г. достиг 200 млрд. долл. в год - почти четверть всего ликвидного финансового рынка. Милкен с командой, располагавшейся в самостоятельном офисе не в Нью-Йорке, а в Лос-Анжелесе, и также работавшей автономно и из 35%-й доли в прибыли, контролировали в отдельные периоды до 60% этого рынка.

Есть выражение один человек не рынок, но случай с Милкеном был одним из немногих исключений. Общий объем таких операций к 1989 г. достиг 200 млрд. долл. в год - почти четверть всего ликвидного финансового рынка.

|

||||||||||||||||||||||||||||||||

| Источник: Edward I. Altman, Defaults and Returns of High Yield Bonds. |

Все эти процессы значительно повысили ликвидность рынка и ввели в оборот ранее малоподвижные активы. Если раньше продажа компании была событием года, то в 1980-х гг. такие события стали рутинными. Для рынка венчурных индустрий это были и хорошие, и плохие новости. То, что теперь молодым перспективным компаниям было легче сделать IPO и найти покупателей на свои акции, было безусловно привлекательным событием; вместе с тем, приблизившись к центру деловой активности, венчурные индустрии, где раньше работало только несколько десятков стратегических инвесторов, оказались в поле зрения спекулянтов, которые очень быстро оценили потенциал моды на звездные войны в финансах.

Рост объема инвестиций повлек за собой еще одну проблему - переизбытка средств. Хотя в венчурном деле всегда существовал немалый отсев, хорошие проекты и энергичные предприниматели во все времена были в дефиците. Хотя на протяжении всей первой половины 1980-х гг. высокотехнологичные отрасли мощно двигались вперед сами по себе под влиянием сделанных в начале 1970-х гг. эпохальных открытий, одного технологического преимущества может быть достаточно для успеха единичных проектов, но не массы проектов. К тому же, как мы уже видели, все самые успешные проекты - такие, как Apple, Microsoft, Lotus, Genentech - были обязаны своим успехом не только и не столько технологическим находкам, но прежде всего точным попаданием в особенности спроса и потребности рынка.

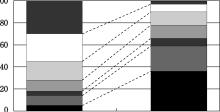

Со всех сторон слышались жалобы на то, что проектов не хватает, и это было действительно так. В 1983 г. на ежегодной венчурной ярмарке в Атланте присутствовали 125 венчурных фондов и только 17 малых компаний159. Все мало-мальски достойные проекты были задействованы, но даже после того, как вместо отбора одного проекта из десяти (ср. опыт Уитни и Дорио) венчурные капиталисты стали удовлетворять три заявки из пяти полученных, и количество компаний с венчурными инвестициями выросло в 5.8 раз, новых проектов не прибавлялось. Денег же становилось все больше и больше.Венчурные инвестиционные фонды в 1980-е гг.

Распределение капитала между венчурными инвестиционными фондами, 1989

На этот вызов было найдено три ответа. Первым было увеличение размера фондов. В 1977 г. в венчурной индустрии существовала достаточно однородная группа примерно одинаковых по размерам небольших фондов. К 1989 г. количество венчурных фондов выросло до 680 практически исключительно за счет крупных и крупнейших фондов. Из более чем 33 млрд. долл., находившихся в управлении венчурных фондов, почти

12 миллиардов управлялись 34 фондами с активами в 200 млн. долл. и выше, такими, как TA Associates. Еще 7.6 миллиардов были под управлением 61 фонда с активами от 100 до 200 миллионов. В противовес этому, на 70% всех фондов (490), с индивидуальными активами до 50 млн. долл., к которым в основном и относились венчурные фонды-ветераны, приходилось всего около 7 млрд. долл. Более того, теперь каждый профессионал управлял в среднем 8.1 млн. долл. против 4.2 млн. в 1977 г.

Логическим следствием первого ответа было увеличение размера инвестиций. Портфель большего размера формировался путем выделения компаниям большего количества денег. Для малых компаний, которые порой и не нуждались в таком объеме финансовых вливаний, вопрос обычно ставился так -или они продают сразу большую часть собственных акций за большую сумму, или не получают средств вообще. Для предпринимателей это было далеко не лучшим выходом, так как, развив компанию малыми средствами, те же средства полгода-год спустя можно было бы получить не столь дорогой ценой (вспомним историю Genentech). Однако большая часть доступных денег концентрировалась у меньшинства фондов большого размера, и поэтому переговоры об инвестициях стали все чаще превращаться в матчи по выкручиванию рук, причем в основном выкручивали их венчурные капиталисты, а руки принадлежали предпринимателям. Как сказал в сердцах один профессиональный президент венчурных компаний, возглавлявший три таких компании в 1980-х гг., во время переговоров с венчурными капиталистами я не обращаю внимания на их речи о добавленной ими стоимости. Моя стратегия - минимизировать стоимость, которую они убавят.

И, наконец, новые фонды, капитализированные в основном деньгами пенсионных и других высоколиквидных фондов, с одной стороны, оказались в положении, где на менее опытного менеджера ложилась вдвое большая нагрузка по размещению денег, а с другой стороны - давила необходимость демонстрировать прогрессивный рост стоимости портфеля фонда. Менеджеры пенсионных фондов получали огромные премиальные (от 50-100% оклада и больше) на ежегодной основе и - с такой же частотой - отчитывались перед директорами фонда. Поэтому результаты требовались им не в конечном итоге, а каждый год, и желательно к декабрю. Партнерства, набранные сроком на 10 лет, почти не испытывали такой проблемы, так как из них было невозможно выйти до срока, и инвесторы особенно не переживали по поводу того, что первые три года фонд в основном терял деньги - именно на это они и шли. Новые венчурные фонды, особенно большие, стали все чаще уходить от работы с начинающими компаниями и обращаться к более развитым компаниям на следующих фазах роста, с несколькими годами операционной истории и, как правило, накануне выпуска коммерческого продукта.

Удлинение фазы означало большую ориентацию на чисто финансовые аспекты дел - как-то, стремительную подготовку IPO или LBO или переговоры о продаже фирмы конкуренту или клиенту-корпорации. Освобождавшиеся таким образом средства отправлялись в следующую дозревающую компанию. Сам же процесс созревания не финансировался - по причине той же самой нехватки времени. В сущности, компании ценились уже не столько за инновацию и правильную постановку производства и маркетинга, сколько за пригодность к наведению на них внешнего лоска, который должен был создать хорошее впечатление и привлечь следующих инвесторов - неважно, стратегических или финансовых. Это тоже влекло не столько поощрение венчурного предпринимательства, сколько поощрение предпринимателей к поверхностным, но броским результатам, дававшим подходящее паблисити - то есть умножение сказки о Звездных Войнах. Сами же венчурные капиталисты новой формации все меньше отличались от Крависа и Боески.

Итак, по итогам 1978-1986 гг. в венчурном мире сформировалась новая философия дилмейкерства (dealmaking) - мастерства сделок, которая ревизовала почти все базовые принципы взаимоотношений в венчурном сообществе. Эта стратегия воплотилась в практике деятельности больших и сверхбольших псевдовенчурных фондов, а также индивидуальных капиталистов, работавших по принципам стервятничества, то есть, по сути, принесших в венчурный капитализм опыт фондовых спекуляций на модных высокотехнологических именах. Различия классического и стервятнического подходов можно сформулировать в следующем виде.

Классический подход предполагал, что: инвестировать следует прежде всего в менеджмент и в потенциальный рынок; необходимо концентрироваться на упорном строительстве компании вместе с предпринимателями и руководством компании с целью повышения ее стоимости; следует в первую очередь работать с начинающими компаниями и компаниями на ранней фазе развития; предпочтительнее быть ведущим инвестором и всячески помогать руководству своей компании избегать ошибок, преодолевать трудности и видеть цели; нужно инвестировать на срок от 10 и более лет, не выходя из проекта с деньгами без особой необходимости; собирать новый фонд можно, только если уже имеющийся крепко стоит на ногах; умение проводить выгодные инвестиционные сделки и операции важно, но не принципиально.

Стратегия венчурного капиталиста нового типа состояла в следующем: новые фонды собираются всегда, когда на рынке есть для этого деньги; вход и выход должны быть быстрыми, для чего используется финансовый инжиниринг (IPO, перепродажи компаний, LBO, MBO); пока рынок IPO позволяет, компании из портфеля должны продаваться часто и помногу; желательно быть не единственным инвестором, предоставляя управлять компанией другим; чтобы вложить больше средств за один раз и иметь возможность их быстро вернуть, следует выбирать зрелые компании, способные к LBO и MBO; можно также инвестировать и после IPO - в недооцененные акции; инвестор имеет право вмешаться при желании в дела компании и должен свободно пользоваться им по своему единоличному усмотрению; команда менеджмента компании может быть заменена в рабочем порядке, а потому не важна; если после покупки компания обнаруживает признаки делового или финансового нездоровья, она должна быть продана.

3. 1987-1990: закат венчурного бума после биржевого краха

Возможно, венчурный капитализм в конечном итоге бы пережил кризис, вызванный наплывом стервятников, и, пройдя его, очистился от них сам - свидетельством тому был описанный выше коллапс индустрии жестких дисков. Однако приход кризиса венчурного капитализма был значительно ускорен внешним толчком, который также коренился в природе ревущих восьмидесятых. В 1987 г. фондовый рынок США получил сильнейший шок - в понедельник 19 октября рынок в одночасье провалился с 2246.74 до 1738.74, на добрых 508 пунктов, или 22.61%.

Таких потрясений Америка не знала со времени начала Великой депрессии. Индекс отыграл назад в следующие два дня 102.27 и 186.89 пунктов, но бычий рынок, который не прерывался с 1982 г., пришел к концу.

С ним пришел конец и эпохе легких денег.

Герои вчерашних дней один за другим превратились в злых гениев. Падение ревущих восьмидесятых началось с Ивана Боески, который еще в 1986 г. был пойман на даче взяток за информацию о готовящихся захватах компаний и уклонении от налогов.

В основе успеха легендарного гения арбитража на самом деле оказались банальные нарушения закона. Затем в 1988 г. обрушилась и пирамида мусорных бондов Майкла Милкена.

Боески в ходе процесса 1987 г. признался, что Милкен был замешан во многих его аферах. Скандал вокруг Милкена набрал такой размах (только документированных махинаций было 98), что инвесторы шарахнулись от его мусорных облигаций, как от чумы.

Многие компании, лишившиеся возможности рефинансироваться, начали останавливать платежи по уже выпущенным облигациям, и рынок рухнул, похоронив под собой всю спекулятивную горячку, массу небольших ссудно-сберегательных банков, бывших основными клиентами Милкена, а заодно и крупнейший инвестиционный банк Drexel Burnham Lambert, славу которого некогда создал Милкен. Сам Милкен был уличен в инсайдерской торговле, сокрытии информации от инвесторов и осужден в 1990 г. к лишению свободы (он был освобожден два года спустя из-за заболевания раком, но лишился своего миллиардного состояния после уплаты штрафов) и пожизненному запрету на профессию.

В последующее десятилетие Милкен частично отмыл свою репутацию, создав на остатки средств Институт Милкена по исследованию раковых заболеваний и переключившись на филантропию (да и грехи его на фоне нового бума выглядели уже не так зловеще), но память о его финансовых подвигах осталась в истории Америки навсегда.

Наконец, пал Дональд Трамп, не рассчитавший поворота рынка на недвижимость в 1990 г. Рецессия, которая быстро снизила спрос на коммерческую площадь, лишила его возможности выплачивать проценты по облигациям, которыми финансировались его проекты в Нью-Йорке и Атлантик-Сити, и в несколько месяцев 800 млн. долл. активов Трампа превратились в миллиард долларов долга. Трамп ушел в многолетнюю санацию, рассчитавшись с долгами только с началом нового экономического подъема, к 1994 г., и, судя по его нынешнему поведению, стал в результате много осторожнее. Что касается Крависа и прочих прославленных рейдеров, то они не потерпели финансового ущерба, но были вынуждены сократить или прекратить свои операции из-за того, что финансирование их в прежнем объеме стало невозможно.

Верный старший партнер Крависа, Джереми Кольберг, был настолько возмущен той дурной славой, что заслужил за эти годы Кравис, что покинул их общую фирму и впоследствии даже судился с ним из-за того, что был еще и обманут при уходе. К концу 1990 г. стало очевидно, что ревущие восьмидесятые ушли безвозвратно.

Вряд ли можно преувеличить значение этих скандалов и для общего мироощущения Америки. У процветания оказалась не просто гнилая изнанка - она противоречила всем тем ценностям, которые Америка привыкла видеть в расцвете своей экономики. Вместо свободной конкуренции оказались сговоры высокопоставленных брокеров, вместо свободы информации -ложь и обман, возведенные в систему. Спекулянты 1980-х гг. осквернили в глазах простых американцев, клиентов тех самых пенсионных фондов, чьи деньги выкормили ревущие восьмидесятые, одну из самых святых ценностей Америки - Американскую Мечту. Образно говоря, Уолл-Стрит плюнул Америке в самую душу.

Как сказал главный редактор издательства Doubleday Стивен Вассерман в 1990 г., у всех появилось чувство, что так дальше жить нельзя. Не думаю, что человеческую жизнь можно делить на десятилетия, но я начинаю думать, что после ареста Ивана Боески дух времени сдвинулся.

4. Стабилизация венчурного капитализма в 1989-1990 гг.

а) Отток средств

Венчурные капиталисты, находившиеся на внешней границе риска финансового рынка, ощутили отток средств в полной мере. Как выражались финансисты, IPO полетели на юг. То же произошло и с новыми фондами. К 1990 г. венчурный капитализм окончательно упал с неба на землю.

Байгрейв и Тиммонс приводят такие высказывания руководителей венчурных компаний, собранные именно в 1989-1991 гг.: Венчурный капитал изменился навсегда, и когда эта встряска закончится, доброе старое время не вернется... Венчурный и рисковый капитал стал практически недоступен для достойных начинающих и растущих компаний.

Венчурные капиталисты стали гораздо жаднее. Доходы венчурных фондов не достигают уровня в 20-50% годовых, который привыкли ожидать инвесторы1®5. Эти высказывания отражают то разочарование и даже отчаяние, которое охватывало в той или иной мере всех, связанных с венчурным капиталом.

Венчурные капиталисты стали уделять больше внимания уже имеющимся в их портфеле компаниям вместо того, чтобы инвестировать во все новые доступные проекты. В общем объеме новых инвестиций все большую долю стали составлять спиноффы существующих компаний.

Впрочем, как несложно заметить, зная последующую историю, старое доброе время вернулось очень скоро - уже к 1994 году. Опыт оказался недостаточно хорошим учителем: крах 1980-х не забыл никто, но соблазн легких денег вновь оказался сильнее. Вероятно, самоочищение от эксцессов возможно лишь в той мере, в какой оно не противоречит природе человека.

Взлет и кризис спустя десятилетие повторились снова.

Халатное отношение к отбору компаний и проектов для инвестиций привело к полному банкротству даже нескольких венчурных фондов, чего прежде не случалось никогда. Считалось, что диверсификация надежно защищает даже фонды, ориентированные на самые высокорискованные проекты, и в случае массовых провалов несколько успехов в сумме дадут вполне приемлемый средний доход. То, что венчурные фонды начали становиться банкротами, говорило одновременно как о глубине начинающейся депрессии в промышленности и финансах, так и о том, что стервятники и их эмуляторы в горячке пренебрегали элементарными правилами оценки и контроля риска. Фонд-менеджер Rockefeller Foundation Уэбб Траммел вспоминает, как в это время он задал вопрос: А что, если один из тех ребят, которым мы даем деньги, провалится?

Ответом мне было - этого не может быть, потому что этого не может быть никогда. Спустя несколько лет, - комментирует Траммел, - именно это и произошло.

Венчурных компаний эти события коснулись мало, но в определенной мере чувствительно. Тяжелее всего пришлось начинающим компаниям, которые в этот период потеряли доступ к капиталу очень быстро и почти полностью. У более развитых компаний положение облегчалось тем, что венчурные фонды осознавали невозможность оставить их совсем на произвол судьбы, а потому приток новых средств в них не прекратился, но был ограничен до необходимого минимума.

Интересно заметить, что сокращение первичных и последующих инвестиций в компании было значительно меньшим, чем сокращение предложения финансового капитала в венчурные фонды: 10-20% против 50-60%.

Спад инвестиционного бума совпал со спадом технологическим. Во второй половине 1980-х гг. открытия 1970-х гг. были уже в основном отработаны в новые технологии. В особенности это относилось к компьютерному и биотехнологическому бизнесу, но в известной мере это ощущалось во всех традиционных для венчурного капитализма отраслях. В частности, в компьютерном деле были в основном созданы компьютеры новых поколений, которые уже с 1985-1986 гг. дорабатывались не столько принципиально, сколько конструктивно.

В биотехнологии положение дел обстояло еще сложнее - технология рекомбинантной ДНК дала ряд положительных результатов, но не сделала коренных изменений в медицине и других областях своего применения. Более того, сроки успехов и неудач биотехнологии оказались непредсказуемы, что сильно затрудняло планирование.

Такой технологический застой, с одной стороны, обострял конкуренцию, а с другой стороны ограничивал возможности дальнейшего экстенсивного расширения индустрии.

Наконец, венчурный капитализм начал практически сразу испытывать проблемы с закрытием инвестиционных проектов. Очень многие компании, готовые к IPO, в начале этого периода снимались с рынка за отсутствием даже минимального интереса инвесторов, которые отказывались от ранее привлекательных компаний из-за всплывших вновь соображений повышенного риска венчурного бизнеса.

Это было важно даже не по причине того, что венчурные фонды перестали приносить инвесторам скорый и высокий доход (хотя это обстоятельство несколько лет было немаловажным объяснением того, почему инвесторы потеряли интерес к венчурным фондам), сколько по причине того, что сроки пребывания компаний в венчурных портфелях удлинились на неопределенное время.

Нехватка средств на новые проекты стала отсекать как сырые проекты, так и наименее упорных предпринимателей. В конечном счете, с нехваткой средств пошел отсев, обратный тому, который наблюдался в начале 1980-х гг. За пределами этой сферы оказались, разумеется, и многие проекты, которые несколько лет назад можно было бы успешно вывести на устойчивый уровень даже без постоянной финансовой подпитки, а теперь лишившиеся наиболее критических первоначальных семенных денег.

Тем не менее, количество венчурных проектов стабилизировалось, не исчезая совсем, и скоро пришло в соответствие как с объемом средств, так и с объемом работы, которую венчурные капиталисты могли реально выполнять.

Поскольку финансовый крах 1987 г. не повлиял на промышленный и потребительский рынки США, не говоря уже о международных, спрос на венчурную продукцию до 1990 г. сохранялся (а по ряду номенклатур даже расширялся). Однако депрессия 1990-1991 гг. принесла некоторое замедление экономики (в частности, именно поэтому компьютерный процессор Intel 486 существовал в производстве почти 4 года, в отличие от других поколений процессоров, которым было отпущено в среднем два с половиной года), после чего венчурные индустрии стали расцениваться как цикличные.

Однако спад делового цикла имел гораздо меньший эффект, чем спад финансовый, и в целом не помешал сохранению набранных оборотов существующими компаниями и созданию новых венчурных проектов.

b) Смена ориентиров в венчурном капитале

Потеря капитала была, в известной мере, скомпенсирована тем, что венчурные капиталисты стали возвращаться к старым принципам интенсивной и благожелательной повседневной работы с портфельными компаниями. Так как доходность венчурных фондов стремительно падала, ее было необходимо восстановить.

Но теперь более не было возможности прятать плохие результаты старых фондов в новых, и волей-неволей приходилось добиваться повышения качества уже имеющихся инвестиций. Сперва это выливалось в простое затягивание поясов, но после непродолжительной первоначальной санации взаимоотношения капиталистов и предпринимателей вновь вернулись к принципам laisses faire.

Спустя некоторое время манера работы венчурных капиталистов стала возвращаться в привычное русло, хотя память о славных днях ревущих восьмидесятых осталась.

Сужение финансовых, технологических и деловых возможностей эффективно избавляло индустрию от стервятников, у большинства из которых оказалось короткое дыхание. Наиболее безрассудные из них были просто вытеснены из венчурного сообщества, естественным образом потеряв как рынок для своих манипуляций, так и доверие инвесторов и предпринимателей, часть ушли сами, свернув дела.

За несколько лет стервятники как таковые хотя и не вполне исчезли из индустрии, но превратились в экзотику. Кое-какие приобретенные вредные привычки сохранились, но возможности проявлять их больше не было.

Как мы уже говорили, часть стервятников была, собственно, венчурными капиталистами со стажем, которые соблазнились легкими деньгами и возможностью зарабатывать, избегая кропотливых усилий по выращиванию предпринимателей. Эта часть начала меняться в обратную сторону - так, например, уже упомянутый венчурный капиталист Билл Хамбрехт, заслуживший в 1980-е гг. своей любовью к организации IPO репутацию стервятника, значительно перетряхнул свою контору, привлек нового президента Дэниэла Кейса специально для развития интенсивной работы с предпринимателями и занялся реструктуризацией своих портфелей.

Возможно, именно благодаря своевременной и реалистичной оценке Hambrecht Quist смог удержаться в лидерах индустрии и в 1990-е гг.