Преимущества инвестиционных фондов

Эти характеристики дополняются величинами стандартного отклонения и коэффициента регрессии бета, величинами минимальной суммы вступительного взноса, величинами надбавок при входе и скидок при выходе из фондов, размерами вознаграждения управляющим компаниям.

Подводя промежуточный итог следует отметить, что различные виды инвестиционных фондов учитывают разнообразные интересы всего спектра инвесторов: от сверх агрессивных до очень консервативных, владеющих очень крупными и очень мелкими капиталами, профессиональных участников рынка ценных бумаг и частных инвесторов, имеющих самое смутное представление о процессе инвестирования на фондовом рынке. Показатели деятельности инвестиционных фондов, на которые рекомендуют обращать внимание специалисты в области инвестиционного менеджмента при выборе фонда, дают инвесторам алгоритм изучения инвестиционных фондов и их сравнения.

Преимущества инвестиционных фондов

С точки зрения частного инвестора можно выделить следующие преимущества, которые он получает при инвестировании денежных средств в инвестиционные фонды:

1. Профессиональное управление активами - как правило, у мелких частных инвесторов нет профессиональных знаний, опыта и времени, для того чтобы отбирать на фондовом рынке ценные бумаги для инвестирования.

2. Диверсификация активов для снижения риска вложений -мелкие частные инвесторы не могут достичь достаточной диверсификации своего инвестиционного портфеля в связи с недостаточностью средств.

3. Снижение затрат на управление инвестициями - экономия за счет снижения транзакционных издержек при операциях с крупными пакетами акций (эффект масштаба операций).

4. Высокая надежность - инвестиционные фонды во всех странах являются объектом жесткого контроля со стороны государства.

5. Информационная прозрачность - в отличие от приобретения страховых полисов или участия в пенсионных схемах, при вложении средств в инвестиционный фонд инвесторы имеют возможность следить за изменением стоимости своих инвестиций. Это происходит благодаря механизму подсчета стоимости чистых активов фонда и стоимости пая, при котором стоимость чистых активов фонда и стоимость пая ежедневно отражает рыночную стоимость лежащих в основе фонда инвестиций.

6. Низкие издержки по сравнению с другими формами коллективных инвестиций, такими как страхование жизни и пенсионное накопление. Кроме того надбавки к стоимости пая, скидки со стоимости пая, вознаграждение управляющих постоянно снижаются в результате конкуренции между управляющими

компаниями. Тот факт, что издержки управляющих компаний инвестиционных фондов указываются открыто и четко, позволяет легко сравнивать разные фонды.

Рассматривая вопрос о преимуществах инвестиционных фондов, на наш взгляд, нельзя обойти вниманием аргументацию Федеральной Комиссии по рынку ценных бумаг России (ФКЦБ России), которая указывает на следующие преимущества паевых инвестиционных фондов:

Начинающему инвестору часто трудно выбрать одну или несколько ценных бумаг для инвестирования. К тому же вначале не хочется рисковать значительными суммами.

Возможность избежать излишних рисков дают паевые инвестиционные фонды (ПИФы). Кроме того, в ПИФы можно вкладывать небольшие суммы.

В большинстве фондов это от 3 до 10000 рублей Доля средств пайщика в паевом фонде будет распределена по всему набору ценных бумаг, который приобретет управляющая компания паевым инвестиционным фондом.

Паевые фонды - это проверенный мировой практикой способ для мелких инвесторов получить те же преимущества, что имеют инвесторы крупные:

- Высокое качество инвестиционного портфеля, достигнутое диверсификацией, то есть распределением средств инвесторов по множеству акций;

- Профессиональное управление объединенными средствами инвесторов, что возможно только при привлечении высококвалифицированных специалистов.

Кроме того, управляющая компания обязана выкупать паи у пайщика по текущей стоимости, это дает высочайшую ликвидность инвестиций. Большим преимуществом паевых фондов является принцип разделения управления и хранения активов. Это означает, что управляющая компания не может распоряжаться средствами пайщиков бесконтрольно и произвольно. Активы паевого фонда хранятся в особой организации - специализированном депозитарии, который должен дать свое согласие на любую сделку со средствами ПИФа, то есть пайщиков.

Такая система контроля является столь надежной, что с самого начала работы паевых фондов в России в 1996 году и вплоть до конца 2003 года не было ни одного случая мошенничества, ни одного случая обмана пайщиков. Паевые фонды являются наиболее прозрачной структурой на финансовом рынке России: в соответствии с требованиями законодательства управляющие компании паевых инвестиционных фондов ежедневно раскрывают информацию о стоимости чистых активов паевых инвестиционных фондов и стоимости паев этих фондов.

Эта информация широко доступна через сайты управляющих компаний в Интернете, через сайт Национальной лиги управляющих в Интернете (), а также в ежедневных публикациях в газетах Коммерсант и Ведомости. Ежеквартально там же публикуются данные по составу и структуре инвестиционного портфеля ПИФов.

Паевые фонды могут стать хорошей школой для начинающего инвестора.

Национальная лига управляющих (НЛУ) приводит следующие аргументы в пользу инвестирования средств частных инвесторов в паевые инвестиционные фонды:

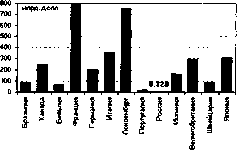

На Западе институт коллективных инвестиций пользуется огромной популярностью и является основным способом участия населения в операциях на финансовом рынке. По данным Investment Company Institute, на середину 2002г.

54,2 млн. или 49,6% американских домохозяйств и каждый третий американец -94,9 млн. человек - являлись владельцами взаимных фондов. На конец 2002 года число взаимных фондов в США составляло 8269 (за третий год медвежьего рынка оно уменьшилось на 38 фондов), а их чистые активы - 6.4 трлн. долл. (На рис.

1 приведены данные по другим странам на конец 3 квартала 2002г).

Преимущества паевых фондов:

1. Средства пайщиков находятся в профессиональном управлении. Для достижения наилучшего результата инвестирование должно осуществляться на профессиональной основе, ведь только профессионал сможет постоянно отслеживать ситуацию на рынке и менять структуру портфеля, реагируя на появление благоприятных для прироста капитала возможностей.

Но с другой стороны, практика показывает, что мастерство на фондовом рынке очень часто путают с удачей.

2. Диверсификация активов. Управляющая фондом компания в соответствии с заявленной инвестиционной целью формирует портфель, в котором может быть представлен не один десяток инструментов.

Для частного инвестора самостоятельное создание аналогичного по структуре портфеля потребовало бы значительной располагаемой суммы и обошлось бы намного дороже (при покупке крупных пакетов ценных бумаг расходы на брокерские комиссии оказываются ниже)...Эффективная, а не примитивная диверсификация подразумевает, что компоненты портфеля подбираются с учетом отрицательной корреляции (чтобы прирост по одним инструментам компенсировал потери по другим), поэтому создание эффективно диверсифицированного портфеля может представить трудность для неподготовленного инвестора.

3. Жесткий контроль со стороны государства обеспечивает защиту прав инвесторов. С 1996г., когда начали работу первые ПИФы, не было зафиксировано ни одного случая обмана или мошенничества.

Имущество фонда, находящееся в долевой собственности пайщиков, хранится в специализированном депозитарии. Управляющей компании, чтобы совершить с активами фонда какие-либо действия, необходимо получить от него согласие. Подобное разделение полномочий по хранению и распоряжению имуществом фонда, а также принцип его обособленности, реализуемый через учет на отдельном балансе, позволяют пресекать возможные злоупотребления со стороны управляющего.

В случае, если депозитарий заметит какие-либо нарушения в деятельности управляющей компании, информация об этом будет направлена в ФКЦБ. Неисправление нарушений или их повторное совершение грозит управляющему приостановлением или даже отзывом лицензии. Помимо специализированного депозитария своего рода контроль осуществляют регистратор, ведущий реестр владельцев паев, и аудитор.

Таким образом, можно говорить о системе многостороннего контроля как со стороны ФКЦБ России, так и компаний, составляющих инфраструктуру ПИФа.

В соответствии с требованиями ФКЦБ России к раскрытию информации управляющая компания должна публиковать свой бухгалтерский баланс и отчет о прибылях и убытках; баланс имущества ПИФа и отчет об изменении его стоимости, справку о СЧА и др.

4. Избежание двойного налогообложения. Согласно действующему законодательству, паевые фонды не являются юридическими лицами, поэтому у них не возникает обязательств по уплате налога на прибыль.

Налогообложению подлежит только доход, полученный владельцами паев при их реализации, -разница между ценой погашения и ценой покупки пая. Обязанности по определению налоговой базы и исчислению суммы налога на доходы физических лиц, полученные от реализации инвестиционных паев, а также по удержанию налога с указанных доходов в соответствии с гл.

23 Налогового Кодекса Российской Федерации (НК РФ) возлагаются на управляющую компанию. Для физических лиц - резидентов ставка подоходного налога составляет 13%, для нерезидентов - 30%. Определение налогооблагаемой базы осуществляется при реализации паев.

Финансовый результат операций с инвестиционными паями (доход или убыток) определяется как разница между суммой, полученной от погашения паев, и документально подтвержденными расходами на их приобретение, включая расходы, возмещаемые управляющей компании.

5. Простой механизм инвестирования. Инвестор в соответствии с правилами фонда передает заявку на приобретение, погашение или обмен паев управляющей компании или ее агентам. Следить за изменением стоимости пая он может, заходя на сайт Управляющей компании или обращаясь непосредственно к ней или к ее агентам - по требованию пайщика они обязаны предоставить ему справку о

стоимости чистых активов (СЧА) фонда и последней расчетной стоимости пая, отчет об изменении стоимости имущества, составляющего ПИФ, и его баланс.

Выплата компенсации в связи с реализацией пая ОПИФа осуществляется не позднее 15 дней со дня погашения пая, а в случае реализации пая ИПИФа - не позднее 15 дней со дня окончания срока принятия заявок на погашения.

Таким образом, инвестиционные фонды являются эффективным средством для инвестирования денежных средств мелкими частными инвесторами, которые не обладают достаточной квалификацией и капиталом и, как правило, не являются специалистами в области инвестиционного менеджмента. Диверсификация управляющей компанией инвестиционного фонда вложенных инвесторами денежных средств в различные финансовые инструменты, позволяет мелкому частному инвестору снизить за счет этого общий инвестиционный риск на вложенный им капитал.

Кроме того, издержки управления капиталом при этом значительно ниже по сравнению с теми издержками, которые бы нес инвестор при собственном формировании и управлении портфелем ценных бумаг. Доходность инвестиционных фондов, хотя никем и не гарантирована, но все же, чаще оказывается выше, чем доходность от депозитов в банке. Жесткий контроль над финансовой деятельностью инвестиционных фондов со стороны государства обеспечивает прозрачность в деятельности этого финансового института и уменьшает кредитный риск инвестора.

Ежедневное получение инвестором текущей информации о стоимости пая и возможность в любой рабочий день зафиксировать полученную прибыль, погасив свой пай в открытом паевом фонде, выгодно отличает инвестирование в открытые паевые фонды от инвестирования средств в банковские депозиты.

Принципы формирования портфеля частного инвестора на основе инвестиций в инвестиционные фонды

Портфель ценных бумаг представляет собой набор инвестиционных инструментов, собранных для общей инвестиционной цели. Первым шагом инвестора является определение целей формирования портфеля, постановка которых затрагивает определенные соотношения различных уровней риска и доходности, потенциального роста стоимости и текущего дохода и различных уровней риска портфеля. Факторы, влияющие на определение целей, включают склонность инвестора к риску, текущую потребность в доходах и условия налогообложения. Однако главное заключается в том, чтобы портфельные цели были определены перед началом инвестирования.

Две идеи, которые особенно важны для успешного управления портфелем - это эффект диверсификации и концепция эффективного портфеля. Процесс создания эффективного портфеля заключается в выборе возможного наилучшего портфеля ценных бумаг при заданной склонности к риску и имеющемся наборе альтернативных инвестиционных инструментов. Диверсификация достигается при такой комбинации ценных бумаг, когда составляющие портфеля имеют отрицательную (или слабоположительную) корреляцию между нормами отдачи.

Современная портфельная теория также использует такой важный для инвестиционных решений параметр, как коэффициент регрессии бета. Коэффициент регрессии бета показывает относительные колебания доходности ценной бумаги или портфеля в сравнении с индексом рыночной доходности; по сути, он отражает относительное изменение доходности акции или портфеля ценных бумаг в сравнении с динамикой рыночной доходности, измеренной на основе индекса. Факторы коэффициента регрессии бета акций широко используются на практике, так как информацию о них легко получить в брокерских фирмах и инвестиционных консультационных агентствах,

r t a. + ( В. х r t)

г ,t г \г^г m,t /

Г t - доходность ценной бумаги i или портфеля i в момент времени t;

аг - свободный член регрессии;

Д. - коэффициент регрессии бета;

rm,t - доходность рыночного портфеля в момент времени t.

Если портфель имеет величину коэффициента регрессии бета равную +1, то изменение его нормы доходности равно изменению доходности для рынка в целом. Это означает, что у портфеля с таким значением коэффициента регрессии бета доходность, как правило, будет расти на 10%, если доходность рыночного портфеля акций в целом возросла на 10%. Естественно, если рыночная доходность упадет на 6%, то доходность портфеля с коэффициентом регрессии бета равным +1 уменьшится в той же степени, то есть упадет на 6%. Еще одним важным достижением современной портфельной теории является установление специфического соотношения недиверсифицируемого риска и нормы доходности инвестиций.

Какой метод следует использовать индивидуальному инвестору при формировании своего инвестиционного портфеля? Однозначного ответа не существует этот вопрос должен решаться по усмотрению самого инвестора. Однако можно сделать несколько предположений. Обычный российский человек, желающий стать частным инвестором на рынке ценных бумаг, не имеет достаточных финансовых ресурсов, а возможно и собственного компьютера с необходимым программным обеспечением и главное навыков, чтобы воплощать стратегию современной портфельной теории на практике.

Поэтому современная портфельная теория вряд ли может быть применима большинством индивидуальных инвесторов на практике и идеи по созданию портфеля ценных бумаг должны черпаться как из традиционного, так и из современного подхода. Традиционный подход при выборе ценных бумаг делает акцент на инструментарии технического и фундаментального анализа.

Он также придает большое значение отраслевой диверсификации портфеля. Современная портфельная теория особо подчеркивает отрицательную корреляцию доходности ценных бумаг, входящих в портфель. Можно предположить, что возможен выбор следующей политики при управлении портфелем ценных бумаг:

- Определить, какой риск инвестор согласен нести;

- Стремиться к диверсификации между различными типами ценных бумаг и отраслями экономики, уделять внимание тому, как доходность одной ценной бумаги связана с доходностью другой;

- Рассмотреть, как связаны отдельная ценная бумага и рынок в целом;

- Занимаясь диверсификацией портфеля, рассчитать и использовать величину коэффициента регрессии бета для принятия решений таким образом, чтобы риск портфеля инвестора всегда находился в пределах допустимого для инвестора значения;

- Изучить альтернативные возможности вложений, чтобы быть уверенным в том, что избранный инвестором портфель обеспечивает наилучшую доходность при заданном инвестором приемлемом для него уровне риска.

Рассматривая вопрос о принципах формирования портфеля частного инвестора на основе инвестиций в ПИФы, воспользуемся рекомендациями Джона С. Богла (John C. Bogle) - основателя и Председателя Совета директоров Vanguard Group, Inc - самого крупного семейства взаимных фондов в мире без сборов, насчитывающего более 10 млн. акционеров и активы в размере 400 млрд. долларов США. Он рекомендует восемь правил инвестирования, которые, на наш взгляд, заслуживают внимательного и подробного рассмотрения.

Рассмотрим эти правила и причины их вызвавшие.

1. Следует выбирать фонды с низкими издержками. Низкий коэффициент издержек - одна из главных причин, почему индексный фонд показывает высокие результаты. Издержки активно управляемого фонда, связанные с покупкой и продажей ценных бумаг, хотя и относятся к категории скрытых, тем не менее, столь же реальны, как и все остальные.

Уильям Ф. Шарп, нобелевский лауреат по экономике, заявил в одном из своих интервью: Первая вещь, на которую следует обратить внимание, это -коэффициент расходов.

2. Необходим осторожный подход к дополнительным расходам, связанным с рекомендациями финансовых консультантов. Десятки миллионов инвесторов нуждаются в консультациях, как им следует распределить свои активы и выбрать фонды

для вложения денег. Другим десяткам миллионов этого не нужно.

Для тех, кто входит в последнюю категорию, существуют фонды без сборов, т.е. фонды, не взимающие комиссионные при продаже своих ценных бумаг. Поэтому рассчитывающие на свои силы разумные и информированные инвесторы, покупающие акции без обращения к посредникам, продавцам или финансовым консультантам, имеют возможность реализовать простой вариант инвестиций самостоятельно.

Предполагая правильность выбора фонда, участие в фонде без сборов - самый необременительный в финансовом плане способ взаимодействия с взаимным фондом, так как здесь издержки поглощают наименьшую долю будущих доходов. Основное, что могут сделать для частного инвестора самые лучшие консультанты, это помочь разработать долгосрочную инвестиционную стратегию и обоснованный план ее реализации. Однако практически невозможно заранее определить менеджера, который сможет предсказать в какие активы и в какие фонды следует инвестировать имеющиеся у инвестора средства, чтобы получить самые лучшие результаты - этого не может сделать никто!

Джон С. Богл рекомендует избегать тех, кто утверждает о наличии у него способностей это предвидеть.

3. Не допустимо переоценивать предыдущие показатели фонда. Во всем мире нет ничего, что позволяет спрогнозировать будущие абсолютные доходы анализируемого фонда, основываясь на его прошлых результатах.

Спрогнозировать будущую доходность отдельного взаимного фонда относительно рынка просто невозможно. Единственным исключением является относительная доходность индексных фондов. По рассматриваемому вопросу можно сделать два очень вероятных, даже, может быть, неизбежно реализующихся прогноза:

¦ Фонды с необычайно высокими расходами, скорее всего, покажут результаты ниже соответствующих рыночных индексов;

¦ Фонды, имевшие в прошлом показатели относительной доходности,

существенно превосходившие доходность соответствующего рыночного индекса, со временем демонстрируют регресс в сторону средних рыночных результатов и даже опускаются ниже их.

Возвращение к среднему, т.е. действие закона гравитации, действующего на финансовом рынке и заставляющего фонды, показывающие высокие результаты, со временем идти вниз, а фонды с низкими результатами - идти вверх, выражается в численном виде, и его избежать почти невозможно. Специалисты отрасли взаимных фондов хорошо знают: почти все фонды с наивысшими показателями в конце концов перестают быть лидерами.

Реклама фондов на основе предыдущих показателей подталкивает инвестора действовать в неправильном направлении, поэтому следует игнорировать подобные предложения.

4. Необходимо использовать показатели прошлого, чтобы определить показатели стабильности и риска. Прежде всего, необходимо обратить внимание на стабильность результатов фонда. Важно сравнивать фонды с другими фондами, проводящими аналогичную политику приблизительно с такими же целями. Чтобы фонд в целом получил наивысший рейтинг, необходимо, по крайней мере, от шести до девяти лет, в течение которых доходность фонда превышала бы среднюю доходность других аналогичных фондов и не более одного или двух лет - была бы ниже средней доходности.

Джон С. Богл рекомендует отвергать фонды, доходность которых была ниже средней доходности аналогичных фондов в течение 4-5 лет. Даже если это компенсируется таким же сроком, когда этот фонд имел доходность выше среднего. Хороший фонд - это фонд, который 10 лет имел доходность выше средней, и только два года имел доходность ниже средней.

Плохой фонд шесть лет имел доходность выше средней и четыре года имел доходность ниже средней.

5. Об отношении к звездам. Здесь имеется в виду главным образом появление

менеджеров фондовых портфелей, считающихся в своей области звездами. В среднем менеджер портфеля работает в фонде всего пять лет, а, например, в одной из самых крупных, наиболее агрессивных и ранее самых горячих фондовых структур средняя продолжительность пребывания менеджера на своей должности не превышает двух с половиной лет. Здесь суперзвезды похожи на кометы: они ярко вспыхивают на короткое время, только для того, чтобы очень быстро сгореть, исчезнув в темных просторах финансовой вселенной.

Конечно, надо стараться отыскивать хороших менеджеров, но необходимо полагаться в первую очередь на собственный профессионализм, опыт и настойчивость, а не на их звездные способности.

6. Об отношении к размерам активов фондов. Фонды могут стать слишком большими для управления. Избегайте слишком крупных фондовых организаций:

- Тех, что не имеют опыта работы в виде закрытого фонда, то есть прекращающих выпуск своих акций для новых инвесторов;

- В том случае, если у вас создается впечатление, что менеджеры позволяют фондам расти, независимо от инвестиционных целей, практически бесконечно, не позволяя четко дифференцировать их инвестиционные результаты, относительно других фондов.

Все, что относится к категории слишком больших, вызывает дополнительные сложности. Это имеет отношение и к стилям фонда, и к философии менеджмента, и к стратегии портфеля. Оптимальный размер фонда зависит от многих факторов. Например, фонд широкого рыночного индекса должен обладать возможностью расти в размерах без ограничения.

Гигантским фондом, имеющим очень небольшой оборот портфеля и относительно стабильные денежные потоки, управлять легче, чем фондом с агрессивной инвестиционной политикой и динамично меняющимися потоками наличности, которые не только отражают краткосрочные показатели, но и в значительной степени определяются ими. Размер фонда - как сегодняшний, так и потенциально достижимый в будущем - это очень важный аспект.

Слишком крупный размер способен, порой с высокой вероятностью, уничтожить любые возможности достижения высоких инвестиционных результатов. История учит: для подавляющего большинства фондов лучшие года - это те, когда они оставались небольшими. Небольшое было прекрасным, но ничто так не склоняет к неудаче, как успех.

Как только эти фонды привлекли внимание широких слоев инвесторов, или, скорее всего, агрессивно разрекламировали сами себя для этой категории людей, которые обычно ничего не знают о потенциальных проблемах, скрытых в крупных размерах, их лучшие годы остались в прошлом.