Эффективность портфельных инвестиций

В современных условиях возникает необходимость постоянного обновления основных фондов, что заставляет предприятия производить ускоренное списание оборудования с целью образования накоплений для последующего вложения их в инновации. Вследствие этого амортизация приобретает собственные формы существования и движения и перестает быть выражением физического износа основного капитала: она в этом случае превращается в инструмент регулирования инвестиционной деятельности. Ускоренная амортизация осуществляется двумя способами. Первый заключается в искусственном сокращении нормативных сроков службы и соответствующем увеличении нормы амортизации.

Второй способ характеризует возможность отдельных предприятий в течение ряда лет производить амортизационные отчисления в повышенном размере с понижением их в последующие годы.

Кроме самофинансирования огромную роль играет такой мощный источник капитала, как рынок ценных бумаг, хотя в нашей стране он используется еще далеко не полностью. Кроме того, повышается роль заемных средств, особенно банковских кредитов.

Важную роль в определении источников инвестиций и их структуры играет деятельность государства. Посредством финансовой (налогово-амортизационной) и денежно-кредитной политики оно направляет инвестиционную активность в нужное русло либо стимулирует ее, либо препятствует ей.

4. Эффективность портфельных инвестиций

Портфельные (финансовые) инвестиции вложение средств в акции, облигации и другие ценные бумаги, выпущенные частными компаниями и государством.

Цели портфельных инвестиций

Стандартными целями инвестирования в ценные бумаги являются получение процента, сохранение капитала, обеспечение прироста капитала (на основе роста курсовой стоимости ценных бумаг). Если главным считается получение процента, то предпочтение может быть отдано портфелям, состоящим из низколиквидных и высокорискованных ценных бумаг новых компаний, способных, однако, если удачно сложатся дела, принести высокие проценты. И наоборот, если наиболее важным для инвестора является обеспечение сохранности и приращения капитала, то в портфель будут включены ценные бумаги, обладающие большой ликвидностью, выпущенные известными компаниями или государством, с небольшими рисками и заранее ожидаемыми средними или небольшими процентными выплатами.

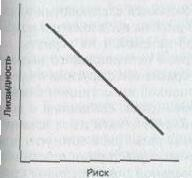

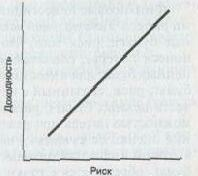

Для повышения эффективности финансовых вложений средств предприятия ценные бумаги анализируют с позиций их инвестиционного качества, т.е. оценивается, насколько конкретная ценная бумага ликвидна, низкорискованна при стабильной курсовой стоимости, способна приносить проценты, превышающие или находящиеся на уровне среднерыночного процента. Считается, что по мере снижения рисков, которые несет на себе данная бумага, растет ее ликвидность и падает доходность. Графически это можно изобразить следующим образом ( 17.3)1:

17.3. Зависимости ликвидности и доходности ценной бумаги от уровня риска

Существует шкала изменения инвестиционных качеств по видам ценных бумаг, построенная в соответствии со старшинством в удовлетворении претензий по ценным бумагам, степенью гарантированности и величиной процентных выплат по ним и помогающая инвестору провести инвестиционный анализ интересующей его бумаги ( 17.4):

Понижение ликвидности и гарантированности выплат; повышение рисков и доходности.

Облигации, Облигации Привилегированные Простые Опционы

Обеспеченные необеспеченные акции акции

залогом залогом

Понижение ликвидности и гарантированности выплат;

повышение рисков и доходности

17.4. Шкала изменения инвестиционных качеств по видам ценных бумаг

Таким образом, платой за возрастание риска, понижение гарантированности процентных выплат и конечных возмещений денежных ресурсов, вложенных в ценную бумагу, является повышение уровня процента при переходе от обеспеченных залогом к необеспеченным облигациям и далее к привилегированным и простым акциям.

Риски финансовых инвестиций,

Финансовые инвестиции сопровождаются следующими видами рисков: капитальный риск (общий риск на все вложения в ценные бумаги, риск того, что инвестор не сможет их вернуть, не понеся потерь), селективный риск (риск неправильного выбора ценных бумаг для инвестирования в сравнении с другими видами бумаг, риск, связанный с неверной оценкой инвестиционных качеств ценных бумаг), риск ликвидности (риск, связанный с возможностью потерь при реализации ценной бумаги из-за изменения оценки ее качества), инфляционный риск (риск того, что при высокой инфляции доходы, получаемые инвесторами от ценных бумаг, обесценятся с точки зрения реальной покупательной способности быстрее, чем вырастут), валютный риск (риск, связанный с вложениями в валютные ценные бумаги, обусловленный изменениями курса иностранной валюты) и ряд других видов.

Все риски инвестирования можно разделить на две группы:

риски общеэкономические, связанные с экономическим и политическим положением страны инвестора. Сюда входит вероятность правительственных жестких экономических мер, существенно ограничивающих или вовсе прекращающих право частной собственности, развитие неконтролируемых инфляционных процессов, возможность политических потрясений и другие форс-мажорные обстоятельства;

коммерческие риски, связанные с конкретным объектом инвестирования, в том числе возможность понижения курсовой стоимости; отсутствие прибыли и (или) дивидендов; в связи с несовершенным законодательством вероятность нечистоплотности и прямого мошенничества со стороны организаторов комиссии; банкротство фирмы или ликвидация объекта инвестирования и т.д. Для погашения таких рисков используется инвестиционный портфель.

Портфель ценных бумаг

Главной целью формирования инвестиционного портфеля является максимально возможное взаимопогашение рисков, связанных с той или иной формой вложения капитала, обеспечивая, таким образом, надежность вклада и получение наибольшего гарантированного дохода.

Для создания портфеля ценных бумаг достаточно инвестировать денежные средства в какой-либо один вид финансовых активов. Но на практике такой тип портфеля встречается довольно редко; гораздо более распространен диверсифицированный портфель, т.е. портфель, состоящий из нескольких видов ценных бумаг.

Такой тип портфеля стал преобладающим благодаря своему свойству приносить стабильный положительный результат.

Можно выделить 3 основных свойства диверсифицированного портфеля:

1. Под диверсификацией понимается инвестирование средств в несколько видов активов.

2. Диверсифицированный портфель представляет собой комбинацию разнообразных ценных бумаг, составленную и управляемую инвестором.

3. Применение диверсифицированного портфельного подхода к инвестициям позволяет максимально снизить вероятность неполучения дохода.

Диверсификация портфеля снижает риск в инвестиционном деле, но не исключает его полностью. Последний остается в виде так называемого недиверсифицированного риска, который исходит из общего состояния экономики.

Важным моментом получения прибыли из инвестированных средств является успешное управление портфелем. Управление портфелем подразумевает искусство распоряжаться набором различных видов ценных бумаг, чтобы они не только сохраняли свою стоимость, но и приносили постоянный доход, не зависящий от каких-либо рисков.

Все составные части процесса управления, портфелем тесно связаны между собой; изменение какой-либо одной из них неизменно приведет к изменению остальных.

Как правило, выделяют два основных способа управления портфелями активный и пассивный.

Активное управление характеризуется прогнозированием размера возможного дохода от инвестированных средств. Активная тактика предполагает, с одной стороны, пристальное отслеживание и приобретение высокоприбыльных ценных бумаг, а с другой максимально быстрое избавление от низкоэффективных активов. Такой тактике соответствует метод активного управления, получивший название свопинг, что обозначает постоянный обмен ценных бумаг через финансовый рынок.

Суть пассивного управления состоит в создании хорошо диверсифицированных портфелей с заранее определенным уровнем риска и продолжительном удерживании портфелей в неизменном состоянии. Пассивные портфели характеризуются низким оборотом, минимальным уровнем расходов и низким уровнем специфического риска.

Также немаловажную роль играет процесс управления обновлением портфеля. Среди факторов, анализ которых влияет на принятие решения о проведении обновления портфеля, можно выделить следующие:

цикл и конъюнктура рынков ценных бумаг и альтернативных вложений;

фундаментальные макроэкономические изменения (ожидаемый уровень роста капитала, инфляции, процентных ставок, курсов валют, промышленный рост или спад);

финансовое состояние конкретного эмитента;

требования инвесторов по изменению управления предприятием, выплате дивидендов, погашению кредитов и т.д.;

политические и психологические аспекты инвестирования. После определения структуры портфеля необходимо выбрать схему ее дальнейшего изменения. Для этого может быть выбрано несколько подходов.

Рассмотрим наиболее часто используемый.

Определяется удельный вес каждого типа ценных бумаг в портфеле и поддерживается постоянным в течение последующего времени.

- Положения классического портфельного инвестирования

- Глава 19. ВНЕШНЕЭКОНОМИЧЕСКАЯ ДЕЯТЕЛЬНОСТЬ ПРЕДПРИЯТИЯ

- Формирование экологических фондов

- Взимание платы по нормативам

- Платежи за землепользование