Оценка инвестиционных рисков

К решениям, принимаемым в условиях риска, относят такие, результаты которых не являются определенными, но вероятность каждого результата известна. Понятие риск используется здесь не в смысле опасности, а скорее относится к степени (уровню) неопределенности, с которой оперируют при поступлении данных и принятии решений.

Если в условиях определенности оптимальный выбор единственен (существует лишь одна альтернатива), то в условиях риска сумма вероятностей всех альтернатив должна равняться единице. Решение принимается в условиях неопределенности, если невозможно оценить вероятности потенциальных результатов и последствий принятия решений.

Нужно различать частичную неопределенность или, иначе, неопределенность I рода (известен лишь вид функции распределения) и неопределенность II рода (практически полная неопределенность). Неопределенность II рода особенно характерна для непредсказуемо или быстроменяющихся условий (условий средней и сильной нестабильности) внешней и/или внутренней среды финансовых рынков в кризисных ситуациях. Важно подчеркнуть, что основные приемы, способы и методы принятия решений в условиях рисков и неопределенности предполагают использование моделей, основанных на тех или иных идеальных допущениях и предположениях. Как только эта аксиоматическая база перестает соответствовать реальной действительности, можно ожидать чрезвычайно сильных и грубых ошибок и искажений результатов, при этом, как правило, оказывается невозможной реализация теоретических построений и подходов на практике.

Возникает модельный риск. Отсюда неизменно следует вывод о чрезвычайной важности понимания экономической уместности и границ применимости конкретных методов и моделей, а также необходимости критического анализа и проверки на адекватность гипотез и аксиом, допущений и предположений, которые заложены в основу того или иного подхода, той или иной методики, концепции или методологии.

Рыночные риски относятся к группе финансовых рисков, поэтому предлагается следующее определение финансового риска (точнее, группы финансовых рисков). Финансовый риск - возможность (выражаясь математическим языком, вероятностная мера, в том числе вероятность ожидаемых или непредвиденных результатов) финансовых потерь и банкротств в процессе финансовой деятельности или неполучения прироста финансового выигрыша от вложений в альтернативные источники доходов и неверных действий (в том числе бездействия) на рынке.

Поэтому в дальнейшем под финансовым риском мы будем понимать как риск финансовых потерь, так и риск упущенной финансовой выгоды.

Заметим, что определения и классификации рисков могут быть различными, например, в зависимости от источников их возникновения, характера и особенностей учета, методов оценки, возможностей регулирования и минимизации рисков и других оснований и обоснований. В принципе, сколько ситуаций, методик и авторских мнений - столько может существовать определений и классификаций рисков.

Но критерий по-прежнему один - адекватность реальной действительности и практике.

Так, согласно поправкам Базельского комитета по банковскому надзору, в качестве основы для классификации рисков рекомендуется выделять следующие важнейшие группы (типы) рисков: рыночные риски (Market Risks), кредитные риски (Credit Risks), риски ликвидности (Liquidity Risks), операционные риски (Operations Risks), а также юридические риски (Legal Risks).

Из всех типов рисков группа рыночных рисков наилучшим образом поддается формализованному вероятностно-статистическому описанию, а методы оценки рыночного риска получили широкое применение в мировой практике.

Наибольшее распространение получили следующие два определения.

Рыночный риск - риск изменения значений параметров рынка, таких, как процентные ставки, курсы валют, цены акций или товаров, корреляция между различными параметрами рынка и изменчивость (волатильность) этих параметров.

Рыночный риск - риск получения убытков от изменения рыночной цены активов или обязательств.

Объединяя и уточняя эти определения, получим следующее определение:

Рыночный риск - степень неопределенности будущих изменений рыночных параметров и факторов, корреляция между этими параметрами и факторами, их волатильность, а также возможность потерь или упущенной выгоды от этих изменений.

Поясним понятие рыночного риска на простом примере. Предположим, что сегодня мы купили акции ОАО Газпром или ЛУКойл по цене X, рассчитывая, что при подъеме рынка нам удастся продать их через определенный промежуток времени (день, неделя, месяц и т.п.) с выгодой по цене YX.

Однако из-за неопределенности рынка акций в будущем есть вероятность падения цен акций ниже уровня X через указанный временной период, то есть мы рискуем понести потери. Если же во время колебаний цен около уровня X как в положительную, так и отрицательную стороны, мы не сможем использовать возможности арбитража и спекуляций (в хорошем рыночном смысле), то возникнет риск упущенной выгоды.

Сегодня особое значение рыночный риск приобретает при работе на международных рынках капиталов, прежде всего со срочными финансовыми инструментами и деривативами (в том числе, фьючерсами и опционами).

Резюмируя все вышесказанное, укажем основные моменты данной главы. Инвестиционный риск это опасность потери инвестиций, неполучения от них полной отдачи, обесценения вложений.

Инвестиционные риски можно подразделить на системные несистемные. Для минимизации несистемных рисков менеджер портфеля может применить такой метод, как диверсификация портфеля.

Основную угрозу инвестиционному портфелю несут систематические риски, так как они практически не поддаются управлению со стороны менеджеров портфеля. Поэтому в нашей работе основной упор будет сделан на анализ и оценку несистемных рисков.

Оценка инвестиционных рисков

Классические модели оценки риска

Рассмотрим один из методов определения риска портфеля на примере. Пусть в состав портфеля входят государственные ценные бумаги, а именно облигации федерального займа. ОФЗ 27018 с погашением в сентябре 2005 года составляет в структуре портфеля 25% (Х1=0,25), ОФЗ 45001 с погашением в ноябре 2006 года 45% (Х2=0,45), ОФЗ 46001 с погашением в сентябре 2008 года 30% (Х3=0,3) .

Ковариация - это статистическая мера взаимодействия двух случайных переменных. То есть это мера того, насколько две случайные переменные, такие, например, как доходности двух ценных бумаг / и/, зависят друг от друга. Положительное значение ковариации показывает, что доходности этих ценных бумаг имеют тенденцию изменяться в одну сторону, например лучшая, чем ожидаемая, доходность одной из ценных бумаг должна, вероятно, повлечь за собой лучшую, чем ожидаемая, доходность другой ценной бумаги. Отрицательная ковариация показывает, что доходности имеют тенденцию компенсировать друг друга, например лучшая, чем ожидаемая, доходность одной ценной бумаги сопровождается, как правило, худшей, чем ожидаемая, доходностью другой ценной бумаги.

Относительно небольшое или нулевое значение ковариации показывает, что связь между доходностью этих ценных бумаг слаба либо отсутствует вообще.

Очень близкой к ковариации является статистическая мера, известная как корреляция. На самом деле, ковариация двух случайных переменных равна корреляции между ними, умноженной на произведение их стандартных отклонений:

где pij (греческая буква р) обозначает коэффициент корреляции между доходностью на ценную бумагу i и доходностью на ценную бумагу j. Коэффициент корреляции нормирует ковариацию для облегчения сравнения с другими парами случайных переменных.

Пусть ОФЗ 27018 является ценной бумагой под номером один, ОФЗ 45001 под номером два и ОФЗ 46001 под номером три.

Коэффициент корреляции между первой и второй ценной бумагой составил р12 = 0,994, р13 = 0,990, р23 = 0,999.

Коэффициент корреляции всегда лежит в интервале между -1 и +1. Если он равен 1, то это означает полную отрицательную корреляцию, если +1 полную положительную корреляцию.

В большинстве случаев он находится между этими двумя экстремальными значениями. Все три бумаги имеют достаточно высокий коэффициент корреляции, близкий единице.

Данный факт дает основания предположить, что все три бумаги практически одинаково реагируют на изменение рыночной ситуации.

Чтобы найти ковариации ценных бумаг, нужно рассчитать их стандартные отклонения. При расчетах используется база данных с января по май 2003 года.

Проведя расчеты получили следующие результаты: 1 = 3,72, 2 = 4,34, 3 = 6,27. Отсюда можно сделать вывод, что дюрация облигации прямо пропорциональна стандартному отклонению, т.е. облигация, обладающая большей дюрацией, имеет больший риск.

Зная стандартные отклонения и коэффициенты корреляции ценных бумаг i и j, можем найти их ковариацию. Так расчеты показали, что 12 = 15,88, 13 = 22,83, 23 = 25,35. Найдем дисперсию для каждой ценной бумаги, которая понадобится для составления ковариационоой матрицы.

Дисперсия для первой ценной бумаги равна 11 = 1 * 1 * 1 = 1= 13,69. Аналогично, 22 = 17,58, 33 = 35,88.

В результате получаем на выходе следующую ковариационную матрицу.

Таблица 2.1.1.

Ковариационная матрица

| Наименование ценной бумаги | 27018 | 45001 | 46001 |

| 27018 | 13,69 | 15,88 | 22,83 |

| 45001 | 15,88 | 17,58 | 25,35 |

| 46001 | 22,83 | 25,35 | 35,88 |

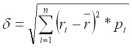

В портфельной теории под риском понимается возможность отклонения, как положительного, так и отрицательного, фактической доходности актива от его ожидаемой доходности. Иными словами, риск здесь рассматривается как неопределенность результата инвестирования, а не только как возможность понести убытки или недополучить прибыль. Численно риск оценивается по величине среднего квадратического (стандартного) отклонения доходности актива:

где - ожидаемая доходность инвестиционного актива; ri - доходности инвестиционного актива при различных вариантах; pi - вероятности соответствующих вариантов; n - количество вариантов.

Ожидаемая доходность инвестиционного актива находится по следующей формуле:

где ri - доходности инвестиционного актива при различных вариантах; pi - вероятности соответствующих вариантов; n - количество вариантов.

Также измерителем риска является фактора бета. Коэффициент бета бумаги показывает ее чувствительность к колебаниям рынка в будущем. Для оценки беты должны быть учтены всевозможные источники подобных колебаний.

Затем необходимо оценить, как отреагирует цена бумаги на каждое из этих изменений, а также вероятность такого изменения.

Бету бумаги можно интерпретировать как наклон графика рыночной модели. Если этот коэффициент был постоянным от периода к периоду, то историческую бету (historical beta) бумаги можно оценить путем сопоставления прошлых данных о соотношении доходности рассматриваемой бумаги и доходности рынка. Статистическая процедура для получения таких апостериорных (прошлых) значений коэффициента бета называется простой линейной регрессией (simple linear regression), или методом наименьших квадратов.

Как становится ясно, истинное значение коэффициента бета ценной бумаги невозможно установить, можно лишь оценить это значение.

Модели, рассматриваемые в финансовом анализе, связывают случайную величину r с величинами, которые объективно характеризуют финансовый рынок в целом. Такие величины называются факторами.

В зависимости от постановки задачи факторы могут считаться как случайными, так и детерминированными, т.е. точно известными величинами.

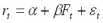

В самом простом случае выделяется один фактор. Тогда статистическая модель имеет вид:

Здесь и - постоянные (неизвестные параметры), - случайная величина, удовлетворяющая условию:

Одна из самых распространенных моделей использует в качестве фактора F доходность рыночного индекса.

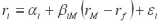

Рыночная модель (market mode) это один из путей отражения взаимосвязи доходности акции за определенный период с доходностью за тот же период акции на рыночный индекс:

ri = iI + iI rI + iI, ( 2.6)

где ri - доходность ценной бумаги i за данный период; rI - доходность на рыночный индекс I за этот же период; iI - коэффициент смещения; iI - коэффициент наклона; iI - случайная погрешность.

Как видно из выражения, при условии положительности коэффициента наклона, чем выше доходность на рыночный индекс, тем выше доходность ценной бумаги. "Бета" коэффициент исчисляется следующим образом:

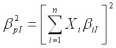

где iI, обозначает ковариацию между доходностью акции i и доходностью на рыночный индекс, а I2 обозначает дисперсию (квадрат стандартного отклонения) доходности на индекс.

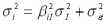

Исходя из рыночной модели, общий риск ценной бумаги i, измеряемый ее дисперсией и обозначенный как 2i , состоит из двух частей: (1) рыночный (или систематический) риск (market risk); (2) собственный (или несистематический) риск (unique risk). Таким образом, 2i равняется следующему выражению:

где 2i обозначает дисперсию доходности на рыночный индекс, 2iI2i - рыночный риск ценной бумаги i, а 2 i собственный риск ценной бумаги i, мерой которого является дисперсия случайной погрешности iI.

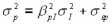

В рыночной модели общий риск портфеля, измеряемый дисперсией его доходности выражается следующим образом:

где

В общем случае можно заметить, что чем более диверсифицирован портфель (т.е. чем большее количество ценных бумаг в него входит), тем меньше каждая доля Хi. При этом значение

Таким образом, можно утверждать, что диверсификация приводит к усреднению рыночного риска.

Совершенно другая ситуация возникает при рассмотрении собственного риска портфеля. Если предположить, что во все ценные бумаги инвестировано одинаковое количество средств, то доля Х составит 1/N. Если портфель становится более диверсифицированным, то количество бумаг в нем (равное N) становится больше. Это также означает, что величина 1/N уменьшается, что приводит к уменьшению собственного риска портфеля.

Можно сделать следующее заключение: диверсификация существенно уменьшает риск.

Другим фактором, часто используемым в линейных регрессионных моделях, является доходность некоторого выделенного портфеля ценных бумаг, который называется касательным. Каждому портфелю соответствует случайная величина rp доходность.

Оптимальной для любого инвестора стратегией в этой модели оказывается инвестирование части средств в касательный портфель, а части в безрисковые облигации. Либо наоборот: получение займа для дополнительного инвестирования в касательный портфель.

Чем меньше будет доля средств, вложенных в рисковые активы по отношению к безрисковым, тем меньше будет величина риска.

Очевидно, что доходности ценных бумаг, обращающихся на рынке, можно рассматривать в зависимости от времени. При этом будут зависеть от времени числовые характеристики случайной величины rp. Так же, вообще говоря, будут зависеть от времени и значения параметров и .

Модель финансового рынка называется равновесной, если числовые характеристики входящих в нее случайных величин постоянны во времени. Экономический смысл подобного предположения очевиден: рынок считается устоявшимся, сбалансированным.

В этом случае можно получить некоторые конкретные результаты, существенно упрощающие ситуацию.

Будем рассматривать модель зависимости доходности ценной бумаги от доходности касательного портфеля (предполагается, что безрисковая ставка получения и предоставления займов для всех участников рынка одна и та же и равна rf). Если модель равновесная, т.е. рынок сбалансированный, то касательный портфель удовлетворяет следующему свойству: доля каждой ценной бумаги в нем соответствует ее относительной рыночной стоимости.

Такой портфель называется рыночным и определяется однозначно. Таким образом, рассматривая равновесные модели, мы будем отождествлять понятия касательного и рыночного портфеля, доходность которого обозначим rM.

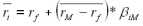

Итак, регрессионная модель для i-й ценной бумаги имеет вид:

Оказывается, в равновесном случае имеет место следующая теорема: для всех ценных бумаг, обращающихся на рынке, коэффициент , один и тот же и равен безрисковой ставке.

Имеем

Единственным параметром, характеризующим ценную бумагу, является ее чувствительность бета к рыночному портфелю.

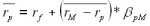

Следующим методом является модель оценки финансовых активов (CAPM).

Уравнение

Практическое значение модели оценки финансовых активов заключается в том, что она может служить для выявления неверно оцененных бумаг в неравновесной ситуации, т.е. в ситуации несбалансированного рынка. Так, если доходность ной бумаги выше той, которая задается уравнением, то бумага является переоцененной, в противоположном случае недооцененной.

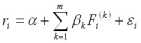

Однофакторные модели во многих случаях являются вполне адекватными, однако чаще всего они оказываются слишком упрощенными и тогда приходится рассматривать зависимость доходности ценной бумаги от нескольких (т) факторов, т.е. линейные регрессионные модели вида:

Здесь и к параметры, - факторы, определяющие состояние рынка (i номер наблюдения).

Такими факторами могут быть, например, уровень инфляции, темпы прироста валового внутреннего продукта и др. Если данная ценная бумага относится к некоторому сектору экономики, то безусловно следует рассматривать факторы, специфические для данного сектора.

Следует стремиться к возможно меньшему количеству объясняющих переменных (факторов), поскольку кроме усложнения модели лишние факторы приводят к увеличению ошибок оценок.

В данной работе для простоты и в связи с устоявшимися стереотипами упростим определение (сузим понятие) рыночного риска, определив рыночный риск субъекта финансового рынка только как риск его потерь в условиях неопределенных (случайных) изменений рыночных факторов, оказывающих влияние на активы субъекта и/или портфель его активов и финансовых инструментов. Тогда измерить рыночный риск - значит определить величину и вероятность суммарных возможных потерь за заданный период времени (период поддержания позиций).

В настоящее время в мире и России задача корректной количественной оценки рыночного риска приобретает чрезвычайно большое значение. Далее мы кратко рассмотрим современные способы решения этой проблемы.

Казалось бы, современная теория финансов дает ответ на вопрос, как измерить рыночный риск. Согласно этой теории, мера риска должна учитывать величину отклонения фактического результата от ожидаемого и вероятность реализации такого исхода. В классическом подходе Гарри Марковица к решению проблемы выбора структуры инвестиционного портфеля принимается, что доходность любого рискованного финансового инструмента или портфеля в целом является случайной переменной, распределение вероятностей изменений доходности - нормальным, а мерой степени неопределенности доходности портфеля - стандартное отклонение от ожидаемого (среднего) значения. Инвестор основывает свое решение по выбору портфеля исключительно на ожидаемой доходности и стандартном отклонении.

То есть для каждого портфеля инвестор должен оценить ожидаемую доходность за период владения и стандартное отклонение, а затем выбрать лучший вариант, основываясь на этих двух параметрах.

Однако в практике риск-менеджмента применение стандартного отклонения в качестве оценки риска имеет серьезные недостатки, из которых выделим два наиболее важных:

во-первых, стандартное отклонение не дает корректной оценки риска, если распределение изменений рыночной стоимости (в дальнейшем - стоимости) портфеля инвестиций перестает быть нормальным (гауссовским) и симметричным;

во-вторых, лица, принимающие решения по управлению портфелем, как правило, предпочитают получать информацию о риске в виде величины реальных денежных потерь, а не в форме стандартного отклонения.

Стандартное отклонение учитывает как благоприятные изменения стоимости портфеля, так и неблагоприятные. Если распределение изменений стоимости портфеля имеет симметричный вид, то стандартное отклонение определяет корректное значение риска.

Асимметричность распределения изменений стоимости многих финансовых портфелей современных инвесторов объясняется включением в их состав опционов и подобных опционам инструментов, изменением стоимости которых относительно рыночных цен активов и обязательств является нелинейным.

Swap - своп, обмен: 1) своп на валютном рынке: покупка или продажа валюты на условиях спот (Spot) с одновременным заключением обратной форвардной сделки для покрытия валютных рисков; 2) в общем случае, своп - операция по обмену обязательствами или активами для улучшения их структуры, снижения рисков и издержек, получения прибыли.

Swaption - свопцион: комбинация опциона и свопа в форме опциона на заключение операции своп на определенных условиях (например, взамен уплаты опционной премии).

Сар - кэп (шапка) - фиксированный максимум процентной ставки в облигационном займе; это условие может отделяться от конкретной облигации и обращаться как самостоятельная ценная бумага.

Collar - ошейник, воротник: фиксированные максимум и минимум процентной ставки в облигационном займе; может быть отделен от облигации и обращаться как самостоятельная ценная бумага.

Collar Swap - обмен обязательств по фиксированной ставке на обязательства по плавающей ставке, причем последняя имеет максимум и минимум.

Floor Agreement - соглашение пол -серия опционов пут (Put) относительно ставки ЛИБОР (LIBOR = London Interbank Offered Rate), другой процентной ставки или серия опционов колл (Call) на базе фьючерсного контракта, защищающие покупателя от снижения процентных ставок (продавец возмещает разницу между текущей и более высокой фиксированной ценами).

Warrants (WTs) - варранты, т.е. условие облигационного займа в форме ценных бумаг, дающих право на покупку дополнительных облигаций или акций заемщика по фиксированной цене; могут. самостоятельно обращаться на рынке.

Начиная с 1970 годов на международных и национальных финансовых рынках многократно увеличились объемы операций, в связи с этим существенно усложнились структуры этих рынков и расширился перечень финансовых инструментов, предлагаемых участникам рынков. Многообразие финансовых инструментов явилось результатом адаптации рынков к разнообразным потребностям субъектов финансовых сделок, к минимизации трансакционных издержек, международных, транс- и внутринациональных рисков.