Баркалов С. А. - Оптимизационные модели распределения инвестиций на предприятии

ИНСТИТУТ ПРОБЛЕМ УПРАВЛЕНИЯ им. В. А. ТРАПЕЗНИКОВА

ВВЕДЕНИЕ

Развитие предприятия в основной и единственной для него отрасли происходит до тех пор, пока существует возможность увеличения прибыли. Как только данный потенциал исчерпывается, компания встает перед дилеммой: усиливать конкурентный напор или переходить к диверсификации. Подобный вопрос может возникнуть перед быстро развивающимся предприятием, которое функционирует в медленно развивающейся отрасли.

В подобной ситуации рациональным будет решение об изъятии средств из освоенного бизнеса для финансирования диверсификационных мероприятий.

Принятие решения о диверсификации одновременно требует определение ее типа, масштаба и финансовых ресурсов, необходимых для ее осуществления. Компания начинает разрабатывать сценарий дальнейших мероприятий: внедряться в близкий или совершенно отдаленный вид бизнеса, использовать для этого ограниченный объем денежных средств или инвестировать большие ресурсы, проникать в единичный или несколько крупных видов бизнеса.

Существенное значение для принятия окончательного решения имеет предварительная экспертиза намечаемых мероприятий. Производится оценка доходности в тех отраслях, в которые предполагается диверсификация.

Особое внимание уделяется долгосрочности получения прибыли.

Работа выполнена при поддержке Российского фонда фундаментальных исследований, шифр гранта Г00-3.3-306 4

Проблема точной проверки того, повысит ли диверсификация стоимость компании, состоит в необходимости вынесения оценки до наступления реальных событий. Корпоративные стратегии предлагают оценивать, способно ли данное действие повысить стоимость бизнеса с помощью трех тестов:

1. Тест на привлекательность: привлекательность отрасли заключается в ее способности устойчиво давать высокие доходы на инвестиции.

2. Тест на стоимость входа: стоимость входа в целевую отрасль не должна быть настолько высокой, чтобы погасить потенциал хорошей прибыльности.

3. Тест на улучшение: новый бизнес должен предоставить дополнительное конкурентное преимущество прежнему бизнесу компании.

В ходе диверсификации предусматриваются два пути: внедрение в технологически близкий бизнес и вступление в кардинально отличный бизнес. Диверсификация родственного плана возможна при технологической совместимости функционирующего и нового бизнеса.

Важным финансовым моментом родственной диверсификации выступает значительная экономия затрат на производство продукции. Родственная диверсификация может осуществляться на основе следующих общих моментов: аналогичные сектора рынка по потребителям, соответствие производственных циклов, координации менеджмента.

В теории корпоративных финансов понятие диверсификации применяется к различным объектам. В этой связи классифицируют процессы диверсификации по двум направлениям: диверсификация инвестиционного портфеля и диверсификация производства (сфер бизнеса).

Диверсификация производства подразделяется на диверсификацию видов деятельности и диверсификацию продукции.

В рамках диверсификации видов деятельности наиболее близкой к диверсификации портфеля является стратегия чистой (конгломератной) диверсификации, при которой между отдельными сферами бизнеса не существует никаких общих связей и элементов совпадения их в области производственно-коммерческой деятельности, а происходит только передача денежных средств. В этом случае возможно максимальное снижение финансового риска, являющимся обобщающим показателем самых различных форм риска: технологического риска, обусловленного недостаточной проработкой отдельных инженерных решений; экологического риска, вызванного непредсказуемыми для окружающей среды последствиями использования нового продукта; коммерческих рисков, связанных с отсутствием на момент начала реализации проекта гарантированной рыночной ниши для сбыта новой продукции; рисков, связанных с необходимостью преодоления входных отраслевых барьеров.

Стратегия неродственной диверсификации базируется на финансовых критериях. Такая диверсификация позволяет исключить малоприбыльную деятельность за счет более активного использования активов.

По аналогии с классификацией диверсификационных стратегий фондового рынка можно выделить разновидности портфелей сфер деятельности.

Портфель консервативного роста наименее рискован. На фондовом рынке состоит из акций крупных, хорошо известных компаний, характеризующихся невысокими, но устойчивыми темпами роста курсовой стоимости.

Инвестиции портфеля консервативного роста нацелены на сохранение капитала. Выбираются отрасли, на которых предприятие станет безусловным лидером, будет иметь ярко выраженные конкурентные преимущества (собственные ресурсы, проработанная технология, разработанная программа сбыта).

Портфель среднего роста сочетает в себе инвестиционные свойства портфелей агрессивного и консервативного роста. В такой тип портфеля наряду с надежными, всегда прибыльными сферами деятельности включают рискованные направления.

Надежность обеспечивается консервативным направлением производственной деятельности, а доходность - прорывными направлениями.

Также выделяют портфель дохода, ориентированный на получение высокого текущего дохода, особенностью которого является цель его создания - получение определенного уровня дохода, величина которого соответствовала бы минимальной степени риска, приемлемого инвестором. Портфель регулярного дохода - приносит средний доход при минимальном уровне риска.

ПРЕДВАРИТЕЛЬНЫЕ ЗАДАЧИ

С математической точки зрения моделирование процессов диверсификации основывается на использовании алгоритмов распределения ресурсов. Это обуславливает интерес к существующим распределительным моделям.

В результате исследования существующих методов распределения ресурсов, которые могли бы служить основой при выработке стратегий диверсификации предприятий, были выделены следующие классы задач.

Разовое многоэтапное распределение, для которого характерно отсутствие физически очевидных этапов распределения, связанных с необходимостью каким-либо образом резервировать определенную часть ресурсов на выполнение последующих заказов. В нашем случае использование подобных методов решения задач распределения в чистом виде неприемлемо, поскольку в своей деятельности ни одно предприятие не может ориентироваться только на конец определенного периода, управляющие всегда имеют планы стратегического развития.

Распределение однородных и неоднородных ресурсов. Переход от однородных к неоднородным ресурсам существенно усложняет задачи распределения.

В наши планы входило рассмотрение только однородных инвестиционных ресурсов.

Однако при включении в модель заемных средств, имеющих различные характеристики, возможно применение методов этой группы.

Распределение с одновременным выбором способов действий. Во многих случаях наряду с распределением ресурсов по объектам вложения приходится также выбирать лучший среди различных способов действий, в нашем случае способа функционирования отдельного направления, подразделения, проектной группы.

Распределение по независимым и зависимым объектам. Спецификой распределения по зависимым объектам является повышение размерности задачи.

В уже рассмотренных нами задачах мы учитывали только вторичную взаимосвязь объектов: степень корреляции их доходов.

Прямые и обратные задачи распределения. Под прямыми понимаются задачи, в которых необходимо добиться наилучшего в смысле выбранного критерия эффекта от использования выделенных ресурсов, в обратных же задачах известен уровень эффективности, который должен быть достигнут в результате использования ресурсов. К этому же классу можно отнести классические задачи Марковица: поиск максимума доходности при определенном уровне риска и определение минимального риска при заданной доходности.

Нами же эти две задачи были объединены в единую двухкритериальную модель, дающую возможность выбирать приемлемое для субъекта производственной деятельности соотношение риск-доходность.

Описание основных групп задач распределения дает представление о сложности поставленной задачи и росте ее размерности с повышением степени отражения действительности.

ИСПОЛЬЗОВАНИЕ МЕДИАННЫХ РАСПРЕДЕЛЕНИЙ ПРИ ФОРМИРОВАНИИ СТРАТЕГИИ ИНВЕСТИРОВАНИЯ ПРЕДПРИЯТИЯ

В основе предлагаемого механизма, как и в основе деятельности почти всех управленческих органов, лежит процедура коллективного выбора. Каждый участник экспертной группы имеет свою собственную точку зрения на то, какой политики должно придерживаться предприятие для достижения наилучших финансовых результатов, и эти точки зрения, вообще говоря, не совпадают.

Коллективное же решение учитывает в некоторой форме сведения о политике предприятия, которую выбрали бы в этой ситуации отдельные участники. В результате применения процедуры может быть получена программа, не совпадающая ни с одним из вариантов, предложенным экспертами, или же может быть выделена часть вариантов, совпадающая с частями, указанными отдельными участниками.

Постановка задачи распределения средств заключается в следующем. Приглашаются эксперты, каждый из которых предлагает программу распределения, в которой он отражает свое мнение о приоритете направлений относительно друг друга, учитывая наиболее важные, по его мнению, критерии. Так один эксперт может считать, что инвестиции должны принести максимально возможную прибыль; другой - вложения могут дать более низкий, но гарантированный процент доходности, т.е. главным для этого эксперта является снижение риска, вероятности разорения. Положим для человека, отвечающего за распределение средств, мнения всех экспертов имеют одинаковую важность; в своем окончательном решении он хочет как можно лучше отразить их все.

Его распределение из всех возможных будет являться наиболее "похожим" на распределения экспертов.

Возможен случай, когда эксперт предлагает не единственный вариант, а выделяет целое множество устраивающих его программ инвестирования. Положим имеется m экспертов и n вариантов деятельности.

Каждый эксперт формулирует свои условия, при которых, по его мнению, предприятие будет работать наиболее эффективно (например, ограничения на расход ресурсов и оборудования, на людские ресурсы и ограничения на фонд заработной платы); или же каждый из них имеет свою цель (например, увеличить суммарную прибыль предприятия или уменьшить рискованность вложений, увеличить среднюю заработную плату, уменьшить период окупаемости и энергоемкость производства), и при выполнении сформулированных ограничений предприятие будет добиваться лучших показателей в определенной области.

Каждый эксперт выделяет в пространстве Rn переменных X=(xj, x2, xn) (где Хі - доля средств, вкладываемых в i-ое

направление) множество Qj (j = 1,m) удовлетворяющих его вариантов распределения средств. Наиболее простым случаем является задание каждым экспертом множества, удовлетворяющих его векторов, с помощью линейных ограничений. Ограничения могут иметь, например, различный экономический смысл:

Хі - сумма средств, которую планируется вложить в i-ое направление;

n

Xx =T ,xi - - общие вложения не должны превышать

i=1

имеющейся суммы, предназначенной к инвестированию;

П

X hu ¦ xt Hl,l = 1,p -ограничение на расход ресурсов 1-го

i=1

вида, где hli -расход l-го ресурса на выполнение единицы работ i-го направления (в стоимостном выражении);

если Dq -полезный фонд времени работы q-го вида оборудования (например, измеряемое в сменах), а dqi -норма затрат q-го оборудования для выполнения единицы работ i-го вида, то

n

X dqi ¦ xt (-)D означает ограничение на время работы

i=1

(требование на загрузку оборудования на срок не меньший Dq);

n

X tsi ¦ xt (-)TS , где („-трудоемкость s-го вида профессиональных

i=1

рабочих для выполнения единицы работ i-го вида, Ts -трудоемкость в среднегодовом (месячном) исчислении s- ой профессиональной группы.

Тогда если множества Qj не пересекаются, то, по аналогии с определением медианы Кемени, результирующим, наиболее точно отражающим мнение каждого эксперта будем считать вариант X*, сумма расстояний от которого до каждого из множеств Qj будет наименьшей.

Расстояние от точки X до множества Q определяется по формуле

d(X,W) = min P(X,Y) , (1.2.1)

YeQ

где p(X,Y) - расстояние между точками X и Y , определяемое по формуле

p(X,Y) = Х| х,- - ^|. (1.2.2)

i=1

Если же множества Qj пересекаются, то лучшее

распределение будем искать с помощью функции общей прибыли

j=і

предприятия на множестве Q, определяемом как W = n W

Решение проблемы может быть получено с помощью следующего алгоритма:

Проверяем непустоту каждого из множеств Qj , j = 1,n . Если среди Qj обнаружено хотя бы одно пустое множество, об этом делается сообщение.

Если множество Q = П Qj Ф 0 ,то решается задача

F(X) ® max, (1.2.3)

X е n W(1.2.4)

j=i 3

Функция F(X) определяет полезность от распределения средств X, например, суммарную прибыль.

Если Q = 0, то определяем вариант распределения X*, суммарное расстояние от которого до каждого из множеств Qj минимально, для чего решается задача

^d(X, Wj) ® min , (1.2.5)

j=1 X~0

Учитывая определение расстояния между точкой и множеством (1.2.1) и между двумя точками (1.2.2), ее можно переписать в виде:

| m n | ||||||||

|

Для каждой координаты Yij вектора Yj и для координат вектора X определяется верхняя и нижняя границы ai j и bt j , такие что

at; YlJbl] . (1.2.9)

Задается N - количество перебираемых точек. С помощью метода Соболя строится последовательность точек, равномерно распределенных в параллелепипеде (1.2.9).

Из точек, построенных в пункте 2, отбираем те, которые принадлежат допустимой области G, определяемой ограничениями (1.2.7)-(1.2.8).

Отобранные в (3) точки подставляем в целевую функцию (1.2.6). Получаем значения F(Z1), F(Z2), F(ZN’), где Z=(X1,..., Xn, Yu,..., Yin,..., Ymi,..., Ymn,). Среди F(Z) находим наименьшее F(Zi0) и полагаем F(Zi0)~min F(Z).

Вторая предлагаемая схема формирования результирующего распределения отражает ситуацию, при которой каждый эксперт придерживается четко определенного мнения о необходимом уровне поддержки каждого направления.

Управляющему необходимо распределить ресурсы между некоторым конечным числом направлений, при чем в каждое из них должна быть вложена хоть какая-то сумма средств. Пронумеруем все программы деятельности, пусть і - порядковый номер направления (і = 1,п ). Затем формируется множество критериев, по которым будет оцениваться эффективность каждого направления деятельности. Далее будем считать, что мнение каждого эксперта соответствует ранжированию по одному из критериев. Производится сбор исходных данных по каждой из рассматриваемых программ инвестирования. Положим, всего имеется m оцениваемых параметров. Каждый j-ый эксперт дает свой вектор предпочтений Pj=( PJb PJ2, PJn), j = 1,m, где Pj-порядковый номер проекта, занимающего в ранжировании по j-му критерию і-ое место. В каждом ранжировании первое место занимает наиболее привлекательное, с точки зрения рассматриваемого критерия, для предприятия направление деятельности и далее по убыванию. Затем каждому вектору Pj поставим в соответствие вектор п- = (ж-ъ п]2, ...,п]Пі), сформированный по правилу: координата п-і - число направлений, которые согласно j-му частному критерию являются более предпочтительными, чем направление имеющее порядковый номер і.

Пример. Имеется 4 программы инвестирования со следующими параметрами:

|

||||||||||||||||||||||

| пі = (3, 1, 2, 0) , п2 =(1, 0, 2, 3), п3 =(3, 2, 0, 1). |

p = min Z d( p,p 1)’

p 1=1

где d(p, p1) - расстояние между двумя ранжированиями,

n

определяемое по формуле d(p, p1) = Z pi - pJA.

i=1

Для отыскания медианы Кемени, во-первых, строим матрицу потерь R={rkl}: рассматриваются векторы, в которых направление с номером i (i С {1, 2, n}) расположено последовательно от 1-го до n-го места: п = (п1, п2,..., пк, ..., пп) - ранжирование, в котором k-ый проект стоит на i-ом месте (т.е. пк= 1-1 ), тогда

m

rkl = Z |p k - p k\.

u=1

Для данных из примера: r11 =7; г 12 =4; r13 =3; r14=2; r21=3; r22=2; r23=3; г24=6; г31=4; г32=3; г33 =2; г34=5; г 41=4; г42=3; г43=4; г44=5.

Во-вторых, решаем задачу о назначениях, к которой сводится отыскание медианы Кемени:

ZZrki - xki ® min’ (1.2.10)

к=1 l=1

Z xkl = 1, к = Zn , (1.2.11)

k=1

| n | ||||

|

n

Затем считаем сумму элементов каждой строки а'к =1 akl и

l=1

n

величину а' = ^ а 'к.

k=1

Далее находим доли, соответствующие каждому направлению деятельности:

Ck = а1/ а' k = Г-

В рассмотренном примере Хі =0.0625; х2 =0.4375; Хз=0.1875; Х^=0.3125.

Предложенные схемы относятся к так называемым разомкнутым способам организации голосования, которые характеризуются однонаправленным потоком информации.

МОДЕЛИРОВАНИЕ НЕОПРЕДЕЛЕННОСТИ И РИСКА ПРИ ФОРМИРОВАНИИ ИНВЕСТИЦИОННОЙ СТРАТЕГИИ

При анализе деятельности диверсифицированной компании большое внимание уделяется сопоставлению уровней рентабельности, эффективности различных видов производимой продукции. Результаты такого сравнения дают основу для принятия решений об избавлении от убыточных или низкорентабельных сфер деятельности и расширении высокодоходных направлений.

Подобная реорганизация требует определения инвестиционных приоритетов, изменения структуры производственных мощностей с целью перелива ресурсов предприятия в наиболее перспективные сферы.

Принимая решение о выборе структуры распределения собственных средств предприятия и заемных инвестиционных ресурсов, руководитель должен считаться с тем, что неопределенность, всегда существующая как в характеристиках производства, так и во внешней ситуации, вносит в деятельность элемент риска.

Поэтому ниже предлагаются варианты моделей распределения средств, одни из которых учитывают фактор неопределенности, давая в качестве результата последовательность решений, соответствующих различным условиям реализации действий, а другие непосредственно включают оценку риска.

При построении моделей в условиях неполной информации будем рассматривать два основных подхода: первый - принцип наилучшего ожидаемого результата, и второй - принцип наилучшего абсолютно гарантированного результата. В первом случае предполагается задание вероятностной меры на допустимой области параметров.

Во втором случае указываются лишь диапазоны, области возможного разброса параметров, характеризующих отдельные черты внешней среды предприятия или производственной сферы. Именно этот вариант постановки задачи позволяет требовать установления варианта производственной деятельности, выполнение которого абсолютно гарантировано при любых сочетаниях неопределенных параметров из возможной области, и приводит к математическим формулировкам максминного типа.

Первый подход. Производственный процесс рассматривается в общем виде, т.е. анализируется только количественная связь вход - выход.

Будем считать функцию затраты - выпуск случайной, поскольку зависимость между физическим объемом произведенной продукции (или ее стоимостной оценкой) и количеством использованных при этом ресурсов (объемом капитальных вложений, стоимостью основных и оборотных фондов), во-первых, подвержена воздействию случайных факторов (неопределенность в характеристиках технологического комплекса, уровнях поставок внешних ингредиентов, уровне спроса на конечную продукцию), а, во-вторых, сам процесс построения производственной функции на основе реальной статистической информации о функционировании предприятия в предыдущие периоды не является абсолютно формализованной процедурой, а в большой степени определяется возможностями, навыками и информацией, доступной исследователю.

Процесс развития каждой технологии в самом общем, приблизительном виде может быть описан логистической кривой, определяемой дифференциальным уравнением

d = a(y - gi) - (g2 - у), (1.3.1)

dt

где y(t) - значение объема выпуска рассматриваемой сферы деятельности, t - параметр, выражающий совокупные затраты по данному направлению в стоимостной форме, a - положительная постоянная, g1 и g2 - положительные константы, ограничивающие (соответственно снизу и сверху) производственный результат функционирования данного направления. При этом g1 - это нижняя граница y(t), выражающая исходные, стартовые, предельно низкие возможности технологии, а g2 - ее технологический предел, характеризующий ее предельно высокие возможности.

С увеличением затрат на функционирование рассматриваемого направления деятельности предприятия (в какой бы форме они не измерялись) его технологически значимый результат может лишь возрастать, поэтому y(t) представляет собой монотонно возрастающую функцию на всей области определения.

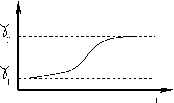

Общий вид логистической кривой Логистическая (S-образная) кривая, описывающая жизненный

цикл каждого отдельного направления деятельности организации (см. рис.), обычно рассматривается как модель динамики различных кумулятивных величин, которые способны накапливаться и в каждый момент образуют некоторый фонд, от объема которого существенно зависит скорость дальнейшего роста или убывания данных величин. В рассматриваемом случае такой величиной является размер капитала каждой сферы деятельности.

Тот факт, что, согласно уравнению (1.3.1), первая производная (скорость роста) величины у прямо пропорциональна отрыву этой величины от ее стартовых возможностей, означает, что y(t) растет тем быстрее, чем больше этот отрыв. С другой стороны, пропорциональность первой производной значению (g2 -у) означает замедление роста величины y(t) по мере приближения ее к своему технологическому пределу.

Решением уравнения (1.3.1) служит функция

y(t) = h +

(1.3.2)

(g2 - g1 )?(t)

Q (t) + b

при произвольном b0, где Q(t) = exp\a - (g2 - g1) - t]. После несложных преобразований функция (1.3.2) может быть приведена к виду

y(t) = -

(1.3.2’)

1 + b - e-a4

Предположим, что связь между стоимостью

производственных фондов \xt ,i = 1, n} различных сфер деятельности предприятия и стоимостной оценкой произведенной продукции и оказанных услуг {yi(xi), i = 1,n} в среднем может быть представлена в виде функции

n

F (x 1 ’ x 2 x n ) = Z У t (x i ),

i = 1

где yi(xi) имеет вид (1.3.2’), в то время как действительный выпуск (объем производства, чистая прибыль), который мы обозначим через F(xb x2, xn, X ), является случайной функцией затраченных ресурсов (капитальных вложений в рассматриваемый период, стоимости основных и оборотных фондов), т.е.