Зарубежный опыт банковской системы обеспечения возвратности кредита.

- Отсутствие рисков, связанных с:

- деятельностью кредитных органов и взысканием денег по векселям и другим платежным документам;

- курсовыми колебаниями валют (путем установления фиксированной ставки) и изменением финансового положения должника:

- колебаниями процентых ставок.

- Многократно ускоряет поступление средств за экспортируемый товра, а значит и оборот всего капитала.

- Упрощает баланс предприятия за счет частичного освобождения от дебиторской задолженности.

- Делает ненужным дорогостоящее экспортное страхование.

Недостатки форфетирования для экспортера сводятся к возможным относительно более высоким расходам по передаче рисков форфейтеру.

Форфейтинг одна из самых новых форм кредитования внешнеэкономической деятельности, Rоторая позволяет сравнительно быстро оформлять и осуществлять поставки различных товаров, особенно инвестиционного назначения.

Форфейтинг получил наиболее широкое распространение в Швейцарии, Германии, Франции, Великобритании.

Первым среди крупных банков действующих на рынке форфетирования, стал Кредит Суиз в Швейцарии.

По мере быстрого развития операций начали создаваться специализированные фирмы. Первой такой специализированной компанией стала акционерная фирма Финанц АГ, созданная в 1965г. в Цюрихе банком Швейцарише кредитанштальт.

Таким образом, кредиторы имеют в своем распоряжении самые различные способы обеспечения возврата выданных ссуд.

Успешная работа по предотвращению просроченной дебиторской задолженности зависит от владения каждым способом решения этой проблемы, а также от порядка и целесообразных форм их применения.

Какой способ следует применить на практике, зависит от самых разнообразных факторов, в том числе от:

- правовой обеспеченности возможности применения конкретных форм;

- наличие предшествующего опыта у кредитора в этой области;

- возможности привлечения квалифицированных юристов, специализирующихся на определенных формах обеспечения;

- реальных возможностей кредитора и заемщика и др.

Все законные способы обеспечения хороши, если они ведут к достижению конечной цели погашению должником основной суммы кредита с процентами.

Зарубежный опыт банковской системы обеспечения возвратности кредита.

С целью дальнейшего совершенствования форм обеспечения возвратности кредита, изучение зарубежного опыта банковской системы в этой области является обязательным условием функционирования банковской системы Республики Молдова. Также это необходимо, в связи с тем, что банки республики, международные организации, банки Европы, Америки и ряд других, в настоящее время находятся в тесной взаимосвязи, так как Молдова, после перехода на рыночные условия выходит на международные рынки и привлекает инвесторов в страну.

Также изучение опыта других стран позволит использовать его для привлечения большего количества клиентов и обеспечит банку стабильный доход.

Так кроме уступки индивидуальных требований, рассмотренных в ГлавеII, например, банки Германии используют общую и глобальную цессии.16

Общая цессия означает, что заемщик обязуется перед банком регулярно уступать требованиям по поставке товаров или оказанию услуг на определенную сумму. При этом право банка на получение денежных средств в погашение предоставленного кредита возникает не в момент заключения договора об общей цессии, а с момента передачи в банк требований или списка дебиторов.

При глобальной цессии заемщик обязан уступить банку все существующие требования к конкретным клиентам и вновь возникающие в течение определенного периода времени. Этот вид уступки требований считается предпочтительным. В целях снижения риска при использовании этой формы обеспечения возвратности кредита банк требует производить уступку требований, на сумму, значительно большую, чем величина выданного кредита.

При общей и глобальной цессии максимальная сумма кредита составляет 20 - 40% от стоимости уступленных требований.

При гарантировании обязательства, например в США, на протяжении длительного периода времени применялась практика, когда предприятия-заемщики перед получением ссуды должны были сформировать в банке депозит в определенной сумме. Обычно использовался принцип: 10+10. Он означал, что ссудополучатель до получения ссуды образовывал депозит в размере 10% разрешенной ссуды, вторые 10% он вносил на депозитный счет после выдачи ссуды. Таким образом, гарантией своевременного погашения кредита служил собственный депозит предприятия-заемщика в размере 20% полученной ссуды.

Однако в этом случае гарантия позволяет лишь частично защищать интересы кредитора.

В США гарантии предоставляются также специальными правительственными организациями, обладающими целевыми фондами. Одной из таких организаций является Администрация по делам мелких предприятий, которая имеет целевую программу их развития.

90% ссуд этим предприятиям выдается под гарантию указанной администрации. Причем за кредит взимается льготная плата, в частности процентная ставка, ниже на

1 - 1,5% по сравнению с той, которая берется за кредит, предоставленный без гарантии.17

Интересен в отношении оценки риска различных форм обеспечения возвратности кредита опыт Германии по использованию банками системы трехбалльной оценки эффективности разных форм обеспечения возвратности, в соответствии, с которой устанавливается максимальный предел кредитования, В табл. 3.1. приведена дифференцированная оценка (в баллах) этих форм.18

Наибольшее количество баллов, означающее наибольшую эффективность, имеют: ипотека и залог депозитивных вкладов. В этих случаях имеет место сравнительно высокий размер максимальной суммы кредита.

В то же время сложность оценки ипотеки снижает максимальный уровень кредита.

Более низкую оценку в баллах получили поручительство (гарантии) и залог ценных бумаг. Максимальная сумма кредита при наличии поручительства при высокой кредитоспособности поручителя может достигать 100%.

Если же кредитоспособность поручителя сомнительна, степень риска возрастает и потому банк может снизить сумму предоставленного кредита по сравнению с суммой, указанной в договоре о поручительстве или в гарантийном письме.

Самый низкий балл в связи с увеличением риска возврата кредита имеют уступка требований и передача права собственности.

Таблица 3.1.

Балльная оценка качества вторичных форм обеспечения возвратности кредита.

| Форма обеспечения возвратности кредита | Предпосылки использования | Преимущества | Недостатки | Рейтинг качества в баллах |

Максимальная сумма кредита в % к сумме обеспечения |

| 1 | 2 | 3 | 4 | 5 | 6 |

| 1. Ипотека |

Нотариальное удостоверение; Внесение в поземельную книгу |

Стабильность цен; Неоднократное использование; Простота контроля за сохранностью; Возможность использования залогодателем; |

Высокие расходы за нотариальное удостоверение; Трудность оценки; |

3 | 60 - 80% |

| 2. Залог вкладов в банке |

Договор о залоге; Сберегательная книжка может быть сдана в банк на хранение; |

Низкие расходы; Высоко ликвидное обеспечение; |

Могут быть проблемы, связанные с налоговым правом | 3 | 100% |

| 1 | 2 | 3 | 4 | 5 | 6 |

| 3. Поручи-тельство (гарантии) |

Письменный договор о поручительстве; Письменная гарантия |

Низкие расходы; Участие второго лица в ответственности; Быстрое использование |

Могут быть проблемы при проверке кредитоспособности поручителя (гаранта) | 2 | До 100% |

| 4. Залог ценных бумаг |

Договор о залоге; Передача ценных бумаг банку на хранение |

Низкие расходы; Удобство контроля за изменениями цены (при котировке на бирже); Легкая реализация; |

Может быть резкое падение рыночной цены | 2 | Акции 50 - 60% ценные бумаги, приносящие твердый процент 70 - 80% |

| 5. Уступка требований по поставке товаров или оказанию услуг |

Договор о цессии; Передача копии счетов или списка дебиторов |

Низкие расходы; При открытой цессии быстрое использование; |

Интенсивность контроля; Проблемы, связанные с налоговым правом; Особый риск тихой цессии; |

1 | 20 - 40% |

| 6. Передача права собственности | Договор о передаче права собственности |

Низкие расходы; В случае высокой ликвидности быстрая реализация; |

Проблемы оценки; Проблемы контроля; Использование обращения в суд; |

1 | 20 - 50 % |

Наличие в арсенале банковского инструментария различных форм обеспечения возвратности кредита предполагает правильный с экономической точки зрения выбор одного из них в конкретной ситуации. Для этого в момент рассмотрения кредитной заявки в банковской практике Германии осуществляют анализ конкретного заемщика на предмет риска выдаваемой ссуды. В качестве критериев риска используют два показателя: финансовое состояние заемщика и качество имеющегося у него обеспечения кредиты.

Финансовое состояние заемщика в экономической жизни Германии определяется по уровню рентабельности в доле обеспеченности собственными средствами.

В соответствии с этими критериями выделяются три группы предприятий с различной степенью риска несвоевременного возврата кредита. Это предприятия, имеющие:

- безукоризненное финансовое состояние, т.е. солидную базу собственных средств и высокую норму рентабельности;

- удовлетворительное финансовое состояние;

- неудовлетворительное финансовое состояние, т.е. низкую долю собственных средств и низкий уровень рентабельности.

По наличию и качеству обеспечения все предприятия подразделяются на четыре группы риска. Это риски, имеющие:

- безукоризненное обеспечение;

- достаточную, но неблагоприятную структуру обеспечения;

- трудно оцениваемое обеспечение;

- недостаток обеспечения.

Поскольку у каждого предприятия-заемщика одновременно действуют оба фактора, для окончательного вывода о степени кредитного риска составляется следующая таблица (табл. 3.2.)19.

Таблица 3.2.

Классификация предприятий по степени риска возврата кредита

| Финансовое положение | Безукоризненное финансовое состояние | Удовлетворительное финансовое состояние | Неудовлетворительное финансовое состояние |

| Обеспечение возврата | |||

| 1 | 2 | 3 | 4 |

| Безукоризненное обеспечение | 1 | 1 | 1 |

| Достаточная, но неблагоприятная структура обеспечения | 1 | 2 | 3 |

| Труднооцениваемое обеспечение | 1 | 3 | 4 |

| Недостаточное обеспечение | 1 | 4 | 5 |

Как показывает табл. 3.2., по степени кредитного риска выделяются пять типов предприятий.

Отнесение к первой группе означает минимальный риск, поскольку обеспечивается возврат кредита или за счет безукоризненного финансового состояния, или за счет высокого качества имеющегося у него обеспечения. У последующих групп предприятий степень риска возрастает.

С точки зрения финансового состояния можно выделить три группы предприятий, различающихся по уровню рентабельности и наличию собственных ресурсов. Это предприятия, которые имеют:

- безукоризненное финансовое состояние, т.е. доля собственных средств и уровень рентабельности выше среднеотраслевого показателя;

- удовлетворительное финансовое состояние, т.е. соответствующие показатели на уровне среднеотраслевых;

- неудовлетворительное финансовое состояние, т.е. соответствующие показатели на уровне ниже среднеотраслевых.

Исходя из наличия и качества обеспечения имеются четыре группы предприятий:

- безукоризненное обеспечение, к которому следует отнести преобладание в его составе депозитивных вкладов, легко реализуемых ценных бумаг, товаров отгруженных (дебиторских счетов); валютных ценностей; готовой продукции или товаров, пользующихся высоким спросом;

- достаточную, но неблагоприятную структуру обеспечения. Что означает преобладание ликвидных средств второго и третьего класса;

- трудно оцениваемую структуру обеспечения, что означает наличие значительных сумм затрат производства (в сельском хозяйстве), полуфабрикатов (незавершенного производства) или продукции, спрос на которую колеблется (промышленности), не котирующиеся на бирже ценные бумаги;

- недостаток обеспечения.

Поскольку в реальной жизни эти факторы действуют в комплексе, возможно, что влияние положительных факторов может нивелировать действие отрицательных; возможно и другое отрицательное влияние одного фактора будет умножаться действием другого. Конкретно эта взаимосвязь факторов при рассмотрении проблемы риска возврата кредита может быть представлена следующей классификацией типов предприятий. Наименьший риск не возврата кредита имеют предприятия, отнесенные к первому типу.

Это предприятия, имеющие безукоризненное финансовое состояние независимо от наличия и качества обеспечения или предприятия, располагающие безукоризненным обеспечением независимо от их финансового состояния.

Основными источниками возврата кредита являются: выручка от реализации и ликвидные активы, в том числе служащие обеспечением кредита. Следовательно, риск не возврата кредита минимален либо отсутствует вообще, если имеются в наличии оба фактора или, по крайней мере, один из них.

Именно во втором случае происходит нивелирование отрицательного действия одного фактора за счет положительного влияния другого фактора. В отношении этого типа предприятий (кроме тех, кто имеет неудовлетворительное финансовое состояние) целесообразно считать основной формой обеспечения возвратности кредита выручку от реализации, не прибегая к юридическому оформлению гарантий. Для указанной группы предприятий механизм возврата кредита будет строиться на доверии, основанном на устойчивом финансовом состоянии заемщика.

В этом случае банк не придает значения ни достаточности, ни качеству обеспечения.

Предприятия, отнесенные ко второму, третьему и четвертому типам при наличии определенного риска, в целом являются кредитоспособными. Они имеют экономические предпосылки для возврата кредита, которые должны быть закреплены юридически, но формы обеспечения возвратности кредита должны быть дифференцированы.

Для предприятий второго типа целесообразно использовать залог материальных ценностей с учетом оценки качества обеспечения.

Для предприятий третьего типа целесообразно использовать как залог ценностей, так и гарантию, а может быть обе формы. Выбор формы будет зависеть от реальной экономической ситуации: оценки состава обеспечения и финансового состояния клиента.

Предприятия четвертого типа целесообразно кредитовать либо под гарантию финансово устойчивой организации, так как они имеют недостаточные собственные источники для погашения ссуд, либо заключив договор страхования от риска не возврата кредита. Одновременно логично повысить процентную ставку за пользование ссудами.

Эти предприятия обладают повышенным риском несвоевременного возврата кредита, поэтому банк должен уделять особое внимание анализу их финансового состояния и составу обеспечения.

Наконец, пятый тип предприятий требует особого внимания и отношения со стороны банка в связи с высокой степенью риска. Однако этот тип предприятий также неоднороден. Одна их часть при существенной реорганизации производства и менеджмента, а также финансовой поддержке банка может выправить свою репутацию. Эти предприятия банк не должен оставлять без помощи, оказывая ее на условиях поручительства (гарантии).

Другую часть предприятий можно признать безнадежной, в ней устанавливать кредитные отношения не рекомендуется.

Пути дальнейшего совершенствования и экономическая эффективность от предложенных решений по обеспечению возвратности кредита.

Жилище долговечно и каждому человеку достаточно один раз вложить деньги в его строительство. Вместе с тем, для создания нормальных жилищных условий требуются большие средства. Лишь немногие частные застройщики располагают значительными сбережениями. Позволяющими им финансировать строительство нового жилья за счет собственных средств.

Подавляющему большинству застройщиков для этих целей требуются долгосрочные банковские кредиты. Однако банки могут предоставить жилищные кредиты только в тех случаях, когда у них есть гарантия, что заемщики в перспективе смогут как оплатить достаточно высокие ссудные проценты, так и вернуть в полном размере полученные в кредит капиталы.

Следовательно, одним из важнейших условий выдачи кредита для долгосрочного финансирования жилищного строительства является обеспечение кредита наличием у заемщика чего-то важного, что по своей стоимости равноценно ссудному капиталу.

Наиболее распространенным в мире видом обеспечения возвратности кредита является залог недвижимого имущества (зданий, сооружений, земельных участков) в форме ипотеки закладного платежного обязательства, оформляемого между банком и заемщиком.

Другими словами, для получения ссуды под недвижимость заемщик обязан подписать закладную или доверительный документ. Согласно которой недвижимость, продолжая быть собственностью заемщика, становится залогом под заем на приобретение жилья.

Таким образом, закладная является договором между банком и заемщиком, согласно которому банк, не становясь собственником закладываемого недвижимого имущества, имеет право принудительного взыскания обремененного недвижимого имущества и возврата кредита за счет выручки от его продажи с аукциона.

Таким образом, между банком и заемщиком устанавливаются строгие договорные отношения, которые предусматривают применение жестких мер материальной ответственности. В случае нарушения условий договора применяется целая система штрафных санкций, в том числе:

- штрафы, налагаемые на заемщика, если выплаты производятся после истечения срока отсрочки платежа;

- штраф, налагаемый на строительные и проектные фирмы за срыв срока и недоброкачественное исполнение работ по строительству жилья.

Помимо стоимости недвижимого имущества, в закладную могут включаться также и денежные средства, которые заемщик по определенным причинам хранит в банке.

Как правило, сумма заема не превышает 80% от стоимости приобретаемого жилья. Остальную часть ее стоимости заемщик оплачивает из собственных средств.

Эта сумма вносится застройщиком обязательно в первую очередь (первый взнос) до открытия платежей по закладной.

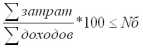

Право на получение ссуды под залог имеют не все граждане, нуждающиеся в улучшении жилищных условий, а только те, у которых отношение суммы текущих производимых месячных затрат к месячному доходу, выраженное в процентах, ниже установленной банковской ставки, т.е. когда имеет место выполнение условия по формуле:

где:

Nб банковская стандартная ставка20.

Принятию решения о выдаче ссуды под залог недвижимого имущества предшествуют оценка платежеспособности заемщика, базирующаяся на основополагающих критериях его кредитоспособности, а именно:

- стабильность его финансового положения;

- размер его текущих доходов и расходов.

Стабильность финансового положения заемщика характеризуется продолжительностью работы и временем проживания на одном месте, а также другими показателями, свидетельствующими о надежности клиента как партнера по сделке.

Платежеспособность заемщика оценивается соответствием его доходов и расходов при помощи следующих коэффициентов:

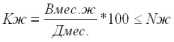

а)

где:

Кж коээфициент нагрузки платы за старое жилье;

Вмес.ж месячные выплаты за старое жилье;

Nж норматив банка21.

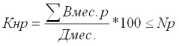

б)

где:

Кнр коэффициент нагрузки расходов, включая жилье;

Вмес.р сумма месячных расходов, включая жилье;

Nр норматив банка.22

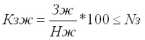

в)

где:

Кзж коэффициент займа на приобретение нового жилья;

Зж сумма займа на приобретение нового жилья;

Нж стоимость заложенной недвижимости;

Nз норматив банка23.

Ипотечные кредиты предоставляются обычно на 20 - 30 лет. Размер процентных ставок колеблется в зависимости от ситуации на рынке капитала в пределах от 7 до 10% годовых.

Кредиты предоставляются по ставке с фиксированным или переменным процентом. Ипотечные кредиты с фиксированной ставкой процента надежнее, поскольку в этом случае предстоящие ежемесячные выплаты фиксируются на весь срок выдачи ссуды.

В случае переменной ставки процента кредитор предлагает более низкий первоначальный процент, что означает для заемщика меньшую сумму первоначальных ежемесячных выплат и возможность получения большей суммы в кредит и на более длительный срок, но с вероятностью увеличения процентной ставки в перспективе.

Банковский кредит под залог недвижимости в нормальных экономических условиях один из самых популярных и привлекательных для кредитора. Такой кредит оформляется в промышленно развитых странах закладной ценной бумагой, которая соединяет в себе свойства кредитного договора и залога.

Облигации, выпускаемые под обеспечение закладных ценных бумаг. Имеют часто на западе более высокий рейтинг надежности, чем облигации промышленных корпораций, т.к. они обеспечены ликвидным залогом.

В то же время любая банковская системы может выдавать ограниченное количество ипотечных кредитов в силу их долгосрочного характера и значительных рисков, эту проблему можно решить, как показывает зарубежный опыт, с помощью государства, которое для этих целей создает вторичный рынок закладных ценных бумаг и гарантирует обращение на нем долговых обязательств.

Как показывает зарубежная практика, государство создает свои мощные ипотечные агентства, которые покупают закладные ценные бумаги у банков с некоторой маржой и выпускают под их обеспечение облигации. Правительственные гарантии повышают ликвидность рынка.

Банки за счет средств, вырученных от продажи закладных, выдают новые ипотечные кредиты, снова продают их специализированным эмитентам переходных облигаций, те эмитируют под их обеспечение облигации, продают их частным инвесторам, а на аккумулируемые гигантские ресурсы строится и модернизируется жилье.

Такой механизм при определенных условиях может работать и в Молдове. Конечным инвестором строительства являются покупатели облигаций, т.е. частный сектор во всем его многообразии.

Государство же за счет своих вливаний лишь помогает вначале развернуть ипотечное кредитование.

Самая главная проблема это найти ресурсы в бюджете для выдачи гарантий по выпускаемым на основе закладных облигациям и определить порядок их использования.

При оперативном решении всех вопросов развитие ипотечного кредитования в сфере жилья откроет дорогу в ипотечные операции другим объектам недвижимого имущества, в частности земли. А это влечет в экономику дополнительные инвестиции.

Обратимся к опыту некоторых стран, где ипотечное кредитование получило крупномасштабное развитие.

Ипотечные ссуды выдаются банками Великобритании клиентам, достигшим 18-летнего возраста, в размере до 95% стоимости залога (если приобретается первый дом или квартира), 80% стоимости или покупной цены дома (если приобретается второй или последующие дома или квартиры). Если клиент банка решает остаться в своем прежнем доме.

То банк возмещает ему 80% ипотеки, минимальный размер ссуды составляет 15 тыс. фунтов стерлингов.

Наряду с предоставлением ипотечного кредита банки Великобритании оказывают следующие финансовые услуги: страхование ипотеки, по ипотечному кредиту, строений и обстановки в доме; предоставление бриджинг ссуд (кредитование разницы в стоимости нового и старого дома или новой и старой квартиры) и др.24

Во Франции ипотечные кредиты предоставляются на срок до 20 лет. Примером подобных кредитов может служить так называемый жилищно-целевой сберегательный план. Этот документ дает право получения заемщиками льготных кредитов и инвестирования средств под 6 % годовых без обложения налогами.

Особенность жилищно-целевого сберегательного плана заключается в том, что он дает возможность осуществлять высокодоходные сбережения. При условии регулярного размещения обязательных взносов в течение 5 лет клиент получает право на государственную премию и при необходимости на получение льготной ссуды. Любое лицо независимо от возраста может открыть и иметь только один такой счет.25

Схема движения средств на жилищно-целевом сберегательном счете выглядит следующим образом:

- первый взнос минимум 1500 франков;

- ежегодная сумма взносов не менее 3600 франков;

- пятилетний срок сделки по этой схеме между банком и клиентом;

- периодичность и размер взносы определяются в плане после уточнения финансовых возможностей каждого конкретного клиента;

- депонированный на счете капитал клиента не должен превышать 300 тыс.