Аккредитив дает гарантии импортеру.

Во избежание неясностей и недоразумений, а также в целях унификации порядка осуществления документарного инкассо». Международная торговая палата в Париже разработала Единые принципы инкассо торговых документов.

Эти принципы являются рамочными условиями и действуют только в той мере, в какой не противоречат другим (специальным) инструкциям инкассового поручения. Они регулируют, в частности, порядок предъявления и приема документов, процедуру платежа, комиссионные и накладные расходы участников сделки, вопросы их ответственности при несоблюдении обязательств, а также обязанность сторон по представлению информации.

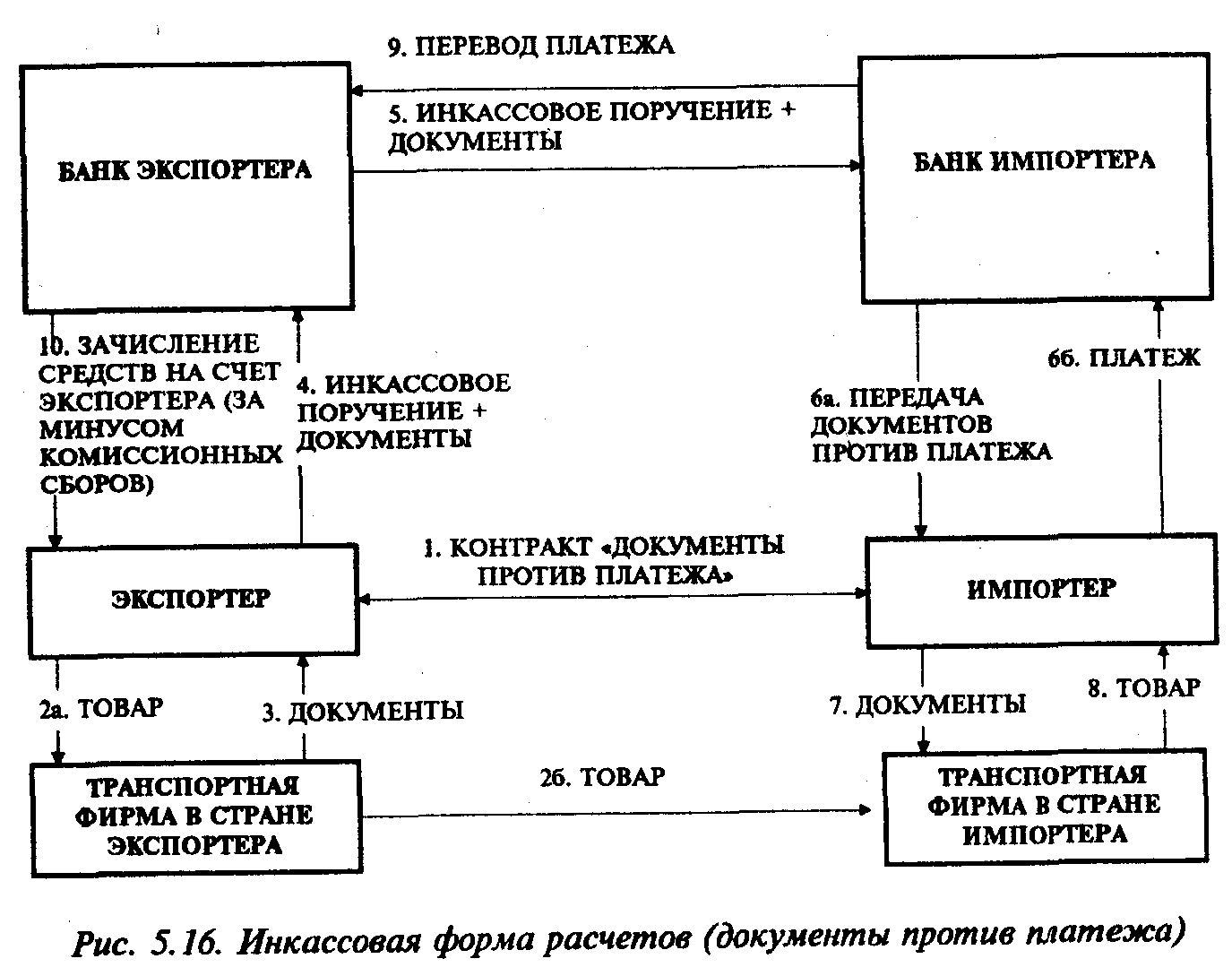

Для экспортера инкассовое поручение своему банку представляет собой последнюю важную фазу торговой операции. В то же время на импортера при предъявлении ему документов в зависимости от вида условий платежа возлагается обязанность либо немедленно произвести оплату, либо акцептовать выписанную на его имя экспортером тратту (переводной вексель) и погасить ее при наступлении срока платежа.

Документы против платежа (см. 5.16). При условиях платежа «документы против платежа» документы, как правило, подлежат оплате по первому предъявлению, т.е. в течение принятого в международной практике для этих условий платежа срока 24 часа. По усмотрению экспортера срок выкупа товаросопроводительных документов может быть произвольно увеличен, например:

«подлежит оплате в течение __ дней»;

«подлежит оплате по прибытии товара».

В принципе импортер не может до оплаты товара производить его осмотр или начинать оформление ввозных и таможенных документов. Тем не менее на практике пользующимся доверием клиентам разрешается проверять или знакомиться с документами. В отличие от платежа по документарному аккредитиву у экспортера при этой форме платежа нет уверенности в том, что документы будут выкуплены (приняты импортером).

Если инкассо не производится в течение оговоренного срока, то банк-корреспондент незамедлительно информирует об этом банк экспортера. В данном случае экспортер вынужден за свой счет изыскать другой способ реализации поставленного товара.

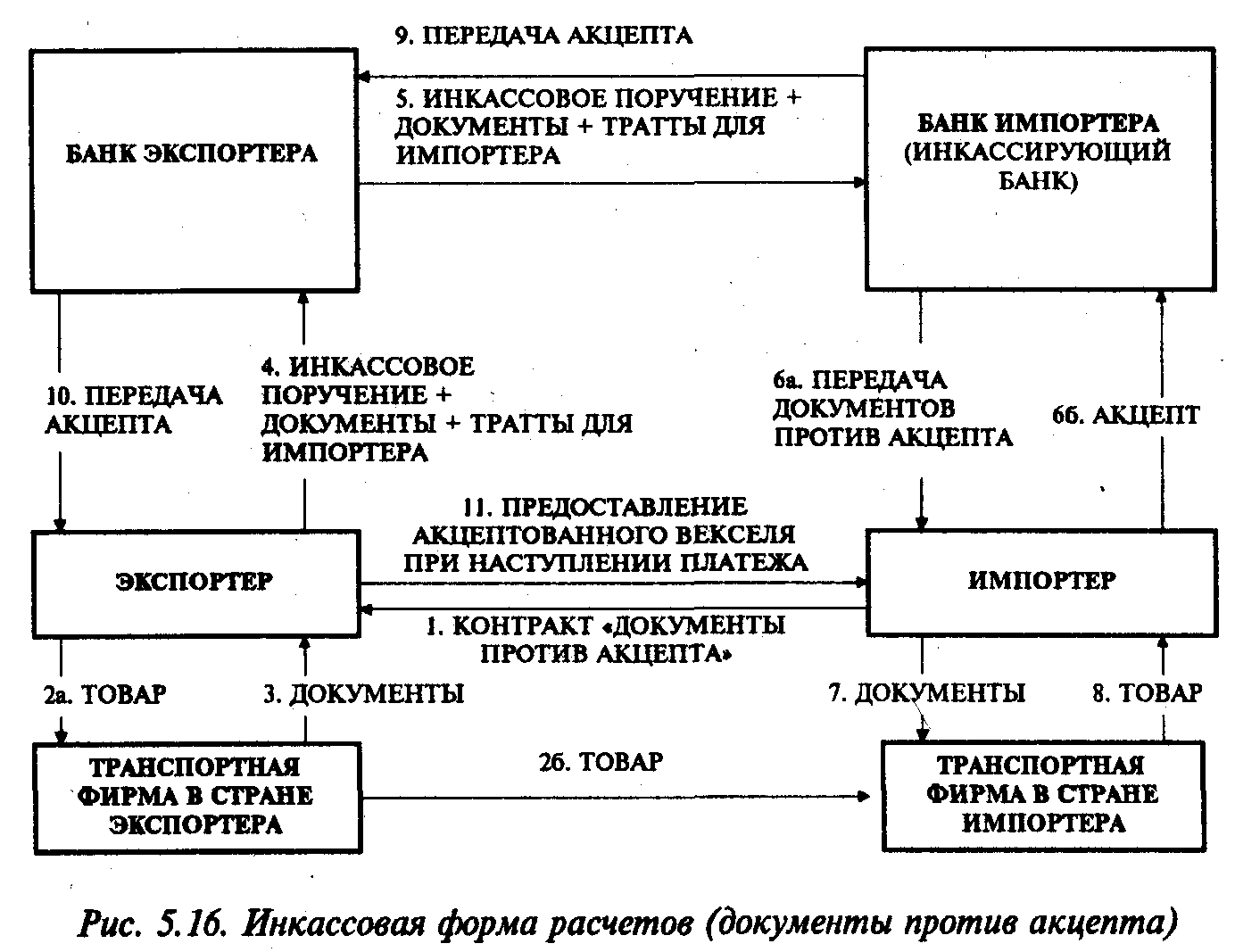

Документы против акцепта (см. 5.17). При условии платежа «документы против акцепта» документы выдаются импортеру против акцепта выписанной на его имя тратты.

Инкассо типа «документы против акцепта» необходимо в том случае, когда экспортер предоставляет импортеру отсрочку платежа, которая должна обеспечиваться векселем.

5.17. Инкассовая форма расчетов (документы против акцепта)

В период срока действия векселя импортер имеет возможность получить выручку за счет немедленной перепродажи товара и тем самым погасить вексель, срок платежа по которому наступает позже. С точки зрения банковской обработки, эта операция аналогична «документы против платежа» инкассо.

При условии платежа «документы против акцепта» важно, чтобы инкассодатель дал четкие инструкции на случай, если импортер отказывается от акцепта или не выполняет платежные обязательства по нему. Кроме того, инкассодатель (экспортер) должен дать точное указание банку-инкассодателю (банку экспортера) о порядке использования акцептованного импортером векселя. Он может депонироваться до наступления срока платежа в месте инкассации или возвращаться в банк экспортера.

На практике акцептованный вексель обычно передается в банк-инкассодатель и дисконтируется в пользу экспортера.

Документарный аккредитив представляет собой условное абстрактное обязательство кредитного института произвести в течение установленного срока выплату за счет плательщика определенной суммы конкретному получателю платежа против определенных документов.

Документарный аккредитив дает продавцу практически такие же гарантии, как и предоплата.

Экспортер стремится зафиксировать в контракте купли-продажи аккредитивную форму платежа в тех случаях, когда импортер ему недостаточно известен и он не может оценить его платежеспособность. Аккредитив гарантирует поступление платежа, поскольку экспортер осуществляет поставку только тогда, когда ее оплата обеспечена платежным обязательством кредитного института.

Аккредитив дает также гарантии импортеру. Правда, импортер инициирует платежные операции до поступления товара. Однако он может оговорить в контракте купли-продажи вид и порядок оформления документов, предъявляемых (представляемых) экспортером.

Тем самым он может оговорить, что аккредитивный банк (банк импортера/банк, открывший аккредитив) производит платеж только тогда, когда документы однозначно свидетельствуют о своевременной поставке товара.

Для экспортера аккредитив выполняет функцию инструмента финансирования. Это связано с тем, что экспортер:

1) при аккредитиве, предусматривающем оплату в его кредитном институте, может располагать эквивалентной суммой сразу же по вручении документов и не дожидаться окончания перевозки товара;

2) при аккредитиве, предусматривающем оплату в банке, открывающем аккредитив, может дать указание о покупке документов у обслуживающего его кредитного института. Для облегчения работы по аккредитивам Международная торговая палата в Париже разработала Унифицированные правила работы с документарными аккредитивами. Эти правила регулируют, в частности, форму и порядок оформления аккредитивов, порядок их обработки и передачи, гарантии и ответственность участников сделки, содержание используемых терминов, а также виды и особенности используемых в аккредитивных сделках документов.

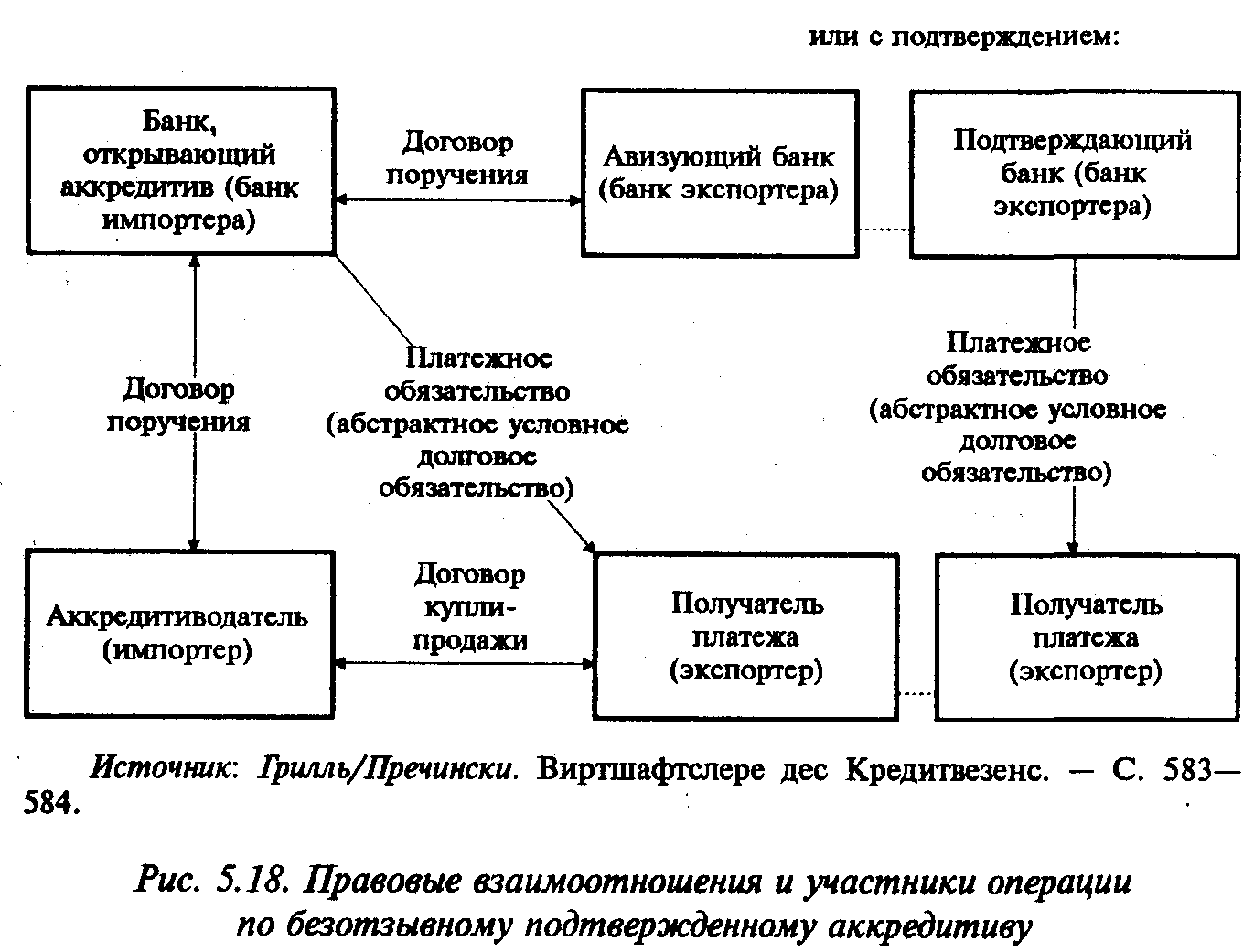

Участники аккредитивных операций импортер, аккредитивный банк, авизующая инстанция, платежная инстанция, получатель платежа. Импортер является держателем аккредитива (аккредитиводателем). Он открывает в своем банке аккредитив в пользу экспортера.

Аккредитивный банк банк импортера, в котором открывается аккредитив в пользу экспортера. Аккредитивный банк по поручению своего клиента дает обязательство о платеже.

Авизующая инстанция это банк, сообщающий экспортеру об открытии аккредитива. Им может быть, например, банк экспортера или любой третий банк. Из практических соображений обычно пользуются услугами банка экспортера.

Платежная инстанция это кредитный институт, принимающий документы от экспортера и выплачивающий соответствующую сумму получателю платежа. По практическим соображениям обычно также предпочитают банк экспортера. В некоторых случаях платежная инстанция дает по поручению плательщика условное абстрактное обязательство выплатить соответствующую сумму в форме подтверждения аккредитива получателю платежа.

Получатель платежа это экспортер. Банк, открывающий аккредитив (аккредитивный банк), обязуется произвести ему выплату по аккредитиву (в случае подтвержденного аккредитива такое же обязательство дает и платежная инстанция).

Между участниками аккредитивной операции существуют следующие правовые взаимоотношения:

1. Аккредитиводатель получатель по аккредитиву заключают контракт купли-продажи с основными договоренностями по сделке.

2. Аккредитиводатель аккредитивный банк подписывают договор поручения об открытии аккредитива.

3. Аккредитивный банк авизующий/подтверждающий банк заключают договор поручения об осуществлении аккредитивных операций.

4. Аккредитивный банк получатель по аккредитиву при безотзывном аккредитиве дают условное абстрактное платежное обязательство, означающее, что при выполнении получателем платежа аккредитивных обязательств банк, открывший аккредитив, обязан в любом случае произвести платеж в его пользу.

Авизующий банк получатель по аккредитиву при подтвержденном аккредитиве дают условное абстрактное обязательство о платеже получателю. Правовые отношения существуют только при наличии подтверждения (см. 5.18).

Аккредитивы могут различаться по следующим признакам:

1. По срокам действия:

срочные;

бессрочные.

2. По возможности отзыва аккредитиводателем:

отзывные;

безотзывные (в форме подтвержденных или неподтвержденных аккредитивов).

3. По срокам платежа:

с оплатой по предъявлении;

подлежащие оплате в определенный срок после предъявления.

4. По возможности передачи третьим лицам:

передаваемые;

без права передачи.

5. По возобновляемости (аккредитив автоматически возобновляется после использования):

невозобновляемые;

возобновляемые.

6. Особые формы:

например, коммерческий аккредитив;

встречный аккредитив и т.д.

Рассмотрим виды аккредитивов более подробно.

Безотзывные, неподтвержденные аккредитивы. Безотзывный аккредитив закрепляет твердое обязательство кредитного института, открывшего аккредитив. Если получатель платежа авизуется другим банком (авизующим банком) без его дополнительной гарантии, речь идет о неподтвержденном аккредитиве.

Безотзывные аккредитивы всегда должны быть срочными.

Безотзывные, подтвержденные аккредитивы. При подтвержденном аккредитиве аккредитивное учреждение дает дополнительное условное абстрактное долговое обязательство получателю платежа. Получатель по аккредитиву может, таким образом, выдвигать требования к банку, открывшему аккредитив, и к банку, его подтвердившему.

Подтверждения аккредитива своим банком получатель требует обычно в том случае, когда банк, открывший аккредитив, ему неизвестен, или когда сомнительно состояние платежного баланса страны импортера (в некоторых случаях при наличии риска, связанного с переводом валюты из страны импортера).

- Открытие аккредитива

- Глава 7. Вывоз капитала как форма международных экономических отношений

- Доля сектора услуг в ВНП

- Международный туризм

- Увеличивается стоимость туристских услуг.