Кембриджская квота сбережений Н. Калдора

Как известно, классическая теория сбережения свидетельствует о том, что максимизация потребления на душу населения имеет место в том случае, если все без исключения доходы от капитала инвестируются и все без исключения доходы от оплаты труда потребляются. В этом случае исполняется классическая гипотеза сбережения, т. е. общеэкономическая норма сбережения соответствует норме прибыли, и процент на капитал равняется темпу роста населения.

Вместе с тем вопрос об эндогенизации нормы сбережений рассматривался представителями посткейнсианства, Н. Калдором, Дж. Стиглицем, Дж. Робинсон, а также Л. Пазинетти.

Никлас Кал-дор выводимому из результатов модели роста Харрода требованию о государственном влиянии на норму сбережения для достижения равновесной траектории роста противопоставляет точку зрения, что это устанавливается также без государственного вме-шательства. Калдор предположил, что сбережения непостоянны и могут подскочить до такой величины, что коэффициент действительного роста упадет до гарантируемого уровня. Он формулирует так называемую классо-специфическую гипотезу сбережений, в основе которой лежит идея, что норма сбережений от доходов фактора труда (зарплаты) имеет более низкое значение, чем норма доходов от прибыли (так называемая Кембриджская квота

сбережений). Агрегированные сбережения представлены следующим образом:

S = sp rK + sw wL, (1)

где 0 = Sw Sp =1.

Агрегированная квота сбережений s = S/Y в этом случае не более чем экзогенная и постоянная величина. Более того, она представляется как функция нормы прибыли (п) в уравнении (1), сумма зарплаты вводится через wL = Y-rK и распределяется далее через национальный доход Y. Получаем

s (п) = (sp - sw) п + Sw. (2)

Агрегированная норма сбережений возрастает с повышением нормы прибыли, если в этом случае большая доля национального дохода приходится на обладателя дохода от прибыли, при этом классо-специфическая норма сбережений гипотетически может быть выше.

Отсюда получается условие равновесного роста:

s(n)/ a = n + 5. (3)

Как это обозначалось в теме 8, g, 5 и n - экзогенные и постоянные параметры модели. Исходя из ситуации неравновесия в этом случае в уравнение равновесного роста можно вставить данные, если агрегированная норма сбережений с течением времени приспособляется к условиям равновесия.

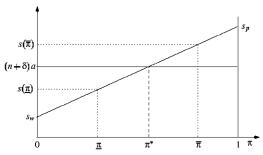

График 9.1.1. Равновесная норма прибыли в модели Калдора

График 9.1.1 наглядно проясняет ситуацию. При низкой совокупной ставке сбережений s (п) основной капитал растет более низким, чем производительность труда, темпом. В случае линеарно-лимитированной производственной технологии он выступает как относительно ограниченный фактор роста национального дохода. Возникает избыточное предложение на рынке труда, что при гибких ценах снижает ставку оплаты труда и, соответственно, доход фактора труда.

На рынке капитала возникает избыточный спрос, процент на капитал возрастает, и норма прибыли понижается. При постоянном соотношении вводимых факторов происходит перераспределение между трудом и капиталом, норма прибыли возрастает и тем самым возрастает норма сбережений.

Описанный процесс длится до тех пор, пока экономика находится в состоянии равновесия, в котором темпы роста факторов совпадают, и агрегированная норма сбережений достигает своего равновесного значения s (п*). Аргументация действует в противоположном направлении для агрегированной функции сбережений в размере s (п), т. е. если норма прибыли экономики в исходной ситуации очень высока.

В этом случае для достижения равновесия требуется перераспределение доходов труда и капитала.

9.2. Функциональное и персональное распределение доходов в трактовке Дж.

Стиглица и Л. Пазинетти.

Дж. Стиглицем было продолжено развитие неоклассической модели роста в вопросе персонального распределения дохода.

Он рассматривал воздействие распределения различных критических предпосылок неоклассической модели роста, к примеру, последствия различных гипотез сбережения (кейнсианской, классической, линеарной и нелинеарной и т. д.), гетерогенное оснащение труда и капитала, различные темпы роста населения, так же как налогообложение, с целью изолировать стремящиеся и не стремящиеся к тождественности детерминанты. Особый интерес при этом представляло для него движение персонального распределения доходов, так же как и свойства модели Устойчивого состояния.

В основе модели Стиглица лежат использованные ранее для неоклассической модели роста Солоу допущения о наличии экономики с идентичными экономическими субъектами. Гипотеза гомогенного индивида и вводится через следующую предпосылку гетерогенности о классах имущества: экономические агенты идентичны по классу имущества, к которому они принадлежат.

Все индивиды одного класса имущества имеют в распоряжении одинаковое имущество.

Субъекты экономики, следовательно, являются гомогенными в части, касающейся их оснащения рабочей силой. Соответственно, они получают на рынке труда также одинаковую ставку оплаты.

Они различаются относительно их индивидуального основного капитала ki. Производство на душу у является функцией агрегированной капиталоемкости k.

Стиглицу удалось показать в своей модификации функции сбережения, что в рамках неоклассической модели роста может также возникать динамическое распределение, которое приводит к перманентной гетерогенности в распределении имущества. При таком сравнении альтернативных формулировок функции сбережения был получен вывод, при каких условиях в итоге получается однородное и неоднородное распределение.

Он рассматривал с этой целью воздействие автономного сбережения, нелинеарную, а также классо-специфическую норму сбережений, последствия классической гипотезы сбережений и в заключение сбережения как функцию не только от доходов, но и от имущества.

Также помимо Калдора и Стиглица, свой вклад в развитие вопроса об эндогенизации нормы сбережений внесли другие посткейнсианцы, Джоан Робинсон и Луиджи Пазинетти. Так, Робинсон различает два класса доходов: прибыль (в эту категорию попадают и процентные доходы) и заработную плату; этим видам доходов соответствуют различные характеристики склонности к сбережению. Базисная модель Робинсон опирается на предположение, что рабочие расходуют весь свой заработок; единственный источник сбережений в таком случае образует прибыль. Предположение об отсутствии сбережений из зарплаты облегчает формулировку модели, к тому же это предположение не оказывает значительного воздействия на выводы, которые из нее следуют. Ключевым постулатом модели, рассматриваемой Дж.

Робинсон, служит то, что склонность к сбережению из прибыли превосходит склонность к сбережению из заработной платы. Это предположение опирается на довольно прочную эмпирическую базу; подтверждением его, в частности, может служить отличающая современную корпорацию склонность к накоплению нераспределенной прибыли.

Еще одна версия была предложена Луиджи Пазинетти. Маловероятно, что рабочие не откладывают сбережения, как это было предположено раньше. Соответственно если рабочие могут откладывать сбережения, то следует подразумевать два разных типа капитала: пусть капитал рабочих будет K', а капитал капиталистов - K, тогда общие сбережения будут:

S = sr + s'(r'+ w).

Рабочие откладывают сбережения как из прибыли, так и из зарплаты. Необходимо, чтобы рабочим выплачивался процент на их капитал так же, как капиталисты получают процент с прибыли на свой капитал. С помощью конкуренции и арбитража Пазинетти доказывал, что коэффициент прибыли/процент на капитал рабочих и предпринимателей равнозначен, или:

r/K = r'/K'= r,

где r' - прибыль рабочих.

Пусть S - сбережения капиталистов, а S' - сбережения рабочих из прибыли, тогда:

S/K = S'/K' = g.

В долгосрочном стабильном состоянии коэффициент прибыли должен быть равнозначным как для предпринимателей, так и для рабочих, т. е. r /S = r '/S'. Иначе, если в одном из этих классов показатель благосостояния будет больше, то произойдет изменение в распределении и, следовательно, в составе совокупного спроса.

При долгосрочном равновесии совокупный спрос должен быть стабильным, значит, это необходимое условие. Однако как следствие этого условия получается:

r /s r = r '/s'(w+'),

где S и S' - предельная склонность к сбережениям капиталистов и рабочих. Рабочие откладывают сбережения как из зарплаты (w), так и из прибыли (г'), тогда как капиталисты получают и откладывают сбережения из прибыли.

Перемножим: s'(w+r')=sr'.

Теперь, если инвестиции равны общим сбережениям, что означает:

I = s'(w + г') + sr,

то, используя предыдущее соотношение, получим:

I = sr'+ sr = s(r + г').

Назовем общую прибыль P* = P + P', тогда I = sP* или P* = (1/s)I.

Поэтому это должно быть выражено:

г = (P*/K) = (1/s)I/K = g,

т. е. для долговременного роста в стабильном состоянии необходимо рассматривать склонность к сбережениям только капиталистов. Склонность к сбережениям рабочих может не учитываться, значение имеют только сбережения капиталистов.

Дальнейшее развитие модели Солоу рассмотрим на основе модели Касса-Купманса-Рамсея, в рамках которой происходит эн-догенизация нормы сбережений.

9.3. Модель Касса-Купманса-Рамсея.

Рассмотрение вопроса об эндогенизации нормы сбережений требует микроэкономического обоснования в связи с тем, что накопление имущества в форме реального капитала и тем самым рост экономики являются результатом индивидуальных решений об интертемпоральной аллокации потребления и сбережений . Представляется, что доходы с течением времени не имеют постоянной величины, также варьируется и потребление, поскольку домохозяйства ориентируются на определенный уровень доходов. Они, однако, предпочитают равномерный поток потребления, тем самым смещая некоторую часть своего имущественного накопления на определенное время. Действительно, если бы домохозяйства в настоящем хотели бы потребить больше доходов, чем они имеют, это означало бы необходимость получения кредитов.

Отказ от текущего потребления в пользу будущего ведет к образованию сбережений. Такое смещение потребления во времени возможно в связи с существованием товаров, характеризующихся долговечностью и не теряющих своих свойств с течением времени, а кроме того, существованием финансовых рынков и рынков капитала, опосредующих обмен этих товаров.

Основы микрообоснования современной макроэкономической теории экономического роста были заложены Фрэнком Рамсеем в 1928 году с его формулировкой микроэкономического интертемпорального решения о сбережениях. Это обоснование было продолжено независимо Д. Кассом и Т. Купмансом в 1965 году, которые интегрировали в неоклассическую модель роста Солоу принципы модели интертемпорального оптимизирующего индивида, чтобы эндогенизировать до того рассматриваемую как экзогенную норму сбережений. Они расширили модель Солоу, с одной стороны, на экзогенно растущее население, а с другой - аспектом, согласно которому полезность лежащего в далеком будущем момента потребления взвешивается ниже (понятие дисконтирования).

Результатом такой модификации является модель оптимального роста, которая обозначается как модель Касса-Купманса-Рам-сея (Cass-Koopmans-Ramsey-Model). Существенные предпосылки модели следующие.

1) Экономика состоит из непрерывно гомогенных (т. е. применительно к их оснащенности факторами производства и предпочтениям идентичных) индивидов, временной горизонт планирования которых является неограниченным. Экономические агенты обладают совершенной информацией. Альтернативное допущение, ведущее, впрочем, к эквивалентному результату, заключается в рассмотрении так называемых репрезентативных агентов. В этой гипотезе упрощенно представляется, что возможно так агрегировать решения гетерогенных экономических субъектов, что они могут быть отображены через репрезентативных агентов.

Предпосылка о многочисленных идентичных индивидах также не является проблематичной, так как между ними фактически не происходит рыночного обмена, экономика, можно сказать, населена Робинзонами. При рассмотрении бесконечного горизонта планирования его существование может являться правдоподобным, если агенты интерпретируются как семейные династии.

2) Производительность труда растет с постоянной ставкой n. Агенты предлагают на рынке труда единицы рабочей силы неэластично. Обозначив начальное значение как L(0) = 1, получаем:

L(t)= e nt. (4)

Рост населения может здесь интерпретироваться как увеличение величины отдельного домохозяйства в смысле увеличения династии.

3) Отдельно взятые домохозяйства максимизируют свою полезность путем потребления. При этом более ранний момент потребления характеризуется более высоким весом в их интертемпоральном благосостоянии, чем более поздний. Полезность досуга получается как дисконтированная сумма полезности периодов:

U (0) =§ (0, ®) U [ct] e -pt ent dt. (5)

Функциональная форма полезности периодов U [c(t)] подвержена первому закону Госсена, т. е.

U'[Ct] 0 U'' [ct] 0.

При приведенном допущении функция полезности периодов U [c (t)] является вогнутой, двукратно непрерывной дифференцируемой функцией. Выражение e в степени pt есть дисконтный фактор, и параметр Р 0 означает норму временного предпочтения. Исходя их этого должно быть учтено, что величина домохозяйств с течением времени увеличивается со ставкой n. Притом полезность в целом, однако, остается ограниченной, и должно действовать:

Р - n 0.

4) Отдельно взятое домохозяйство подпадает при интертемпоральном решении между потреблением и сбережением под ограничение своих потребительских доходов. Оно касается доходов от процента и по оплате труда. Его имущественное ограничение выглядит так:

kt = wt + (rt - n - 5) - kt - ct. (6)

Обозначим как wt и r(t) реальную ставку процента или платы труда. Экзогенный и постоянный параметр 5 обозначает, как и в модели Солоу, норму амортизации. Основной капитал на душу населения увеличивается с процентной ставкой и снижается с ростом населения, так же как и с амортизацией.

Имущество домохозяйств может быть представлено как сумма реального и финансового капитала, причем финансовый капитал в смысле получения кредитов может быть также и отрицательным.

Следует, однако, акцентировать внимание на невозможность осуществления так называемой Игры Понци, при которой будущие выплаты процентов и частичные погашения кредитов капитализируются (встречно рефинансируются), так что в целом рассматриваемая кредитная сумма никогда не возвращается. Но поскольку мы исходим из гомогенного домохозяйства, нет в наличии интра- и интертемпорального кредитного рынка.

5) Идентичные предприятия получают услуги в виде труда и капитала от домохозяйств, чтобы производить гомогенное благо, которое может как потребляться, так и инвестироваться и цена которого упрощенно принимается за единицу. Они производят это благо согласно неоклассической производственной технологии, которое отличается обычными свойствами, т. е. характеризуется положительным, но снижающимся предельным доходом отдельных факторов, линеарно гомогенной единичным градусом (постоянный эффект масштаба) и господством условия Инады:

yt = f[ kt ]. (7)

Помимо предпосылки о максимизирующем полезность домохозяйстве, вторым краеугольным камнем модели оптимального роста является используемая еще Солоу неоклассическая производственная функция. Здесь также нет явной инвестиционной функции, которая описывает предпринимательские инвестиционные отношения.

Рассматривая интертемпоральную оптимизацию домохозяйств, выводим следующее уравнение:

yc = c/c = -U'(c) / U''(c) c [г - (в + 5)]. (8)

Уравнение (8) является так называемым Правилом Кейнса-Рамсея или также Уравнением Эйлера интертемпорального оптимального выбора потребления. Знак темпа роста потребления на душу населения на оптимальной траектории потребления в значительной степени зависит от величины очищенной от амортизации дохода фактора капитала, т. е. т-8, а также нормы врменного предпочтения р. Уровень темпа роста потребления на душу задан наклоном функции полезности, которая измеряется эластичностью замещения о = -U '(c)/ U(c).

Темп роста потребления на душу положителен, пока нетто-доход капитала не перешагнет ставку дисконта, т. е. для т - 8 в. Домохозяйства оценивают два влияющих друг на друга фактора: с одной стороны, внешний рыночный процент, а с другой - внутренняя норма временного предпочтения р. Размер рыночного процента определяет привлекательность сбережений, обозначая альтернативные издержки отказа от текушего потребления. Напротив него стоит норма временного предпочтения как величина минимальной оценки будущего потребления. В ситуации т - 8 = р стимулы к накоплению и ставка дисконта уравновешиваются, и темп роста равняется нулю.

В третьем случае т - 8 р перевешивает минимальная оценка будущего потребления и темп роста потребления на душу населения является отрицательным.

Как было ранее отмечено, домохозяйства стремятся к своему оптимальному решению в распределении предельной полезности по времени. Так, настоящее и будущее потребление замещаются друг с другом до тех пор, пока предельный доход сбережений т-о соответствует своим предельным издержкам в форме отказа от текущего потребления, так что домохозяйства безразличны к соотношению между потреблением и сбережением. Они могут отклоняться от равномерного характера потребления, т. е. потребление на душу населения возрастает, если рост потребления компенсируется более высокой ставкой процента т.

Все это позволяет в итоге эндогенизировать норму сбережений следующим образом:

- на основе своего временного предпочтения индивид отказывается от настоящего предпочтения в пользу будущего, если процент высокий. В оптимуме выравнивается предельная полезность потребления и сбережений;

- темп роста потребления определяется параметрами полезности (временными предпочтениями, эластичностью замещения) и нормой дохода способных к накоплению производственных факторов;

- потребление зависит от совокупного имущества как суммы производственного капитала и личного имущества. Норма потребления из имущества определяется так называемыми структурными параметрами модели, параметрами предпочтений и технологическими параметрами, а также рыночными ценами;

- функция потребления отображает результат гипотезы перманентных доходов (Permanent-Income-Hypothese) в значении, при котором потребление является пропорциональной величиной к совокупному имуществу. Под перманентным доходом понимается средневзвешенная величина из всех доходов, ожидаемых индивидом в будущих периодах.

Касс и Купманс показали, что при определенных предпосылках существует отчетливая равновесная траектория роста. Как уже было показано в рамках модели Солоу, Устойчивое состояние отличается свойством, в котором величины на душу населения более не изменяются, т. е. действует k = y = c = 0. Долгосрочное равновесие роста требует c = k = 0, так что стационарная точка c* = k* задается следующими двумя условиями:

f' (k*) = в + 8;

c*=f(k*) - (n + 8) k*. (9)

Потребление на душу не изменяется с течением времени, если предельный размер сбережений соответствует через норму временного предпочтения предельным издержкам сбережений. Из второго уравнения видно, что в Устойчивом состоянии потребляется столько, сколько необходимо для поддержания капиталовооруженности на постоянном уровне.

Потребление соответствует напрямую выпуску за вычетом дополнительных инвестиций, требуемых в размере величины амортизации и роста населения.

Таким образом, можно констатировать наличие долгосрочного равновесия роста в модели экономики Касса-Купманса-Рамсея. В ней потребление на душу населения, капиталовооруженность, производительность труда и цены производственных факторов постоянны с течением времени. Агрегированные величины растут с экзогенным темпом роста населения n.

Как было показано ранее, с максимизирующим полезность выбором между будущим и текущим потреблением, т. е. эндогенно определенной норме сбержений, долгосрочное равновесие роста на совершенно конкурентном рынке Парето-оптимально. Не представляется возможным увеличить полезность для одних членов Династии путем перераспределения, не ухудшая положение других.

Государственный орган, осуществляющий перераспределение такого рода, руководствующийся в своих решениях принципом ограниченности ресурсов, выбрал бы такую интертемпоральную аллокацию, при которой исполнялась бы вторая теорема благосостояния.

Решающая новизна модели Касса-Купманса-Рамси относительно модели Солоу состоит в эндогенизации нормы сбережений, которая вводится через два дополнительных параметра: интертемпоральную эластичность замещения и норму временного предпочтения.

Таким образом, на основании расмотрения модели Касса-Купманса-Рамсея можно сделать следующие выводы.

1) Если предложение факторов эластично, перед домохозяйствами дополнительно возникает задача выбора оптимального временного распределения между рабочим временем и досугом. С досугом, как приносящим полезность благом, получается дальнейшая возможность замещения в решениях домохозяйств (данным обстоятельством для упрощения можно пренебречь).

2) В случае, когда население не растет, т. е. экзогенно заданный темп роста населения стремится к нулю, экономика, так же как и в модели Солоу, стационарна.

3) Если интегрировать Харрод-нейтральный экзогенный технический прогресс в модель Касса-Купманса-Рамсея, то результат применительно к свойствам эластичности качественно не изменяется. Результаты из модели Солоу могут быть перенесены без дальнейших упрощений на модель с эндогенной нормой сбережений. В Устойчивом состоянии растет измеренное в физических единицах потребление на душу населения с постояннной ставкой технического прогресса.

Агрегированные величины растут с суммой темпов роста технического прогресса и роста населения.

4) Представляется возможной интеграция в модель государственной деятельности, которая оказывает воздействие на индивидуальные решения о накоплении. Тем самым возможно влиять и на параметры долгосрочного роста.