Чекулаев М. - Эффективны ли валютные интервенции

Первое, с чего начинается изучение рынка FOREX, - понятие валютной интервенции. На ней делают деньги, и на ней же их проигрывают.

Но насколько верны и обоснованны действия центральных банков при принятии решения о валютной интервенции?

Плата за благополучное развитие

Известно, что для удержания курса валютного обмена в границах, не могущих привести к серьезным нарушениям в национальной экономике, центральные банки периодически прибегают к массированным покупкам или продажам валюты. Для любой страны, интегрированной в мировую экономику, одинаково нежелательны как дороговизна, так и дешевизна национальной валюты относительно центральных валют, в основном - доллара, иены и евро.

Этот фактор особенно критичен в отношении валют, имеющих наибольшее влияние на торговый баланс страны, стоимость долговых обязательств (которые могут быть выражены в разных валютах) и пр.

Можно привести много примеров, наглядно демонстрирующих серьезность ситуаций, которые возникают при существенных изменениях курса валютного обмена. Нарушение баланса интересов между экспортерами и импортерами, как правило, всегда становится детонатором каких-то процессов, способных существенно изменить будущее экономики.

Достаточно вспомнить регулярно повторяющи-еся волны дискуссий между США и Японией относительно курса иены, цель которых состоит в поиске компромисса интересов экономик этих стран.

Широко известно, что США, осуществляющие эмиссию мировой резервной валюты, фактически обладают почти безграничными возможностями по экспорту своих экономических проблем за рубеж. Но поскольку пользоваться этим бесконечно нельзя - иначе можно получить обратный эффект, - то любая страна в каждый момент времени имеет определенные границы ставок валютного обмена, где устойчиво наблюдается благоприятный климат для экономического развития государства.

Назовем его валютным коридором благоприятствования, так как данный термин по внутреннему содержанию полноценно характеризует коридор ставки.

Когда ставка валютного обмена покидает данный диапазон, внешнеэкономический баланс нарушается, и центральный банк обязан активно действовать на валютном рынке. Для выравнивания ситуации он должен занимать позицию, прямо противоположную развивающемуся тренду: при сильном ослаблении национальной валюты он ее скупает, при усилении - продает.

Такие действия приводят к истощению резервов в иностранных, более сильных и устойчивых валютах. Поэтому любая интервенция ведет к определенным издержкам и является неминуемой платой за благополучное экономическое развитие.

Конфликт интересов

Сточки зрения управления риском экономики страны в целом подобное решение оправданно. В то же время с позиций управления риском валютной корзины центрального банка эти действия выглядят явно нерациональными.

Но есть ли выбор? Чтобы ответить на этот вопрос, необходимо прежде обратиться к новой концепции, которая, на первый взгляд, выглядит довольно искусственно.

Однако она позволяет взглянуть на проблему с иного ракурса, обеспечивая более глубокое понимание вопроса. И самое главное - обнаружить новый алгоритм решения.

Речь идет о концепции производственного опциона (production option). Она исходит из того, что компании-производители товара или услуги не являются держателями наличного товара (находятся в позиции по наличному товару), как это принято определять в традиционном финансовом менеджменте, а постоянно воспроизводят соответствующие опционы, которые и определяются как производственные опционы [1].

Эта концепция довольно близка к традиционной трактовке на рыночном языке положения любой производственной фирмы, когда речь идет об определении воздействия на нее колебаний рыночных цен. Обычно компания определяется как лицо, находящееся в длинной позиции по товару, который она воспроизводит.

Аналогично, фирма, использующая чью-либо продукцию в своем бизнесе, в том числе и торговые компании, находится в короткой позиции по потребляемому товару.

Таким образом, в терминах финансовых рынков и в ракурсе концепции производственных опционов фирма-производитель постоянно воспроизводит опционы колл, цена исполнения которых на единицу вырабатываемой продукции соответствует ее себестоимости. В нее включены все издержки, связанные с продажами, налоговые выплаты, необходимые отчисления во внутренние фонды, а также прибыль.

Если создание производственных опционов не обеспечивает необходимый уровень конкурентного преимущества, компания находится на пути к разорению или поглощению. Любая прибыль, создаваемая в результате продажи опциона по текущей рыночной цене, превышающей стоимость производственного опциона, будет обеспечивать дополнительную прибыль, величину которой можно трактовать как конкурентное преимущество.

Центробанк - спекулянт

Обратившись к экономике в целом, мы легко обнаружим, что она (включая семейные хозяйства) постоянно создает производственные опционы. При этом объем (аналог - объемы производства и потребления) и класс генерируемых опционов (в терминах финансовых рынков - опционы колл или пут) зависят от характера участия в международном экономическом обмене, состояния различных отраслей и прочих факторов. Чрезмерное удешевление одной из сторон такого условного стрэнгла (стратегии, состоящей из опционов колл и пут) приводит к негативным последствиям для одних экономических агентов и к позитивному результату - для других.

Скажем, в российской практике это известно как борьба отечественных производителей с импортом.

В таком представлении поведение центробанка выглядит как действия игрока на длинной волатильности (то есть покупателя волатильности позиции, которая обычно состоит из длинных опционов колл или пут и соответствующего числа базовых активов, обеспечивающих нейтральность стратегии по рынку).

Вмешиваясь в текущую динамику рынка валютообменных операций, центробанк занимается ребалансировкой, чтобы обеспечить нахождение курса в валютном коридоре благоприятствования. Эта процедура широко используется изощренными спекулянтами и портфельными менеджерами, не склонными подвергать чрезмерному риску свои инвестиции.

Отталкиваясь от этой идеи, они постоянно прибегают к ребалансировке позиций в различных инструментах с целью снижения риска, создаваемого колебаниями цен [2].

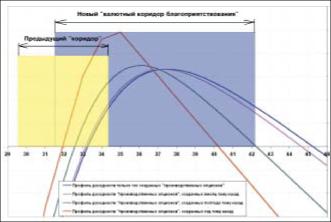

Рис. 1. Усилия центрального банка направлены на возврат курса обмена в валютный коридор благоприятствования, определяемый совокупностью производственных опционов.

Рис. 2. В результате ребалансировки раздвигаются границы валютного коридора благоприятствования одновременно со сдвигом в сторону развития текущего тренда.

Как правило, подобные концепции применяются в торговле опционами, где ключевой момент -правильное использование волатильности. Поэтому данный вид стратегий получил название торговля волатильностью [3]. Причем выявляется важный факт: основное отличие действий центрального банка от обычного спекулянта в данном контексте только одно: ЦБ занимается пересмотром своих позиций, стремясь покрыть не собственные риски, а риск национальной экономики (рис.

1).

Теперь, придя к пониманию, что на самом деле представляет собой валютная интервенция, мы можем глубже погрузиться в разбираемую тему. Первая проблема, хорошо известная игрокам на волатильности, заключается в необходимости расходования ресурсов для проведения операций, которые могут пополниться только в долгосрочной перспективе.

Вторая проблема вытекает из того, что цена исполнения производственных опционов является величиной плавающей, имеющей тенденцию сдвигаться в том или ином направлении. Это связано с многосложными изменениями, непрерывно происходящими в национальной и международной экономических системах.

Поэтому всегда остается вопрос: насколько оправданны действия центрального банка, тратящего резервы на поддержание курса?

Результат игнорирования факта перемещения цен исполнения наглядно продемонстрировал российский кризис 1998 г. По прошествии времени многие аналитики справедливо отметили нерациональное расходование валютных резервов на поддержание курса. Вместе с тем, все мы могли наблюдать, что экономика способна работать как при соотношении рубль/доллар в коридоре 5.5-6.0 (образца первой половины 1998 г.), так и в коридоре 28-30 (образца 2001 г.), хотя между этими значениями пятикратная разница.

Не вдаваясь в вопрос оценки продуктивности экономического воспроизводства, отметим: в целом проблемы остались прежними, во всяком случае - в области политики валютного курса.

Стратегия игрока волатильностью

Теперь, понимая стратегию центрального банка, можно увидеть, что спекулянты, играющие против него, классифицируются как стратеги короткой волатильности, управляющие ее риском. Это не совсем явный факт, но он становится очевидным, когда мы определим валютный коридор благоприятствования как короткий стрэнгл, цены исполнения которого соответствуют границам указанного диапазона.

При этом следует отметить чрезвычайно важный факт: позиция экономического агента, игнорирующего риск, в сравнении с хеджирующим его с помощью опционов выглядит как короткий опцион. Исходя из этого, покрытие курсового валютного риска становится экономически целесообразным только тогда, когда издержки на выполнение этой процедуры меньше, чем выгоды от выписывания непокрытых опционов - в данном случае производственных опционов. Известно, что при отсутствии значительных колебаний на рынке, выписывание непокрытых опционов - самый эффективный способ увеличения капитала.

Поэтому при устойчивом валютном курсе лучше не прибегать к покрытию ценового риска.

Выигрыш же от активного риск-менеджмента возникает при сильных колебаниях курса, а затраты на него должны определяться цикличностью рынка. В противном случае издержки на распределение риска могут оказаться слишком высокими.

Это не позволит извлечь выгоду прежде, чем нормализуется общеэкономическая ситуация.

Поскольку при этом курс возвращается в валютный коридор благоприятствования, а экономика приспосабливается к его новым границам, то потребность в покрытии риска к этому моменту может полностью исчезнуть. То есть при определенных обстоятельствах нет никакого смысла применять активное управление риском.

Это очень хорошо описывается предложенной моделью производственных опционов.

Аналогично, центральный банк, оставаясь относительно пассивным, пока курс находится в валютном коридоре благоприятствования, может рассматривать свою позицию как короткий стрэнгл. Например, если ЦБ России считает необходимым удерживать валютный курс в диапазоне между 30 и 34 рублями за доллар, то в опционных терминах можно определить, что он выписывает непокрытые опционы пут и колл с ценами исполнения 30 и 34-

При этом не важно, существует ли опционный рынок в реальности, - денежные потоки, возникающие в результате сдвига курса, можно описать через соответствующую модель ценообразования опционов. Как следствие, появляется возможность выяснить характеристики чувствительности, которые покажут риски, связанные с короткой позицией в опционах, а также снабдят исходными данными для разработки мер, нейтрализующих ситуацию в неблагоприятных обстоятельствах.

Разрушение равновесия

Опираясь на представленную модель, в некотором роде являющуюся фантомной, мы легко обнаружим, что можно составить совершенно иной план управления риском. В самом деле, если центральный банк имеет непокрытые опционы, он способен применить технику управления риском, свойственную продавцу волатильности. То есть занимать позицию по рынку в базовых активах, действуя в соответствии с текущей тенденцией и основываясь на концепции нейтральности относительно рынка.

К чему это приведет?

Результат будет очень простым: точка безубыточности стрэнгла начнет удаляться в направлении развития тренда. В то же время мы будем наблюдать сдвиг валютного коридора благоприятствования с одновременным раздвиже-нием его границ.

При этом риск уменьшается именно в сторону изменения курса обмена, то есть - в сторону прорыва цен, если следовать терминологии трейдеров.

Более того, верхняя граница коридора также стремится подняться выше предыдущего уровня. Демонстрация этого феномена представлена на рисунке 2 (сравните с рис. 1). Трейдерам, хорошо знакомым с принципами торговли волатильностью и использующим процедуру покрытия риска через ребалансировку, прекрасно известен этот эффект.

Именно он является краеугольным камнем подобных стратегий.

На первый взгляд, операции центрального банка будут выглядеть алогично: вместо действий, направленных на возврат курса в валютный коридор благоприятствования, центробанк будет выталкивать курс из него. Но только до той поры, пока тренд сохраняется.

Как только он исчерпает свои силы, и курс станет двигаться в обратном направлении, центральный банк начнет закрывать свои ранее открытые позиции, что будет способствовать ускорению тренда, теперь уже возвращающего курс в валютный коридор благоприятствования.

В случае возврата в него издержки центрального банка на ребалансирующие операции могут оказаться очень малыми, а, может быть, их не будет вообще. Более того, ЦБ способен даже увеличить свои резервы в иностранных валютах - при правильном построении схемы сделок.

Если же курс не сумеет вернуться в валютный коридор благоприятствования, центробанк в новом курсовом диапазоне окажется с более ценными активами и доброкачественным балансом.

Конечно, ребалансирующие операции, выполняемые в контексте задачи управления валютным риском, требуют высокой активности и могут привести к большому числу трансакций, эффективность которых резко снизится при малой скорости исполнения сделок. Но современные, интенсивно развивающиеся технологии уже сегодня способны обеспечить высокую оперативность при низких издержках.

Следует сказать, что операции с государственными ценными бумагами на европейском и американском рынках выполняются в технологично развитых системах электронной торговли, позволяющих устранить национальные границы. При этом обеспечивается справедливый доступ к ценам.

Информационное письмо Президиума Высшего Арбитражного Суда РФ от 4 ноября 2002 г. N 70 О применении арбитражными судами статей 140 и 317 Гражданского кодекса Российской Федерации

Статьи 140 и 317 ГК РФ определяют, что платежным средством на территории России является рубль, и денежные обязательства должны быть выражены в рублях. При этом в денежном обязательстве может быть предусмотрено, что оно подлежит оплате в рублях в сумме, эквивалентной определенной сумме в иностранной валюте или в условных денежных единицах.

В связи с этим оставался открытым вопрос, является ли недействительной в силу ничтожности сделка, обязательства в которой выражены только в иностранной валюте.

Учитывая, что обращение иностранной валюты регулируется специальной нормой - ФЗ О валютном регулировании, суды по-разному решали этот вопрос. (См. Обзор судебной практики ВС РФ за второй квартал 2000 г. и Обзор судебной практики Вс РФ за третий квартал 2000 г.) Президиум ВАС своим информационным письмом разрешил этот вопрос для системы арбитражных судов.

В письме разъясняется порядок применения арбитражными судами статей Гражданского кодекса РФ, определяющих валюту денежных обязательств. В частности, арбитражным судам предписано определять валюту долга и валюту платежа.

В случаях, когда в договоре денежное обязательство выражено в иностранной валюте без указания о его оплате в рублях, суду следует рассматривать такое обязательство как подлежащее оплате в рублях в сумме, определенной по официальному курсу на день платежа, если только при толковании договора суд не придет к иному выводу. Исполнительный лист о взыскании денежных средств в иностранной валюте может быть направлен взыскателем в банк, где должник имеет счет в этой валюте.

Если такого счета нет, либо на нем отсутствуют денежные средства, то исполнение обязательства осуществляется в рублях за счет любого иного имущества должника, исходя из официального курса взыскиваемой иностранной валюты на день фактического исполнения (платежа). При взыскании в судебном порядке долга в иностранной валюте либо выраженного в иностранной валюте или условных денежных единицах государственная пошлина оплачивается в рублях на день подачи искового заявления.

Изменение курса иностранной валюты или условных денежных единиц по отношению к рублю в период рассмотрения спора не влияет на размер государственной пошлины.

Постановление Правительства РФ от 28 ноября 2002 г. 845 Правила привлечения брокеров для продажи находящихся в государственной и муниципальной собственности акций открытых акционерных обществ через организатора торговли на рынке ценных бумаг. Опубликовано в Российской газете 10 декабря 2002 г.

Утверждаются Правила привлечения брокеров для продажи находящихся в государственной и муниципальной собственности акций открытых акционерных обществ через организатора торговли на рынке ценных бумаг.

Установить, что:

а) размер выплачиваемого брокеру вознаграждения при продаже находящихся в федеральной собственности акций открытых акционерных обществ определяется в соответствии с договором поручения на продажу акций через организатора торговли на рынке ценных бумаг и не может превышать 0.3% начальной цены продажи акций;

б) размер премии за превышение цены продажи указанных акций через организатора торговли на рынке ценных бумаг над их начальной ценой не может превышать 1% разницы между этими ценами.

Постановление Федеральной комиссии по рынку ценных бумаг от 6 ноября 2002 г. N 44/пс О дополнительных требованиях к порядку создания паевых инвестиционных фондов из имущества акционерных обществ

Зарегистрировано в Минюсте РФ 18 декабря 2002 г. Регистрационный N 4037.

Акционерные общества, имевшие на 1 января 1997 г. лицензию на осуществление деятельности в качестве инвестиционных фондов, аккумулирующих приватизационные чеки граждан, вправе по решению общего собрания акционеров создать из своего имущества паевые инвестиционные фонды в течение 3 лет с момента вступления в силу Закона Об инвестиционных фондах (3 декабря 2001 г.). При этом из имущества одного акционерного общества могут быть созданы один или несколько паевых инвестиционных фондов (ПИФ).

Не позднее одного месяца с момента завершения формирования ПИФа должно быть принято решение о ликвидации акционерного общества или решение об уменьшении уставного капитала путем приобретения размещенных акций акционерного общества.

Постановление Правительства Москвы от 17 декабря 2002 г.

стимулируется рост ликвидности. Достижение ликвидности, как оказалось, является основной проблемой.

Поэтому задача устранения негативного влияния операционного риска, скорее, относится к вопросам технологического обеспечения и не имеет прежнего характера традиционных банковских рисков. Заметьте, электронные сделки ведут к трансформации операционного риска в риски, связанные с идентификацией лиц, совершающих сделки.

За и против

В чем изъян представленной концепции? Во-первых, неизвестно, когда импульсивные действия экономических агентов, в первую очередь банков, спровоцированных выходом курса за пределы валютного коридора благоприятствования, будут прекращены, и они начнут занимать противоположные позиции.

Во-вторых, можно ожидать повышения волатильности валютного рынка, что обычно трактуется как возрастание неопределенности.

В-третьих, правительственные и законодательные органы могут неадекватно воспринять действия ЦБ. Маловероятно, чтобы изложенные здесь концепции оказались понятными большому числу людей, а основной риск современных новаций по-прежнему связан с риском незнания и непонимания.

Тем не менее можно привести и другие соображения. Действительно, действия экономических агентов часто носят импульсивный характер, однако в общей сумме они разумны и рациональны. Особенно ярко это проявляется при наличии большого числа участников рынка. Поэтому чем сильнее будет отклоняться курс, тем более активно игроки начнут занимать позиции, направленные против текущего тренда.

Причем не имеет значения, являются ли эти позиции новыми, или происходит ликвидация ранее открытых позиций.

Более сложен вопрос волатильности. В самом деле, повышенная неопределенность, дополнительно провоцируемая алогичными действиями центрального банка, может привести к чрезмерным отклонениям курса.

С другой стороны, банки привыкли понимать действия крупнейшего оператора рынка. Они все воспринимают в контексте политики главного банка РФ, цель которой - удержать курс в валютном коридоре благоприятствования.

Поэтому когда вдруг выяснится, что центральный банк часто действует в одном направлении с ними, это может привести к пересмотру концепций анализа рыночных игроков, создав в определенной степени вакуум исходной информации. Безусловно, такая ситуация должна частично, если не полностью, нейтрализовать эмоции -движущую силу любого рынка.

Экономические агенты просто вынуждены будут действовать более рационально, так как в целом экономическая среда претерпит изменения, а вернее - изменятся правила игры на валютном рынке.

Также существенное значение имеет состояние рынка производных. Его участники могут перераспределять свои риски, прибегая к различным инструментам. Чем более развит срочный рынок, включая необходимую компетентность его участников, тем меньше шансов у волатильности выйти за разумные пределы.

В связи с этим следует отметить такой факт: несмотря на продолжающийся рост объема рынка производных (общемировой оборот кредитных производных в 2001 г., имеющих непосредственное отношение к рассматриваемой теме, составил $694 млрд.), достаточно малое число банковских организаций прибегает к активному использованию срочных инструментов для покрытия своих рисков.

Так, семь крупнейших банков США владеют 96% национального рынка кредитных производных. Следует также обратиться к истории - более чем 300 лет тому назад японские власти, обеспокоенные бурным ростом срочного рынка, предприняли меры ограничительного характера.

Волатильность цен наличного рынка немедленно возросла, причем настолько, что пришлось тут же отменять все запреты.

Таким образом, единственная проблема, стоящая на пути применения ЦБ новаторских технологий управления курсом, связана с риском их непонимания правительственными и законодательными органами. А эта проблема лежит вне рамок обсуждаемой нами темы.

Изощренные риск-менеджеры

Использует ли центральный банк какой-либо страны подобный подход, хотя бы частично? Вряд ли кто-то сумеет точно и однозначно ответить на этот вопрос, поскольку тем самым будет сделано признание в действиях, идущих вразрез с Бреттон-Вудским соглашением, определяющим необходимость поддерживать курс национальной валюты центральным банком.

Тем не менее некоторые центробанки, имеющие хорошее понимание методов управления рисками, по всей вероятности, выполняют определенные действия, которые частично вписываются в изложенную выше концепцию.

Скажем, в 1998 г. была отмечена активность японских трейдеров на рынках кредитных производных, где они занимали короткие позиции. Японцы формировали стрип - стратегию арбитражного характера, включающую в себя наличную позицию и противоположно направленную ей позицию во фьючерсах с разными сроками (Япония - главный держатель 30-летних государственных обязательств США).

Впоследствии Центральный банк Японии предпринял несколько валютных интервенций, выполненных не без участия Федеральной резервной системы США.

Предположительно, Япония могла пойти на краткосрочные заимствования, поэтому для снижения издержек или даже полного устранения их заранее приступила к операциям подготовительного характера. Конечно, это только предположения, основанные на видимой стороне айсберга, - действия могли быть еще более обширными, включая сделки на внебиржевом рынке.

Там наиболее широко используются кредитные свопы (credit default swap - CDS), процентные свопы (total rate of return swaps -TRORS), а также коллатеризован-ные (обеспеченные) долговые обязательства (collaterized debt obligations - CDOs). Вместе они могли составить структурированный финансовый продукт, играющий роль хеджирующего портфеля, который призван снизить риски подготавливаемой валютной интервенции и всех последствий этой операции.

Нельзя однозначно сказать, насколько жизненной может оказаться изложенная здесь идея управления центральным банком валютными рисками, негативно влияющими на экономику. Как бы то ни было, наличие у данной концепции определенной привлекательности позволяет сказать, что она может быть принята финансовым сообществом, так как дает возможность составить иную модель поведения на рынке.

В любом случае, принципы управления риском в стратегиях волатильности - очень сильный и мощный инструмент риск-менеджмента. Он кардинально переворачивает представление о наборе действий, требуемых для достижения успеха на финансовых рынках, включая и цели общенационального характера. |вс|

Литература:

1. Чекулаев М. В. Риск-менеджмент: Управление финансовыми рисками на основе анализа волатильности. - М.: Альпина Паблишер, 2002.

2. Кристина И. Рэй. Рынок облигаций.

Торговля и управление рисками. - М.: Дело, 1999.

3. Чекулаев М. Загадки и тайны опционной торговли. - М.: Аналитика, 2001.

N 1009-ПП Об информационных ресурсах Московской регистрационной палаты

Утверждается Положение о Московском реестре предпринимателей без образования юридического лица. Держателем Московского реестра ПБОЮЛ является Московская регистрационная палата.

Определяется статус Московского реестра ПБОЮЛ, основные принципы его построения и функционирования, состав и перечень регистрационных данных субъектов Реестра, порядок их получения, обработки и актуализации.

Формирование Реестра осуществляется в процессе регистрации предпринимателей, порядок проведения которой определяется внутренними нормативными документами, разрабатываемыми держателем Реестра. Держатель Реестра ПБОЮЛ направляет в инспекции Министерства по налогам и сборам РФ по г. Москве копии свидетельств о регистрации ПБОЮЛ и уведомлений о регистрации прекращения предпринимательской деятельности в 10-дневный срок после выдачи документов предпринимателю.

Положение ЦБР от 3 октября 2002 г. N 2-П О безналичных расчетах в Российской Федерации (документ в формате rtf)

Зарегистрировано в Минюсте РФ 23 декабря 2002 г. Регистрационный N 4068.

В новой редакции Положения учтено решение Верховного Суда, согласно которому была признана противоречащей федеральному законодательству норма п. 10.10, допускающая списание денежных средств с расчетного счета клиента без его распоряжения. Теперь при неполучении в установленный срок заявления об акцепте либо отказе от акцепта платежное требование на следующий рабочий день после истечения срока акцепта списывается мемориальным ордером с внебалансового счета учета сумм расчетных документов, ожидающих акцепта для оплаты.

После этого платежное требование возвращается в банк-эмитент с указанием на оборотной стороне первого экземпляра причины возврата: Не получено согласие на акцепт.

Новое положение по-прежнему не распространяется на порядок осуществления безналичных расчетов с участием физических лиц. Сохранено положение о том, что инкассовые поручения применяются для взыскания по исполнительным документам.

Форма платежного поручения осталась без изменений.

Положение вступает в силу через 10 дней после дня опубликования в Вестнике Банка России.