Недосекин - Финансовый менеджмент в расплывчатых условиях

Лет пятнадцать тому назад мы с моим другом побывали на превосходном спектакле театра Кабуки (в Россию этот театр приезжает в среднем раз в четверть века). Эта постановка и сейчас у меня перед глазами. Сюжет одного из отрывков таков: художник попадает в джунгли; вдруг появляется тигр.

Художник понимает, что он может обезопасить тигра единственным образом - если успеет нарисовать его. Художник принимается рисовать тигра на вертикальной каменной плите; его работа сокрыта от зрителей.

И вдруг все мы с трепетом наблюдаем, как на противоположной стороне плиты медленно проступает изображение тигра!.. Художник заклял тигра, тигр исчезает.

Приведенная аллегория неслучайна. Применительно к финансам тигр - это неослабная угроза потерять деньги, джунгли - мир завтрашнего дня, полный неопределенности и неожиданности, а художник - это финансист.

Нарисовать тигра означает познать тигра, сделать его видимым, обличить.

Тигр бессмертен. Мы не можем убить его, не можем сделать его домашним животным, не можем посадить на цепь или в клетку.

Тигр - это хаос. Но всякий хаос посылается нам промыслительно, чтобы система, претерпевшая хаос и уцелевшая под его напором, устремилась к новой градации порядка.

Таков закон эволюции; не мы его авторы, и не нам его отменять.

Нарисовать тигра означает наметить его контуры, описать его повадки. Предвосхитить его распорядок дня, его рацион. Тогда, возможно, нам удастся уцелеть от лап хищника.

Мы не сможем посадить тигра в клетку, равно как и оградиться от тигра забором и самим жить за этим забором, как в клетке. Джунгли - это правила игры, необычайно азартной игры. Опасность неотменима.

Жить вообще опасно. Но, если сделаться смелее и перестать бояться боли, бояться будущего, - то откроется, что джунгли - это увлекательнейшее приключение.

В джунглях нам предстоит построить хижину, перейти реку вброд, встретиться с тигром и заклясть его, чтобы остаться в живых. Участь разведчика почетна, тем более это наша общая участь, участь человека и человечества, и другой у нас нет.

Нет такого человека, который бы хоть однажды в жизни не потерял деньги. В той или иной степени мы все были хоть раз за свою жизнь в роли ограбленных. В Америке финансовые пирамиды имеют давнюю историю; Россия столкнулась с этим впервые в 90-х годах прошлого века.

Но, вне зависимости от того, известны нам свойства пирамид или нет, терять деньги одинаково больно и досадно. Но боль и досада выступают великими учителями.

Они учат терпению, осторожности, правильной расстановке акцентов, отбивают алчность и делают человека в конечном счете мудрее.

Мне довелось как-то присутствовать на одном из уголовных процессов по делу о пирамидах. Процесс шел несколько лет (потому что от пирамиды пострадало 8000 человек, и суд посчитал необходимым разобраться в деле, что называется, до последнего доллара). На первых заседаниях гневу одураченных людей не было границ.

Они требовали от суда самого сурового наказания для мошенников. Кое-кто даже был готов (если ему дадут револьвер и право выносить вердикт) самолично расправиться с подсудимыми. К концу же процесса, когда время взяло свое, и страсти подутихли, вдруг прозвучало, как выстраданный урок, от одной из потерпевших: Мы сами виноваты.

Нужно было прожить несколько лет один на один с обидой, чтобы выстрадать истину о том, что виноваты все, или не виноват никто. Что пирамида - это только реакция на жадность и страх, это материализованный образ болезни и одновременно - горькое лекарство от нее.

Быть мудрее, учиться жить в джунглях, не превращаясь при этом в дикое животное, то жадное, то пугливое, - это лозунг дня. В переводе на язык денег это означает - быть инвестором, учиться оценивать риски и парировать их.

Инвестировать в условиях суровой, дикой неопределенности - это искусство, оттачиваемое десятилетиями. Инвестиции - это азартная игра. Не всем по нутру азартные игры. Но все, что связано с деньгами, азартно поневоле, потому что деньги - это чрезвычайно текучий продукт.

Удержать деньги под своим контролем намного труднее, чем эти самые деньги заработать. Поэтому мы можем оценить всю тяжесть потерь от финансовых катаклизмов, ложащуюся на плечи пенсионеров.

Сдувшийся пузырь новой экономики больнее всего ударил именно по ним, - потому что они уже сделали свой инвестиционный выбор и теперь могут только получать результат этого выбора, иногда весьма прискорбный - отрицательный, в форме убытков и потери капитала.

Все говорит за то, что надо учиться инвестировать в условиях неопределенности относительно неизвестного будущего и трудноразличимого настоящего, инвестировать в расплывчатых условиях. Это ключевое соображение и предопределило название книги, которую вы держите в руках.

Инвестируя в расплывчатых условиях, за основу следует брать только самые стойкие истины, которые апробированы тысячелетиями практики операций с материальными ценностями. Золотое правило инвестирования свидетельствует, что большей ожидаемой доходности операций соответствует больший риск потерять деньги. Диверсификация учит не держать все яйца в одной корзине.

Есть еще несколько подобных близких по существу соображений, из которых человек опытный сделает свои выводы. Возьмем хотя бы Экклесиаста: Лучше горсть с покоем, нежели пригоршни с трудом и томлением духа (Еккл. 4.6). {Better one handful with tranquility than two handfuls with toil and chasing after the wind Eccl 4:6}.

He об инвестициях ли в государственные облигации это сказано?

Все мы - эмитенты, инвесторы, эксперты - обречены на активность. Но в ходе принятия своих рыночных решений мы сталкиваемся с одной общей проблемой - с неизвестностью завтрашнего дня, которая создает расплывчатые условия для инвестиций. Все стремятся сделать этот мир более предсказуемым, что вызывает потребность в планировании, прогнозировании, в оценке рыночного риска.

Генерируются сценарии перспективного развития событий, связанных с изменением уровня цен, объемов выпуска и продаж товарной продукции, с изменением макропараметров экономической среды (уровней налогообложения, ставок по краткосрочным кредитам, темпов инфляции и т.д.), а затем проводится анализ реакции корпоративных финансов на реализуемый гипотетический сценарий. Оптимистические сценарии улучшают финансовое состояние корпорации и ее рыночное положение, а пессимистические - ухудшают, в том числе приводя корпорацию на грань банкротства.

Центральный вопрос - какова ожидаемость тех или иных сценариев в перспективной картине существования корпорации. И вот здесь исследователи начинают вводить веса сценариев в интегральной картине, причем эти веса имеют вероятностный смысл. При этом сразу возникает два вопроса:

- на каком основании эти веса устанавливаются;

- все ли потенциальные сценарии развития корпорации и ее окружения

учтены в интегральной картине.

Честный ответ на эти два вопроса неутешителен: не хватает оснований для назначения весов в свертке сценариев, не все сценарии учтены, да и учесть их все не представляется возможным.

Можно перейти из дискретного пространства сценариев в непрерывное, заменив дискретное весовое распределение факторов непрерывной плотностью распределения. Имея такие распределения на входе в модель, можно точно или приближенно восстановить распределение выходных параметров модели (например, финансовых показателей).

И такой путь, снимая проблему ограниченности сценариев, не снимает другую проблему - обоснованности модельных вероятностных распределений.

Если рассматривать классическое понимание вероятности, то прежде всего такая вероятность вводится как частота однородных событий, происходящих в неизменных внешних условиях. В реальной экономике нет ни однородности, ни неизменности условий. Даже два предприятия, принадлежащие к одной отрасли и работающие на одном и том же рынке, развиваются по-разному в силу внутренних особенностей. Так, успешный менеджмент одной такой компании приводит ее к успеху, а неуспешный менеджмент другой - к банкротству.

На уровне черных ящиков обе компании могут выглядеть одинаково, однородно, но при раскрытии информации о компаниях, при детализации вся однородность пропадает.

Не сохраняется однородность и с течением времени. Так, американский фондовый рынок образца 2002 года - это вовсе не то же самое, что рынок образца 1999 года (до рецессии).

Кардинально различны все макроэкономические параметры. Ясно, что рынку до кризиса может быть сопоставлена одна сценарно-вероятностная модель, а для послекризисного рынка она будет совсем другой: изменятся как сами сценарии, так и их веса.

Много усилий в науке было потрачено на то, чтобы отойти от классического понимания вероятностей. По мере перехода от классической вероятности к аксиологической (субъективной) возрастала роль эксперта, назначающего вероятностные, веса, увеличивалось влияние субъективных предпочтений эксперта на оценку.

Соответственно, чем более субъективной становилась вероятность, тем менее научной она оказывалась.

Появление субъективных вероятностей в экономическом анализе далеко не случайно. Этим было ознаменовано первое стратегическое отступление науки перед лицом неопределенности, которая имеет неустранимый характер. Такая неопределенность является не просто неустранимой, она является дурной в том смысле, что не обладает структурой, которую можно было бы один раз и навсегда модельно описать вероятностями и вероятностными процессами.

То, что с большим успехом используется в технике, в теории массового обслуживания, в статистике как науке о поведении большого числа однородных (принадлежащих одному модельному классу) объектов, то совершенно не проходит в моделях финансового менеджмента. Исследователь имеет дело с ограниченным набором событий, разнородных по своему происхождению, и он затрудняется в том, какие выводы сделать на основе полученной информации.

Таким образом, сам эксперт, его научная активность, его предпочтения начинают сами выступать как объект научного исследования. Уверенность (неуверенность) эксперта в оценке приобретают количественное выражение, и здесь вероятностям делать уже совершенно нечего. Аналогия может быть такой, что если раньше врач пытался лечить больного, то теперь в лечении нуждается он сам. Объект научного исследования доопределился: если ранее в него входил только экономический объект (корпорация, отрасль, экономический регион, страна), то в современном финансовом менеджменте объект научного исследования дополняется лицом, принимающим решения (ЛПР) {DM - decision maker}.

Таким лицом выступает как финансовый менеджер, так и финансовый аналитик, готовящий решения для менеджера. Активность обоих этих лиц подлежит детальному исследованию.

Самое главное в такой постановке научной задачи - научиться моделировать субъектную активность. В частности, важно представлять, по каким критериям ЛПР производит распознавание текущей экономической ситуации, состояния объекта исследования, поля для принятия решений. Информации не хватает, она не очень высокого качества.

Соответственно, ЛПР сознательно или подсознательно отходит от точечных числовых оценок, заменяя их качественными характеристиками ситуации, выраженными на естественном языке (например, высокий/низкий уровень фактора, большой/малый/незначительный размер денежного потока, приемлемый/запредельный риск и т.д.). Пока терминам естественного языка не сопоставлена количественная оценка, они могут интерпретироваться произвольно.

Но если такая оценка состоялась как конвенциальная модель, образованная на пересечении мнений и предпочтений целого ряда экспертов, наблюдающих примерно одну и ту же экономическую реальность, тогда она обладает значимостью для моделирования экономического объекта, наряду с данными о самом этом объекте.

Моделируя финансовую деятельность в условиях существенной неопределенности, я органично для себя счел удобным и полезным применять в финансовом анализе формализмы теории нечетких множеств. Начинал я свою научную карьеру как специалист по теории вероятностей. И тем с большим трудом я вынужден был признать, что вероятности, даже новейшего образца, категорически проигрывают нечетким множествам в главном: в умении описывать самое существо субъективной активности лица, познающего мир и принимающего решения.

А для того, чтобы бороться с неопределенностью, мы должны научиться ее моделировать, разграничивая познаваемые вещи от вещей, которые нам не суждено познать никогда. И если мы нашли формулу границы между непознаваемым и познаваемым, между определенным и неразличимым, мы добились максимума того, что в человеческих силах.

Остальное следует препоручить силам высшего порядка (хотя познание человеческое, конечно, не остановишь).

Что такое сегодня высокая процентная ставка по кредитам? Мы не узнаем об этом ничего, пока не опросим некоторую группу предприятий, пользующихся кредитными ресурсами банков. Все эти предприятия пользуются кредитами на разных условиях: чем надежнее заемщик, тем меньшую ставку по кредиту он может себе позволить. Все заемщики разные, однако в ходе сводного исследования вырисовывается некая целостная картина (обычно интерпретируемая как гистограмма испытаний).

Становится возможным определить некую среднюю ставку заимствований, вокруг которой группируются все остальные ставки. И, чем далее вправо по оси X (уровень процентной ставки) мы будем двигаться от определенного среднего значения, тем больше оснований мы получаем заявлять, что данная ставка - высокая. Так мы можем выделить три группы ставок: высокая, средняя, низкая - и разнести все имеющиеся ставки по выделенным классам (кластерам) двумя путями. Мы можем сделать это вполне точно (хотя и грубо), установив соответствующие интервалы на оси X, и принадлежность к тому или иному интервалу будет вызывать однозначную словесную оценку.

Если делать такую же работу более тщательно, то следует описать нашу уверенность (неуверенность) в классификации. Тогда четкие множества интервалов преобразуются в нечеткие подмножества с размытыми границами, а степень принадлежности той или иной процентной ставки к данному подмножеству определяется функцией принадлежности, построенной по специальным правилам.

Таким образом, наметились пути второго стратегического отступления науки в ходе исследования неопределенности в экономике. Если раньше ученые вынуждены были отказаться от классической вероятности в пользу вероятности субъективной, то теперь и субъективная вероятность перестает устраивать исследователя.

Потому что в ней оказывается слишком много субъективной экспертной оценки и слишком мало - информации о том, как эта оценка была получена.

Третьего стратегического отступления не предвидится, потому как некуда. Мы отступаем потому, что хотим сохранить адекватность используемых моделей и требуемую степень их достоверности. Мы хотим быть честными, поэтому постепенно выводим субъективные вероятности из оборота, заменяя их нечеткими множествами.

И тут возникает возможность для перегруппировки и стратегического наступления на неопределенность. Причин к этому несколько:

- нечеткие множества идеально описывают субъектную активность ЛПР;

- нечеткие числа (разновидность нечетких множеств) идеально подходят для планирования факторов во времени, когда их будущая оценка затруднена (размыта, не имеет достаточных вероятностных оснований). Таки образом, все сценарии по тем или иным отдельным факторам могут быть сведены в один сводный сценарий в форме треугольного числа, где выделяются три точки: минимально возможное, наиболее ожидаемое и максимально возможное значения фактора. При этом веса отдельных сценариев в структуре сводного сценария формализуются как треугольная функция принадлежности уровня фактора нечеткому множеству примерного равенства среднему;

- мы можем в пределах одной модели формализовывать как особенности экономического объекта, так и познавательные особенности связанных с этим объектом субъектов менеджера и аналитика;

- мы можем вернуть вероятностные описания в свой научный обиход, как вероятностные распределения с нечеткими параметрами [Nedosekin]. Нечеткость параметров распределения обусловлена тем, что классически понимаемой статистической выборки наблюдений нет, и для анализа мы пользуемся научной категорией квазистатистики (которую я ввел в [Nedosekin]). При таком подходе треугольные параметры распределения устанавливаются на основе процедуры установления степени правдоподобия.

Таким образом, наметился путь для синтеза вероятностных и нечетко-множественных описаний.

Собственно, вся настоящая монография как раз и посвящена обоснованию применимости нечетко-множественных описаний в финансовом менеджменте. Написанию книги предшествовало пять лет научных исследований [Му Internet site] по применению теории нечетких множеств в финансовом и инвестиционном анализе.

Вероятности как инструмент моделирования финансовых процессов укоренились в экономическом анализе уже сравнительно давно (более полувека назад). Нечеткие же множества - инструмент для экономических исследований довольно непривычный и новый, причем это замечание справедливо не только для России (где рыночная экономика существует всего 20 лет, если не брать в расчет дореволюционную историю), но и для всего остального мира.

Поток публикаций по применению нечетких множеств в экономическом и финансовом анализе растет лавинообразно. Международная ассоциация International Association for Fuzzy-Set Management Economy (SIGEF) [SIGEF] регулярно апробирует новые результаты в области нечетко-множественных экономических исследований. Исследователями написано несколько сотен монографий по этой проблематике.

В России этот процесс только набирает обороты. На своем персональном сайте в сети Интернет я собираю работы по направлению Нечеткие множества в экономике и финансах.

Работ пока опубликовано немного (несколько десятков, включая мои собственные), но, как говаривал наш первый президент Горбачев, процесс пошел.

В завершение введения я хочу поблагодарить:

- Господа Бога - за все;

- свою мать Татьяну и отца Олега - за предоставленную возможность участвовать в делах этого мира;

- жену Нонну - за терпение, сочувствие и огромную помощь;

- моего учителя, академика Российской академии безопасности, д.т.н., профессора Г.Н.Черкесова - за путевку в жизнь научного работника;

- американских ученых, профессоров Джейма Бакли [Buckley homepage], Ричарда Хоппе [Hoppe homepage] и автора всемирно известной методики оценки риска банкротства корпорации Эдварда Альтмана [Altman homepage] - за содействие моим научным изысканиям;

- компанию Artificial Life Inc [Alife Homepage] - за то, что профиль моей работы в этой компании определил содержание всех моих будущих исследований в области фондового менеджмента;

- компанию Siemens Business Services [SBS homepage] - за то, что разработанные мною методы легли в основу программных средств компании SBS Russia, предназначенных для портфолио-менеджмента средств накопительной составляющей трудовых пенсий от лица Пенсионного Фонда Российской Федерации;

- Международный научный фонд экономических исследований академика Н.П. Федоренко - за финансовую поддержку моих исследований в рамках гранта.

I. Неопределенность и нечеткие множества

Неопределенность: бороться необходимо, победить нельзя

Распознать ситуацию

Как известно, все познается в сравнении, и один количественный пример легко иллюстрирует этот тезис.

Посмотрим на показатель price-to-earnings (Р/Е) для ряда безымянных компаний Technology Sector, Office Equipment Industry (EISA) (измерения проводились в январе 2003 года, таблица 1.1). Этот показатель очень важен и характеризует инвестиционную привлекательность акций компаний, индустрий, сектора, фондового рынка США в целом.

| Таблица 1.1. Значение Р/Е для компаний в составе Industry | ||||||||||||||||||||||||||||||||

|

- Значение среднее, так как оно близко к значению для индустрии: (21.5 19.36); на этом фоне значение Р/Е для компании, скажем, Согр 1 выглядит низким;

- Значение низкое, в сравнении с тем же для сектора (21.5 34.75).

Какое же суждение справедливо, в конечном счете? Продолжим анализ и посмотрим, как выбранная индустрия смотрится на фоне остальных в составе сектора. Показатель Р/Е для индустрий сектора Technology приводится в таблице 1.2:

| Таблица 1.2. Значение Р/Е для индустрий в составе сектора | |||||||||||||||||||||||||||||||||||

|

| Таблица 1.3. Значение P/E для секторов в составе экономики USA | ||||||||||||||||||||||||

|

Во всех случаях мы давали качественные оценки уровню фактора, проводя сопоставление этого уровня с тем же по индустрии, сектору или экономике в целом. Так или иначе, мы базировались в оценке на относительном фундаменте. Если бы принятие решения об инвестировании в акции можно было бы обосновать лишь на показателе Р/Е, и если бы мы твердо решили определенную часть денег вложить в акции того или иного сектора или индустрии, тогда бы наша относительная оценка оказалась бы исчерпывающей. Мы бы просто сравнили данный уровень со среднеотраслевым показателем, и на этом процесс принятия решения был бы завершен.

Но если мы хотим принять решение на абсолютном фундаменте, мы задаемся безусловным вопросом типа: вкладывать деньги в Согр 8 или нет. И тогда сопоставительная оценка оказывается недостаточной. Мы должны понять, каким в принципе должен быть уровень Р/Е, чтобы сделать акции привлекательными. И мы вынуждены подняться еще на один уровень выше и посмотреть на фондовый рынок с макроэкономических позиций.

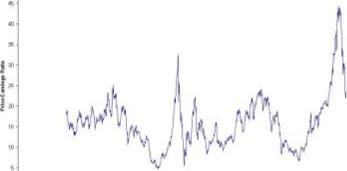

Доктор Роберт Шиллер [Robert Shiller homepage] давно наблюдает за динамикой соотношения Р/Е по ведущему индексу американских акций SP500(pnc. 1.1):

Последний всплеск на графике рис. 1.1 - это 5-летний пузырь новой экономики, который сдулся (хотя и неокончательно, но, надо полагать, бесповоротно). А нормальный уровень исследуемого фактора, измеряемый по данным за последние 120 лет, располагается в пределах от 10 до 20, что соответствует равновесному уровню доходности по гособлигациям от 3 до 7 процентов годовых (подробно мы еще коснемся этого вопроса в главе 7 нашей монографии).