Доходный подход к оценке бизнеса

Информация по отобранным нефтедобывающим компаниям.

| Компания | Количество ОА | Цена 1 ОА | Количество ПА | Цена 1 ПА | Долгосрочная задолженность, млн. рублей | Инвестированный капитал, млн. рублей |

| Славнефть- Мегионнефтегаз |

99 474 705 | 18.79263158 | 33 056 875 | 9.511 | 1 407 550 | 64 736 089 |

| Башнефть | 170 169 754 | 4.700205882 | 34 622 686 | 1.938311111 | 2 504 290 | 27 645 013 |

| Роснефть-Пурнефтегаз | 83 524 525 | 12.98181818 | 27 841 500 | 8.98 | 5 977 260 | 44 671 515 |

| Оренбургнефть | 66 060 625 | 24.53192308 | 21 773 125 | 15.10808511 | 8 737 390 | 65 272 813 |

| Сургутнефтегаз | 35 725 994 705 | 0.69117619 | 7 701 998 235 | 0.45115625 | 2 063 060 | 818 908 428 |

| Таблица. Расчет ценовых соотношений |

|||||||||||||||||||||||||||||||||||||

|

|||||||||||||||||||||||||||||||||||||

| Для расчета стоимости мы использовали медианные значения мультипликаторов, т.к. они исключают выбросы по результатам. |

| Мультипликатор Цена/Прибыль | 8.13 |

| Прибыль, тыс. рублей | 4 269 370 |

| Стоимость ПА, тыс. рублей | 34 692 350 |

| Количество ПА, штук | 13 |

| Стоимость 1 ПА, рублей | 2 668 642 305 |

Таблица.

Расчет стоимости обыкновенных акций

| Показатель | Объем добычи нефти, тыс. тонн | Выручка, тыс. руб. | Чистая прибыль, тыс. руб. |

| Соответствующий мультипликатор | 6 206 | 2.42 | 50.07 |

| Данные ОАО Юганскнефтегаз | 49 446 | 71 457 828 | 4 269 370 |

| Вклад в стоимость, тыс. рублей | 306 871 072 | 173 052 967 | 213 750 884 |

| Вес | 0.6 | 0.3 | 0.1 |

| Взвешенная стоимость, тыс. рублей | 257 413 622 | ||

| Долгосрочная задолженность, тыс. рублей | 7 056 919 | ||

| Количество ПА | 13 | ||

| Стоимость 1 ПА, рублей | 2 668 642 305 | ||

| Стоимость привилегированных акций, тыс. рублей | 34 692 350 | ||

| Стоимость собственного капитала (без учета элементов контроля), тыс. рублей | 215 664 353 | ||

| Количество ОА | 43 | ||

| Стоимость 1 ОА, рублей | 5 015 450 062 | ||

| Премия за контроль | 30% | ||

| Общая стоимость акционерного капитала с учетом полной степени контроля, тыс. рублей | тыс. рублей | 325 463 713 | |

| тыс. долларов | 11 223 158 |

Объем запасов природных ресурсов и производственный потенциал добывающих предприятий рассматриваются в качестве ключевых характеристик их бизнеса. Данные показатели влияют на рыночную стоимость и денежные потоки бизнеса.

Натуральные показатели не искажены под влиянием трансфертного ценообразования, в отличие от стоимостных - выручки и прибыли, которые не отражают потенциальную доходность от добычи нефти.

Оценщик не располагал информацией по запасам, правообладателем которых являются соответствующие добывающие предприятия. Поэтому в качестве основного мультипликатора рассматривался мультипликатор на основе объемов добычи (весовой коэффициент - 60%).

Т.к. по итогам 2003 года чистая прибыль предприятия отрицательная, в расчетах участвует прогнозная величина, рассчитанная на основе фактических данных за 1 квартал. Поэтому стоимость на основе данного мультипликатора участвует в расчетах с весовым коэффициентом 10%.

Мультипликатору на основе выручки присвоен вес 30%.

Анализ структуры собственности предприятий-аналогов показал, что в свободном обращении находятся минимальные по размеру пакеты акций. Остальная часть акционерного капитала сосредоточена у нескольких доминирующих собственников.

Т.о. дочерние предприятия ВИНК, занимающиеся добычей нефти, только де-юре являются открытыми акционерными обществами, а де-факто - закрытыми. Объектом оценки является 100% пакет акций, инвестиционная привлекательность которого выше, чем привлекательность единичных акций.

По этой причине, скидка на недостаток ликвидности не вводится.

В зависимости от размера пакета акций (доли участия), выступающих в качестве объекта оценки, к стоимости, полученной тем или иным методом, вводятся итоговые поправки - премия за контрольный характер или скидка на недостаточную степень контроля.

Полученная стоимость - без учета элементов контроля. Но так как целью данной работы является определение рыночной стоимости 100%-го пакета акций, обладающего полными элементами контроля, к полученным результатам необходимо применить поправку на степень контроля, т.е. добавить премию за контроль.

Скидка на неконтрольный характер является производной от премии за контроль. Эта тенденция основана на эмпирических данных.

Скидка (в %) за неконтрольный характер (миноритарную долю) определяется следующим образом:

_1_

1 + Премия за конроль

Пс = 1

где: Пс - скидка на неконтрольный характер пакета.

Международные и европейские стандарты оценки делят пакеты акций на два вида: о Контрольный (мажоритарный).

о Неконтрольный (миноритарный).

Контрольный пакет, согласно МСО, - это участие в собственности, обеспечивающее более чем 50% голосующих акций в бизнесе.

Премия за контроль - дополнительная стоимость, присущая контрольному пакету по сравнению с неконтрольным пакетом, которая отражает возможность контроля.

Неконтрольный пакет акций (миноритарная доля, Доля меньшинства) МСО определяют как участие в собственности, обеспечивающее менее 50% "голосующих" акций в бизнесе. К стоимости миноритарного пакета применяется скидка на отсутствие или недостаточность контроля.

Согласно МСО скидка на недостаточность контроля - сумма или процент, вычитаемые из пропорциональной доли от стоимости 100 %-го пакета в бизнесе с целью отразить отсутствие некоторых или всех возможностей контроля.

Для расчета премии за контроль в российской практике используются данные статистических исследований, ежегодно публикуемых в американском справочнике по слияниям и поглощениям Mergerstat Review. На основе данных справочника использована премия за контроль 30%, а скидки на недостаток контроля - 20-30%.

Также мы использовали Правила определения нормативной цены подлежащего приватизации государственного или муниципального имущества, утвержденные Постановлением Правительства РФ от 31.05.2002 г. 369.

| Таблица 28 Значение коэффициента контроля в зависимости от величины пакета акций. |

|||||||||||||||||||||||||||

|

Стоимость акционерного капитала, рассчитанная на основе данных по российским компаниям-аналогам, составляет 325 464 млн. рублей, что эквивалентно 11 223 млн. долларов США.

II. Доходный подход к оценке бизнеса.

Рыночная стоимость предприятия (бизнеса) во многом зависит от того, каковы перспективы его деятельности. Доходный подход позволяет определить стоимость объекта оценки путем расчета текущей стоимости ожидаемых будущих доходов, которые будут получены от владения им.

Определение стоимости бизнеса (100% пакета акций) доходным подходом основано на предположении о том, что потенциальный инвестор не заплатит за данный объект сумму, большую, чем текущая стоимость будущих доходов от его использования. Собственник акций не продаст свой пакет по цене, которая ниже текущей стоимости прогнозируемых будущих доходов.

Данный подход оценки считается наиболее приемлемым с точки зрения инвестиционных мотивов, поскольку любой инвестор, в конечном счете, покупает не набор активов, а поток будущих доходов.

Двумя наиболее распространенными методами в рамках доходного подхода являются:

- капитализация дохода;

- дисконтирование денежного потока (или дивидендов) (далее - ДДП).

Метод ДДП является частным случаем капитализации дохода.

Методы доходного подхода учитывают перспективы развития бизнеса.

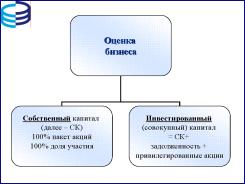

Методы доходного подхода могут использоваться для установления стоимости всего инвестированного (на основе бездолгового денежного потока ко всем инвесторам бизнеса - акционерам и кредиторам) или собственного капитала (на основе свободного денежного потока на собственный капитал).

В качестве дисконтируемой/капитализируемой базы могут выступать различные доходы - денежные потоки, прибыль, дивиденды.

Результатом применения доходного подхода может быть стоимость на уровне контрольного или миноритарного пакета, в зависимости то того, какой уровень доходов и ставки дисконтирования/капитализации участвует в расчетах.

Для оценки контрольного пакета акций в рамках доходного подхода на практике применяются метод дисконтированных денежных потоков и метод капитализации прибыли/денежных потоков. Для неконтрольных пакетов - метод дисконтирования или капитализации дивидендов.

Метод капитализации

Условием применения метода капитализации является доходная деятельность предприятия в прошлом и возможность прогнозирования условно постоянного уровня доходов со стабильными темпами роста.

В процессе оценки методом капитализации дохода важно предположение о том, что бизнес обладает способностью создавать прибыли в будущем, обычно в течение неограниченного периода времени.

В методах капитализации дохода для конверсии дохода в стоимость репрезентативная величина дохода делится на ставку капитализации или умножается на мультипликатор дохода.

Данный метод в наибольшей степени подходит для следующей ситуации:

- оцениваемое предприятие имеет историю хозяйственной деятельности, желатель

но прибыльной, и находится на стадии роста или стабильного экономического развития;

- ожидается, что поток доходов в течение длительного срока будет постоянным или

будет характеризоваться постоянными темпами роста.

Базовая формула, используемая в методе прямой капитализации:

PV

CF

где: PV - текущая рыночная стоимость;

CF - величина капитализируемой базы;

Ro - общая ставка капитализации.

В качестве капитализируемой базы могут выступать:

- Текущий или прогнозный денежный поток.

- Фактические или потенциальные дивиденды (как правило, - для привилегированных акций; крайне редко возможно использование для обыкновенных акций).

- Чистая прибыль.

- Прибыль до вычета процентов и налога на прибыль (EBIT).

- Прибыль до вычета процентов, налога на прибыль, амортизации осязаемых и неосязаемых активов (EBITDA).

Преобразование чистых доходов компании в чистый денежный поток для собственного капитала проводится в следующей последовательности:

Нормализованная чистая прибыль

+ Нормализованные амортизационные отчисления

- Капитальные вложения

-/+ Потребность/избыток оборотного капитала

+/- Прирост/Погашение долгосрочной задолженности

= Чистый денежный поток.

Можно заключить, что в целом метод капитализации денежного потока дает сбои,

т.к.:

1. Предполагается, что инвестиции одного года обеспечивают стабильные ежегодные темпы роста.

2. Капиталовложения, осуществленные однажды, являются ежегодными.

3. Привлечение или выплата заемных средств осуществляется в течение бесконечно долгого периода времени.

4. Недостаток (или избыток) оборотного капитала сохраняется из года в год.

Для оценки устанавливается репрезентативный уровень доходов. При оценке контрольных пакетов существенным является то, что в расчетах участвуют не бухгалтерские суммы, взятые из отчета о прибылях и убытках, а скорректированные стоимости, отражающие экономически нормальные и воспроизводимые будущие доходы.

Корректировки необходимо внести для ряда предыдущих финансовых лет (3-5 лет). Оценщик на основе скорректированной чистой годовой прибыли рассчитывает доход, который впоследствии будет капитализирован.

Выбор размера годовой прибыли может осуществляться:

- по одному подходящему году (текущему либо из числа прошлых или будущих лет);

- путем расчета репрезентативной величины с использованием статистических функций - простой или средневзвешенной арифметической с учетом вероятности получения доходов, эквивалентных прошлым периодам.

Метод дисконтированных денежных потоков (ДДП)

Это основной метод оценки, он может использоваться для целей реструктуризации бизнеса. Метод ДДІI - основной для антикризисного управления в рамках методики финансовой оценки бизнеса.

В отличие от метода капитализации, применяется, когда предполагается изменение будущих доходов и их колебание в течение определенного прогнозного периода.

Отличительной особенностью и главным достоинством метода является то, что он позволяет учесть несистематические изменения потока доходов, которые нельзя описать какой-либо математической моделью. Данное обстоятельство делает привлекательным использование метода дисконтированных денежных потоков в условиях российской экономики.

Дополнительным аргументом в пользу использования метода дисконтированного денежного потока (далее - ДДП) является наличие информации, позволяющей обосновать модель доходов в прогнозный период (бизнес-план, инвестиционный проект, финансовая отчетность предприятия, данные маркетингового исследования рынка продукции оцениваемого предприятия, ретроспективный анализ оцениваемого предприятия).

Метод дисконтирования денежных потоков выгодно отличается от всех других оценочных методологий по следующим причинам:

- основан на составлении прогноза будущей деятельности компании, а не

только на ретроспективных данных;

- учитывает стоимость денег во времени;

- позволяет учесть изменение ситуации на рынке в будущем.

В методах ДДП и/или дивидендов денежные поступления рассчитываются для каждого из нескольких будущих периодов. Денежный поток для каждого года прогнозного периода затем приводится к текущей стоимости по ставке дисконтирования, отражающей уровень риска инвестиций в данный объект.

Ставка дисконтирования должна соответствовать принятому уровню денежного потока. Может использоваться множество определений денежного потока.

На практике обычно используются чистый денежный поток (для оценки контрольных пакетов) или фактические дивиденды (для неконтрольных пакетов акций). Стоимость объекта оценки будет зависеть от денежного потока и остаточной стоимости в конце прогнозного периода, продолжительности периода и уровня риска.

Основные этапы применения метода дисконтирования денежных потоков:

1. Определение длительности прогнозного периода и выбор модели денежного потока

2. Прогнозирование денежных потоков/дивидендов для каждого года прогнозного периода:

2.1. Корректировка финансовой отчетности.

2.2. Прогноз величины выручки от реализации.

2.3. Прогноз величины издержек.

2.4. Расчет величины чистой прибыли.

2.5. Прогноз инвестиций и капиталовложений.

2.6. Прогноз изменения собственного оборотного капитала

3. Расчет ставки дисконтирования.

4. Расчет остаточной стоимости бизнеса

5. Дисконтирование денежных потоков и остаточной стоимости.

6. Расчет суммы текущих стоимостей денежных потоков и остаточной стоимости.

7. Внесение итоговых поправок.

8. Определение стоимости 100% пакета акций.

Таким образом, стоимость бизнеса по методу ДДП складывается из 2 составляющих:

1. Текущая стоимость денежных потоков в прогнозном периоде

2. Текущая стоимость бизнеса в остаточный период.

3. +/- Поправки к стоимости

Согласно методу дисконтирования денежных потоков стоимость предприятия основывается на будущих, а не на прошлых денежных потоках. Поэтому задача оценщика является составление прогноза денежного потока на какой-то будущий временной период.

Этап 1. Определение длительности прогнозного периода и выбор модели денежно

го потока

1.1.Продолжительность прогнозного периода

- отражает период времени, в пределах которого компания выходит на стабильный уровень прибыльности;

- отражает цикличность товарных рынков продукции предприятия.

Европейские стандарты оценки обращают внимание на то, что ... прогнозный период, как правило, зависит от числа лет, которое пройдет, прежде чем компания сможет получать отдачу на инвестированный капитал, большую или равную затратам на привлечение капитала. Этот горизонт времени обычно составляет 5-10 лет.

Для тех компаний, которые по различным причинам должны прекратить свою деятельность, период ДДП равен оставшемуся сроку функционирования.

С возрастанием продолжительности прогнозного периода снижается вероятность наступления планируемых событий, в нашем случае - вероятность получения прогнозируемых денежных потоков. Продолжительность прогнозного периода свыше 5 лет при настоящем экономическом положении в России будет завышена.

Период в 5 лет может быть оптимальный по продолжительности горизонт прогнозирования.

В среднем продолжительность прогнозного периода составляет от 3-х до 10-ти лет, но все же наиболее часта цифра - 5 лет.

1.2. Выбор модели денежного потока

Оценка бизнеса метод ДДП (как и методом компании-аналога) может проводится на основе 2 моделей денежного потока:

- На собственный капитал;

- На инвестированный капитал (без-долговой денежный поток).

Бездолговой денежный поток наиболее популярен в мире, т.к.:

- компания может привлекать кредиты, получая рост стоимости (эф. финансовый рычаг);

- наличие в структуре капитала долгосрочной задолженности говорит о кредито- и платежеспособности, доступе к рынкам капитала, доверии кредиторов.

Схема денежного потока на собственный капитал

| 1. | Выручка от реализации | |

| - | 2. | Себестоимость |

| - | 3. | Результат от прочих операций |

| - | 4. | Налоги |

| = | 5. | Чистая прибыль |

| + | 6. | Амортизация |

| -/+ | 7. | Изменение величины собственного оборотного капитала |

| +/- | 8. | Изменение величины долгосрочной задолженности |

| - | 9. | Капитальные вложения |

| = | 10. | Чистый денежный поток |

| Схема денежного потока на инвестированный капитал | ||||||||||||||||||

|

| -/+ | 7. | Изменение величины собственного оборотного капитала |

| + | 8. | Проценты по кредитам (вычтенные при расчете чистой прибыли) |

| - | 9. | Капитальные вложения |

| = | 10. | Чистый денежный поток |

Поскольку в условиях российской экономики сделать однозначный вывод относительно темпов инфляции не представляется возможным ввиду сложности описания инфляционных процессов, расчеты по определению рыночной стоимости лучше проводить на основе реальных денежных потоков.

Этап 2. Прогнозирование денежных потоков/дивидендов для каждого года про

гнозного периода.

2.1. Корректировки отчетности

Для большего приближения к экономической реальности, как потока доходов, так и баланса при оценке рыночной стоимости собственного (или совокупного) капитала проводятся общие корректировки финансовой отчетности

Корректировки целесообразно вносить в следующих случаях:

- требуется скорректировать показатели поступлений и расходов до уровней, которые в достаточной мере характерны для ожидаемой в будущем финансовохозяйственной деятельности;

- оценщику требуется сделать поправки с учетом поступлений и расходов, не связанных с хозяйственной деятельностью;

- необходимо добиться сопоставимости финансовых данных по рассматриваемой компании и компаниям, являющимся ориентиром для сравнения;

- показатели, не участвующие в формировании доходов, должны учитываться по рыночной или другой уместной стоимости.

Общие корректировки включают:

1. Исключение влияния чрезвычайных событий на показатели отчета о прибылях и убытках и баланса (если таковые имеются).

Вероятность таких наступления таких событий достаточно мала, поэтому их не следует учитывать в потоке доходов. Эти виды корректировок, как правило, уместны при оценке как контрольных, так и неконтрольных пакетов.

Примером чрезвычайных событий являются забастовки; специальные штрафы; прирост стоимости капитала в результате продажи активов; пуск новых производственных мощностей; погодные явления, такие, как наводнения, циклоны и т.п. Необходимо скорректировать увеличение или снижение поступлений в связи со значительными колебаниями цен.

Необходимо с осторожностью подходить к корректировке, отражающей чрезвычайные события в том случае, когда чрезвычайные события происходят на протяжении нескольких лет, но в каждом году являются результатом разных явлений. Некоторые предприятия ежегодно имеют позиции, отражающие чрезвычайные события.

В таких случаях требуется предусмотреть резервы на непредвиденные расходы в связи с такими событиями.

2. При оценке контрольного пакета акций исключается влияние на показатели форм 1 и 2 бухгалтерского баланса тех позиций, которые не связаны с операционной деятельностью (так называемые "неоперационные" позиции). В рамках доходного подхода, например, рассматриваются активы, не участвующие напрямую в формировании дохода, - неоперационные активы.

При оценке миноритарной доли эти корректировки, как правило, неуместны.

При корректировке показателей отчета о прибылях и убытках исключаются как доходы, так и расходы, связанные с неоперационными активами, соответствующим образом корректируются суммы налогов.

Если в балансе имеются неоперационные позиции, их можно выделить и оценить отдельно от тех позиций, которые связаны с финансово-хозяйственной деятельностью. Неоперационные позиции должны оцениваться по рыночной стоимости.

В этом случае может потребоваться также корректировка сумм налогов.

К примерам неоперационных позиций и соответствующих корректировок относятся:

- Персонал, без которого можно обойтись.

Исключаются расходы по оплате труда, соответствующие налоги, также корректируется налог на прибыль.

При расчете обоснованного показателя прибыли следует с осторожностью подходить к данной корректировке. Скорее всего, данная корректировка уместна в случае оценки контрольного пакета или пакета, покупка которого обеспечит получение контроля над предприятием.

Наличие контроля позволяет осуществлять подобные изменения. Кроме того, необходимо выяснить есть ли у менеджмента намерения оптимизировать кадровый состав и издержки на заработную плату.

- Излишние активы (избыточные или такие, в которых нет необходимости с точки зрения потребностей бизнеса).

Эта корректировка вводится при прогнозировании денежных потоков путем внесения изменений в доходы и расходы. А также как поправка к итоговой стоимости: в зависимости от ликвидности избыточных активов, их рыночная стоимость (за вычетом затрат на реализацию, включая налоги, если таковые имеются) добавляется к итоговой величине стоимости или учитывается в денежном потоке прогнозного периода.

2.2. Прогноз величины выручки от реализации

Основа прогнозов:

-1- Ретроспективная отчетность 4- Бизнес-план

Расчеты и аналитика включают:

- Прогноз состояния отрасли, анализ конкурентов;

- Оценка эффективности капиталовложений;

- Оценка спроса;

- Прогноз отпускных цен;

- Номенклатура выпускаемой продукции, фазы жизненного цикла отдельных видов товаров;

- Анализ производственных мощностей.

2.3. Прогноз величины издержек.

¦¦¦ Анализ отчетности и результатов деятельности в ретроспективном периоде;

¦¦¦ Издержки - постоянные и переменные (прогноз издержек по группам);