Источники венчурного финансирования

Для изучения данного вопроса обратимся к опыту США, где данный вид инвестиций представлен в наиболее развитой на сегодня форме. Спрос на венчурный капитал в США в последние годы вызвал бурный рост числа финансовых источников, которые можно разделить на семь разных видов. Список этих источников выглядит следующим образом:

1. Закрытые партнерства с венчурным капиталом (денежные средства семей, пенсионных фондов, крупных индивидуальных инвесторов и т. д.).

2. Публичные фонды венчурного капитала.

3. Венчурный капитал корпораций.

4. Фонды венчурного капитала инвестиционных банковских фирм.

5. Инвестиционные компании мелкого предпринимательства (SBIC - small business investment company) и такие же компании для инвестиций в мелкие предприятия, принадлежащие представителям меньшинств (MESBIC - minority enterprise small business investment company).

6. Индивидуальные инвесторы (бизенс-ангелы).

7. Правительства штатов.

Закрытые партнерства с венчурным капиталом. На эту группу приходится наибольшее число венчурных капиталистов, и, взятая как целое, она представляет собой крупнейший источник денежных средств.

На первых порах отдельные люди, преуспевшие в создании собственных предприятий, инвестировали часть прибыли в другие молодые компании, которым еще только предстояло бороться за свою судьбу. Они видели возможности, которые можно было реализовать при приложении их капитала, а возможно, и при использовании их собственных знаний и опыта. Они могли позволить себе рискнуть и ожидали получить значительную прибыль. Позднее эти любящие и умеющие рисковать предприниматели стали соединять свои средства и образовывать партнерства.

Они выбирали для инвестирования те компании, в которых надеялись наиболее эффективно использовать свои опыт, связи и управленческое искусство.

Как показывает опыт, низкорисковые инвестиции, вроде инструментов денежного рынка и облигаций, приносят 5-10% годовых, а более рисковые, но все же относительно надежные обыкновенные акции - от 8 до 12%. Еще пионеры венчурного капитала показали, что при тщательном выборе варианта инвестиций и вложения средств в компании, бизнес которых им знаком, а также при личном участии в управлении можно получить куда большие, соизмеримые с риском доходы.

Поэтому в целом венчурный капитал в настоящее время рассчитывает на получение от инвестиций доходов примерно на уровне 30% годовых. Поскольку эта средняя величина охватывает и удачные и неудачные инвестиции, многие рисковые предприятия должны принести прибыль, намного превышающую 30% в год, чтобы обеспечить именно такую его среднюю величину.

Фирмы с венчурным капиталом создавались также посредством организации пулов. Закрытые пулы - это обычно партнерства, в которые партнеры-вкладчики инвестируют различные суммы капитала. Размер инвестиций может быть очень разным - от величины порядка 25 тыс. долл. до нескольких десятков миллионов или даже больше от каждого.

Поэтому некоторые фонды оперируют со сравнительно небольшими капиталами и занимаются довольно мелким бизнесом. Фонды же с очень крупными капиталами, - превышающими 1 млрд. долл., - обычно вкладывают деньги не в одну, а в целый ряд компаний на различных стадиях их развития и могут одновременно заниматься несколькими крупными проектами. Добиваясь успехов в своем деле, частные фирмы с венчурным капиталом получают возможность привлекать средства из банков, страховых компаний, пенсионных фондов и других источников.

По любым меркам они представляют собой мощную силу в мире рискового капитала.

Публичные фонды венчурного капитала. По мере взросления венчурного капитала и по мере того, как самим венчурным капиталистам нужно все больше и больше денег, некоторые из них собирают средства, продавая свои акции на открытых рынках.

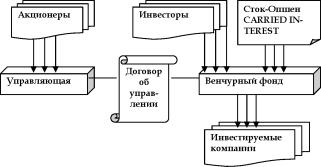

Обычно венчурный фонд представляет собой котел денежный средств, управляемый независимым менеджером (управляющей компанией). Управляющая компания принадлежит либо финансовой структуре, либо исполнительным директорам, в ней работающим. Сам фонд принадлежит внешним инвесторам, которые держат его акции, паи или участие с ограниченной ответственностью, в зависимости от структуры фонда.

Фонд, в свою очередь, инвестирует в предприятия, из которых формирует портфель. Управляющая компания резервирует ежегод-

ный бюджет для реализации инвестиционной деятельности (management charge), который обычно приравнивается 2,5% от первоначальной суммы привлеченного капитала от внешних инвесторов. В качестве вознаграждения за работу управляющая компания или ее исполнительные директора и другие работники имеют возможность участия в распределении прибыли (реализация так называемого сгок-опшен, или в оригинале Carried Interest) реализованной сверх обещанной внешним инвесторам базовой ставки рентабельности (hurdle rate).

В случае организации фонда в качестве партнерства с ограниченной ответственностью (самая распространенная форма венчурных фондов в США - limited partnership) внешний инвестор носит название партнера с ограниченной ответственностью (limited partner), а управляющая компания - генерального партнера (general partner)1. На рис.

4 показана примерная структура венчурного фонда.

Венчурный капитал корпораций. Более 50 крупных корпораций некогда образовали собственные инвестиционные пулы. Позднее число действующих фондов колебалось в зависимости от

1 Jonathan Blake, S J Berwin Co, Structuring Venture Capital Funds for investment in Central and Eastern Europe, 1997.

2 Jonathan Blake, S J Berwin Co, Venture Capital Funds Structures in Europe, 1997.

их стратегий и от самых разных обстоятельств, сопутствовавших слияниям и реорганизациям корпораций. Такие венчурные фонды, как правило, действуют так же, как и закрытые фонды. Однако могут быть значительные различия в целях, которые преследуются фондами корпораций и закрытыми фондами. Некоторые фонды корпораций проводят инвестиции в развивающийся бизнес в надежде на то, что малая компания добьется успеха и станет потом объектом возможного поглощения для фирмы, предоставившей ей капитал.

Другие предлагают венчурные фонды как средство диверсификации в надежде, что эти инвестиции окажутся прибыльными. Многие промышленные компании рассматривают инвестиции венчурного капитала как своего рода исследование и разработку - окна в новую технологию, - т.е. как способ поддержки и получения доступа к передовой технологии, что в будущем может принести компании прибыли.

Привлечение фонда корпорации в качестве инвестора имеет свои преимущества и недостатки. Положительной стороной является то, что прибыльно действующие и образовавшие свой венчурный капитал корпорации представляют собой постоянный и обильный источник средств для финансирования очередных этапов развития и роста.

Объединение с уже укрепившейся корпорацией также может обеспечить более широкие возможности получения ресурсов для производства, исследований и маркетинга, равно как и для создания местной инфраструктуры и системы поддержки. С другой стороны, корпорации по своей культуре, как правило, отличаются от компаний некорпоративной формы, и в результате этого могут появиться трудности.

Фонды венчурного капитала инвестиционных банковских

фирм. Инвестиционные банковские фирмы уже давно играют важную роль в оказании финансовой поддержки растущим компаниям. Сейчас они стали действовать уже в сфере венчурного капитала. Инвестиционные банки ранее традиционно поставляли капитал для финансирования на сравнительно более поздних стадиях развития компаний, продавая их акции на частных и публичных рынках.

Расширяя круг оказываемых клиентам услуг, некоторые из них образовали собственные фирмы с венчурным капиталом. Таким образом, становится возможным обеспечить финансирование не только на поздней, но и на ранней стадии.

Лучше обслуживая своих клиентов, они получают такие же высокие прибыли, что и фирмы с венчурным капиталом других видов.

SBIC и MESBIC. Инвестиционные компании малого бизнеса (SBIC) и такие же компании для инвестиций в малый бизнес, принадлежащий представителям меньшинств (MESBIC), представляют собой закрытые фирмы с венчурным капиталом, действующие на основании лицензии Управления по делам малого бизнеса (SBA) и в соответствии с установленными для них правилами. Эти фирмы получают от SBA ссуды в добавление к капиталу, который они привлекли из частных источников.

В силу особого статуса этих компаний их деятельность в какой-то степени регулируется, то есть подчиняется некоторым ограничениям. Эти ограничения касаются уровня собственного частного капитала, требуемого для образования фонда по каждому проекту (в случае с SBIC - от 500 тыс. до 10 млн. долл., в случае MESBIC установлен минимальный уровень в 1 млн. долл.), а также характера проектов (операции с недвижимостью обычно исключаются).

По действующим правилам SBIC и MESBIC как получатели ссуд от правительства не могут предоставлять венчурный капитал следующим организациям:

1. Компаниям, не относящимся к перерабатывающим отраслям, собственный капитал которых превышает 6 млн. долл.

2. Компаниям, не относящимся к перерабатывающим отраслям, имеющим среднюю величину прибыли после вычета налогов за каждый из двух предшествующих лет свыше 2 млн. долл.

3. Компаниям перерабатывающих отраслей с численностью работников свыше 250, если их собственный капитал и прибыль не удовлетворяют условиям, содержащимся в пп. 1 и 2.

4. Инвестиционным компаниям.

5. Кредитным учреждениям.

Бизнес-ангелы - это состоятельные люди, инвестирующие собственные средства в частные компании на начальных стадиях развития, обладающие значительным потенциалом роста, как правило, без предоставления какого-либо залога.

Характерной особенностью такого способа инвестирования является то, что инвестор, не являясь бедным человеком, не имеет необходимости извлекать полученную компанией прибыль. Его цель, реинвестируя всю полученную компанией прибыль, максимально увеличить стоимость компании и, по истечении оговоренного срока, продать свою долю в компании, многократно увеличив свои первоначальные вложения.

Этот срок обычно составляет 3-7лет.

Большинство бизнес-ангелов - успешные предприниматели, имеющие значительный опыт развития собственного бизнеса. Меньшая часть - высокооплачиваемые специалисты в крупных компаниях, такие как топ-менеджеры, консультанты, адвокаты и т. д. Согласно западным исследованиям средний возраст бизнес-ангелов составляет 4565 лет.

99 % из них мужчины, каждый пятый миллионер. Бизнес-ангелы получили свое название потому, что мало кто кроме них решается вкладывать деньги в рисковые проекты, которые не имеют достаточного обеспечения.

Иногда это только хорошая бизнес-идея, и все, на чем основывает свое решение бизнес-ангел это уверенность в том, что предприниматель способен реализовать свой проект.

Чаще всего бизнес-ангелы приобретают от 25 до 49 % акций (долей) компаний, так как они заинтересованы в том, чтобы предприниматель был достаточно мотивирован, чтобы осуществить свой проект.

Размер инвестиций бизнес-ангелов находится в пределах от 10 тыс. до нескольких млн. долл. и обычно составляет 5-20% имеющихся у них средств.

Помимо финансов, бизнес-ангелы привносят в компанию ценнейший вклад - опыт в сфере ее деятельности и управленческие навыки, чего обычно не хватает компаниям на начальных стадиях, а также свои связи. Многие предприниматели говорят о том, что знания и опыт бизнес-ангелов являются для них более важными, чем финансы.

В США, где такой способ инвестирования хорошо развит, порядка 40 % начинающих компаний финансируются бизнес-ангелами, а количество совершаемых ими инвестиций многократно превышает количество инвестиций венчурных фондов.

Примером инвестиций бизнес-ангелов могут служить такие крупнейшие компании, как Apple, Amazon.com и многие другие.

Вопросы для самооценки темы 2:

1. Какие элементы инновационной цепи затрагивает венчурное финансирование?

2. Перечислите особенности венчурного финансирования.

3. Назовите семь источников венчурного финансирования.

4. В чем суть закрытых партнерств с венчурным капиталом?

5. Какова структура венчурного фонда?

6. В чем особенность публичных фондов венчурного капитала?

7. Какую роль играют инвестиционные банковские фирмы в сфере венчурного капитала?

Тема 3. Типы фирм с венчурным капиталом

Изучив данную тему, студент должен:

- знать типы фирм с венчурным капиталом;

- уметь выявлять привлекательные варианты инвестиций в процессе финансирования за счет венчурного капитала;

- приобрести навыки оценки и анализа финансирования на стадиях.

При изучении темы 3 необходимо:

- читать учебное пособие: Ягудин С.Ю. Венчурное предпринимательство. Франчайзинг. - М.: МЭСИ, 2006.

Разд. 1. Тема 3;

- акцентировать внимание на следующих понятиях: финансирование ранней стадии, финансирование второй стадии, финансирование поглощений и выкупа, портфель венчурных инвесторов.

Фирмы с венчурным капиталом, как правило, выбирают какую-то нишу в своей отрасли и концентрируют свои усилия в ней. Некоторые ограничиваются рамками определенного географического района. Они тщательно изучают возможности инвестиций в нем, считая, что работа у себя дома дает им преимущество.

Другие действуют в масштабах всей страны. Но есть и такие, которые считают ареной своей деятельности весь мир.

Фирмы с венчурным капиталом могут также различаться в зависимости от отрасли или типов продуктов.

В ранний период венчурного инвестирования основным объектом внимания венчурных фирм по традиции были компании, применяющие в своем производственном процессе высокие технологии. Однако в последние годы произошло насыщение рынка высоких технологий.

Появились привлекательные варианты инвестиций в других областях, и венчурные инвесторы расширили свои портфели, охватив компании без технологий или с низкой технологией, например, связанные с производством потребительских товаров или с розничной торговлей. Многие фирмы с венчурным капиталом, следуя этим общим тенденциям и в поисках ниш в своей сфере, усовершенствовали стратегию инвестирования.

Фирмы с венчурным капиталом различаются еще по одному признаку. Некоторые из них специализируются на финансировании ранних стадий, другие предпочитают вкладывать деньги в уже зрелые компании. Третьи представляют средства на поглощения и выкупы, т.е. на приобретение контрольных пакетов акций других компаний.

Рассмотрим некоторые детали таких различий, чтобы яснее понять, насколько они важны для успешного сотрудничества вашей компании и фирмы, предоставляющей венчурный капитал.

Финансирование ранней стадии. Некоторые венчурные капиталисты специализируются на вкладывании денег в компании на самых ранних стадиях их развития. Именно здесь риск самый высокий, а поэтому есть шанс в случае успеха получить за это солидную прибыль.

Этот вид финансирования носит название seed capital или start ир financing в зависимости от стадии развития предприятия, является классической формой венчурного капитала. В основном он принимает форму приложения в сфере малого инновационного бизнеса, поскольку предприятия данной сферы характеризуются наличием принципиально новых технологических разработок, воплощаемых в нетрадиционный товар, подготавливаемый к реализации.

Допустим, предприниматель решает основать компанию. В данный момент это - всего лишь идея развернуть производство

нового или более совершенного продукта или еще чего-то такого, что, по убеждению самого предпринимателя-инициатора, будет иметь хороший спрос на рынке. Сейчас же нужно сделать первые шаги, а для этого необходим капитал.

Рассмотрев ряд возможных источников, предприниматель обращается к сфере венчурного капитала и находит фирму, которая специализируется именно на таких людях, как он сам, и на ситуациях, подобных его. Предприниматель излагает суть дела: необходимы средства для финансирования предварительных исследований и разработок, подготовки бизнес-плана и обзаведения скромным по размеру оборотным капиталом. Фирма, на которую произвела впечатление его идея, знание рынка, цели, приходит к выводу, что изложенные цели совместимы с ее собственными, и сделка заключается. Она предоставляет необходимый зародышевый капитал.

Когда зародышевая фаза действий завершается, предприниматель готов сделать шаг на следующую ступеньку: основание компании. Для этого нужен дополнительный капитал, ведь необходимо провести исследования и разработки, достаточные для создания прототипа продукта, а также всего, необходимого для того чтобы продемонстрировать: начатый бизнес имеет солидные шансы на успех. Это - следующая фаза ранней стадии предприятия, которая может заинтересовать какую-то фирму с венчурным капиталом.

Она изучит производимый продукт, бизнес-план и цели. Убедившись, что ключевые управленческие посты компании занимают достойные люди, фирма согласится предоставить капитал.

Финансирование ранней стадии может включить также третью фазу, когда венчурный капитал привлекается дополнительно для подведения бизнеса к этапу производства и маркетинга продукта. Все эти три фазы ранней стадии могут казаться обособленными, и в некоторых случаях так оно и будет на самом деле.

Однако в других случаях они могут частично накладываться одна на другую, и капитал предоставляется одной-единственной фирмой с венчурным капиталом.

Финансирование второй стадии. Для созданной предпринимателем компании может понадобиться капитал для работы на второй стадии - становления производства и маркетинга, создания необходимых мощностей, базы оборотного капитала для поддержания запасов, дебиторов и других издержек, связанных с переходом деятельности компании в коммерческую стадию.

Риск еще высок и поэтому привлекателен для венчурных капиталистов, специализирующихся в данном виде бизнеса, особенно в годы становления компании (см. рис. 5).

Финансирование поглощений и выкупа. Венчурные капиталисты находят применение своим деньгам самыми разными способами.

Будучи специалистами в определенных отраслях, они постоянно следят за положением дел в действующих здесь компаниях и даже в их подразделениях. В последние годы некоторые венчурные фирмы начали пользоваться своим знанием этих отраслей для поиска возможностей поглощения отдельных компаний или выкупа кон-

трольных пакетов их акций. Обнаружив такую весьма редко встречающуюся возможность, они могут, например, организовать пул инвесторов для выкупа отдельных подразделений открытой компании или поглощения небольшой закрытой фирмы. В этот пул могут даже войти действующие управляющие этих компаний.

Новая компания может затем стать отдельным объектом инвестиций в портфеле венчурного капитала, и у нее будут свой менеджмент и собственные средства.

Венчурные фирмы инвестируют поглощения и выкупы контрольных пакетов акций потому, что надеются, что новая компания может стать прибыльной и принесет внушительные доходы, ожидаемые в высокорисковой ситуации. Поглощения и выкупы являются новыми сферами инвестиций для многих венчурных фирм, и их следует рассматривать как реакцию на изменение условий рынка.

Классифицируя виды финансирования поглощений и выкупа, можно условно выделить три крупные группы:

выкуп предприятий менеджментом (leverage buy out, MBO);

слияние - приобретение предприятий на стадии корпоративной экспансии (mergers and acquisition);

венчурное инвестирование развития бизнеса (capital development). Выкуп предприятий менеджментом (leverage buy out, MBO).

Эта форма применения венчурного капитала представляет собой финансовую структуризацию сделки, имеющей целью выкуп предприятия менеджментом у акционеров с использованием привлечения средств внешнего финансирования и механизма кредитного левереджа. Как правило, данная сделка предполагает учреждение холдинга акционерами, в который входит менеджмент предприятия и венчурный инвестор.

Располагая средствами своих акционеров, вновь учрежденный холдинг может прибегать к кредитным средствам (Mezzanine debt,...) для выкупа контрольного пакета или всех акций предприятия. Риск венчурного инвестора при данной форме финансирования представляет совокупность финансового и промышленно-коммерческого риска, заключающегося в способности предприятия развиваться и генерировать достаточно дивидендных средств для выполнения холдингом своих обязательств по кредитам (риск жизнеспособности холдинга), а также в способности венчурного капитала, впервые получила развитие в США в 70-80-е гг.

ХХ века на этапах замедления экономического роста как альтернативное поле применения инвестиционных средств венчурного капитал, отвечающее совокупности его факторных характеристик. С первых ша-

гов своего развития в Европе венчурный капитал часто принимал данную форму финансирования венчурных проектов.

Слияние - приобретение предприятий на стадии корпоративной экспансии (mergers and acquisition). На стадии экспансии своей деятельности компании склонны осуществлять вертикальную и горизонтальную интеграции, прибегая к приобретению (acquisition) других предприятий или к слиянию (mergers) с другими предприятиями. На данной стадии развития компании венчурный капитал осуществляет функцию финансирования роста и консультационной поддержки осуществления такого рода операций, реализуя факторную характеристику доминанты инвестируемого предприятия в условиях несовершенной конкуренции. Данная форма приложения венчурного капитала применяется в отношении крупных корпораций и подразумевает инвестиционные вложения в крупных объемах, усиливая влияние финансового риска по отношению к риску, связанному с промышленно-коммерческой направляющей развития компании и дохода венчурного инвестора как собственника наряду с ее прочими акционерами.

В данном случае венчурный инвестор может выступать как со стороны приобретающего, так и со стороны приобретаемого предприятия, в том числе, возможна такая схемы инвестирования, как buy and build, подразумевающая инвестиции в предприятия, претендующие на звание лидера рынка, и buy for sell, ориентированная на приобретение долей предприятий, находящихся в финансовом затруднении или обладающих неэффективным менеджментом, но обслуживающих широкие сегменты рынка и, таким образом, составляющих потенциальный объект для поглощения более динамично развивающейся компанией.

Венчурное инвестирование развития бизнеса (capital development). Данная форма приложения венчурного капитала предполагает финансовую и консультационную поддержку предприятия при его переходе на принципиально новую ступень развития при выходе на новый рынок, при запуске нового вида продукции и при прочих видах принятия стратегических решений. Рисковая среда при такой форме преломления венчурного капитала выражается в неис-пытанности нового направления развития бизнеса и / или слабой финансовой устойчивости инвестируемого предприятия, препятствующей использованию альтернативных венчурному источников

финансирования, или нестабильное состояние экономической и правовой среды, выражающееся в отсутствии или недоступности традиционных источников инвестиционных ресурсов.