Фулер Н. - Искажение рынка

Нейл Фулер специализируется на торговых стратегиях для рынка форекс, основанных на ценовом действии. Нейл имеет обширную обучающую программу по торговле на рынке форекс.

Помимо непосредственно курсов, он предоставляет студентам видео-уроки, вебинары, ежедневные информационные бюллетени и форум для обсуждения торговли в режиме реального времени.

Любой, кто знаком с моим методом, знает, что я не рекомендую использовать индикаторы в качестве первичного анализа рынка или инструмента входа. Я являюсь сторонником торговли на основе простых ценовых графиков, и учу своих студентов читать чистое ценовое действие, которое происходит на рынке форекс каждый день. В данной статье я намерен объяснить, почему торговля на основе индикаторов вредна для вашего успеха на рынке, и почему вы должны, вместо этого, научиться торговать с простыми установками ценового действия.

Итак, забудьте о запутывающем хаосе, который создают индикаторы на ваших диаграммах, и оцените эффективность и простоту торговли с чистым ценовым действием.

Первичные и вторичные данные

Корень проблемы при использовании индикаторов связан с тем фактом, что все индикаторы вторичны по своей сути. Это означает, что вместо того, чтобы смотреть на фактические ценовые данные, вы пытаетесь анализировать и интерпретировать некие производные от ценовых данных. По существу, когда трейдеры используют индикаторы для принятия своих торговых решений, они получают искаженное представление о том, что делает рынок. Я же рекомендую вам устранить это искажение (индикаторы), чтобы получить реальное представление о том, что делает цена.

Хотя это звучит достаточно просто, многие начинающие трейдеры оказываются обманутыми, либо поддавшись маркетинговой обработке различных сайтов, продающих торговые системы и сигналы на основе индикаторов, либо ошибочно полагая, что, если они научатся управляться со сложными индикаторами, то будут делать больше денег на рынке. К сожалению, это не соответствует действительности. Давайте, для начала, взглянем на два основных класса индикаторов и обсудим, почему они искажают ценовые данные:

Технические индикаторы традиционно делятся на два вида: на запаздывающие или на лидирующие индикаторы. Запаздывающие индикаторы также известны как импульсные индикаторы.

Наиболее популярными из запаздывающих индикаторов являются MACD и Скользящие средние. Запаздывающие индикаторы, как утверждается, помогают трейдерам делать деньги, определяя трендовые рынки.

Однако, проблема заключается в том, что они сильно отстают, т.е. они дают сигнал покупки или сигнал продажи на трендовом рынке после того, как рынок уже начал развивать тренд, и часто к этому моменту уже готов корректироваться.

Другая проблема с запаздывающими индикаторами, вроде MACD и Скользящих средних, связана с тем, что они запутывают нас на консолидирующихся рынках. Часто возникают сигналы покупки или продажи, когда рынок готов развернуться и протестировать другую сторону торгового диапазона. Таким образом, единственным реальным применением запаздывающих индикаторов, по сути, является помощь в определении трендовых рынков, и я действительно использую некоторые Скользящие средние для идентификации трендов. Вы можете посмотреть в моих предыдущих статьях, как именно я использую Скользящие средние с моими торговыми установками ценового действия (см. в прошлых выпусках журнала).

Это - единственный индикатор, который я использую, и только для идентификации динамических областей поддержки и сопротивления.

К лидирующим относятся такие популярные индикаторы, как Стохастик, Параболик и Индекс относительной силы, также известные как осцилляторы, потому что они колеблются между сигналом покупки и сигналом продажи. Проблема с этими лидирующими индикаторами состоит в том, что они ужасно работают на трендовых рынках, потому что они показывают состояния перекупленности и перепроданности почти на всем протяжении развития тренда. Так, если рынок развивает сильный восходящий тренд, осциллятор покажет перекупленность рынка, даже если он продолжает повышаться в течение долгого периода времени.

То же самое происходит во время нисходящеготренда - осцилляторы почти постоянно будут показывать состояние перепроданности.

Это означает, что эти лидирующие индикаторы заставляют трейдеров ловить вершины и основания. Состояние перекупленности или перепроданности подразумевает, что рынок должен корректироваться, когда фактически этого не происходит. Проблема заключается в том, что никто не знает, как долго будет развиваться тренд, поэтому вы можете получить большое количество ложных сигналов прежде, чем фактическая будет сформирована вершина или основание. Вам часто приводят примеры, где показывается точная вершина или основание, когда описываются преимущества торговых систем на основе осцилляторов.

Однако, они не показывают вам многочисленные ложные сигналы, которые возникали в процессе достижения фактической вершины или основания.

Итак, мы имеем запаздывающие индикаторы, которые хорошо работают на трендовых рынках, но вообще не работают в диапазонах, и лидирующие индикаторы, которые, наоборот, имеют неплохие результаты на консолидирующихся рынках, но ужасно работают на трендовых рынках. Многие трейдеры пытаются комбинировать их на своих графиках, чтобы использовать в качестве фильтра друг для друга.

Можете себе представить, какую путаницу вы получите на своих графиках вследствие объединения многочисленных индикаторов, что ведет к пересмотру своих позиций, сомнениям, чрезмерной торговле и другим эмоциональным ошибкам.

Чистый график

Давайте взглянем на тот способ, которым многие трейдеры пытаются торговать с запаздывающими и лидирующими индикаторами на своих графиках, и затем сравним это с торговлей на основе простого ценового графика и ценового действия.

Ниже приведен дневной график EUR/U SD, с некоторыми наиболее популярными индикаторами: Стохастик, MACD, Параболик и несколько Скользящих средних. Взглянув на эту диаграмму, сразу видно, насколько запутывающей она является.

Также вы можете заметить, что здесь есть множество ненужных переменных. Нет никакой причины делать торговлю более трудной, чем она есть, но именно это происходит со всеми этими индикаторами:

Теперь давайте взглянем на тот же самый график вообще без индикаторов, где есть только чистое ценовое действие и несколько горизонтальных линий, проведенных, чтобы показать существенные уровни поддержки и сопротивления. Очевидно, что эта диаграмма выглядит менее запутанной, так как все, что она показывает - это естественное ценовое движение в паре EUR/USD.

Научившись читать это естественное ценовое движение и условия, в которых оно происходит, мы можем торговать в очень простой и эффективной манере.

Также стоит отметить, что вследствие того факта, что под ценой нет никаких индикаторов, мы имеем абсолютно неискаженное представление о цене, чем если бы мы имели множество индикаторов, поднимающих основание нашего экрана, как на диаграмме выше.

Ясность

Как мы видим на диаграммах выше, при торговле на чистых ценовых графиках мы добиваемся большей ясности. Для трейдера очень важно быть сосредоточенным, поэтому, когда вы видите 5 различных индикаторов на своих диаграммах с противоречивыми сигналами, это не способствует сосредоточенности и чистому восприятию, а скорее вызывает замешательство и нерешительность.

Имея меньше параметров для анализа, наш мозг будет работать более эффективно и позволит больше полагаться на свои естественные торговые инстинкты. Эти торговые инстинкты становятся прекрасно-настроенными и полностью развитыми, когда вы научитесь читать ценовое действие на голом графике, и по мере того, как вы будете становиться более опытным трейдером на основе ценового действия, вы, в конечном счете, разовьете способность принимать торговые решения с большей степенью точности и меньшими усилиями.

Два популярных индикатора

Давайте, исследуем два наиболее популярных индикаторов: Стохастик и MACD, и затем сравним их с торговлей на чистом графике.

Индикатор Stochastic:

Есть два компонента в Стохастическом осцилляторе: линии %К и %D. Линия %К - это главная линия, отражающая вычисленное значение за указанное число периодов, а линия %D - это Скользящая средняя от %К.

Очень важно понимать, как формируется Стохастик, и знать, как он будет реагировать в различных ситуациях. Например:

- распространенным сигналом является падение линии %К ниже уровня 20 - рынок считается перепроданным, и это воспринимается как сигнал закупки;

- если пики линии %К находятся сразу ниже уровня 100, то при снижении линии под уровень 80 возникает сигнал продажи;

- вообще, если линия %К растет выше линии %D, то это воспринимается как сигнал покупки, если линии находятся под уровнем 80. Если же они выше этого уровня, то рынок считается перекупленным.

Индикатор MACD:

Чтобы ввести этот индикатор, который колеблется выше и ниже ноля, требуется простое вычисление. Вычитая 26дневную экспоненциальную Скользящую среднюю (EMA) цены от 12-дневной Скользящей средней, мы получаем значение индикатора. Как только добавляется сигнальная линия (9-дневная EMA), сравнение этих двух линий формирует картину для торговли.

Если значение MACD выше сигнальной линии, то это рассматривается как бычий сигнал.

Следует обратить внимание, что есть несколько известных способов применения MACD:

- наблюдение за дивергенциями или пересечением центральной линии гистограммы; MACD показывает возможности для покупки выше ноля и возможности для продажи ниже ноля;

- отслеживание пересечений линий индикатора и их соотношение с центральной линией.

Из приведенных описаний индикаторов Стохастик и MACD, мы можем видеть, что очень проблематично читать все параметры, вовлеченные в вычисление, и пытаться точно их интерпретировать. Вы должны следовать определенным правилам, чтобы использовать их.

Это означает, что вы должны сидеть перед своим монитором, ожидая, когда сигналы индикатора будут четко соответствовать определенным правилам, перед входом в рынок. Многие трейдеры комбинируют 2 и больше индикаторов и ищут совпадения множества сигналов, чтобы заключить сделку.

Вы видите, как быстро этот клубок чрезмерно-сложных линий и сигналов на всем протяжении диаграммы может смутить вас и даже вызвать панику.

Давайте взглянем на пару примеров диаграмм с индикаторами Стохастик и MACD, по сравнению с той же самой диаграммой без индикаторов, где только установки ценового действия отмечают важные торговые сигналы.

Теперь сравните эту диаграмму с тем же самым графиком, только с чистыми установками ценового действия и отмеченными уровнями поддержки и сопротивления. Становится ясно, что торговля от чистого ценового графика выглядит намного логичней и выгодней, чем попытка проводить тот же самый анализ через какие-то производные от цены.

Зачем пытаться анализировать волнистые линии, которые получены из ценовых данных, когда вы можете научиться успешно анализировать и торговать на основе простых установок ценового действия, которые фактически являются основными данными? Другими словами, мы убираем посредника и берем товар непосредственно у производителя.

На диаграмме ниже показан дневной график золота. Обратите внимание, как индикатор Стохастик показывал состояние перекупленности в течение многих месяцев в 2010 году, во время очень сильного восходящего тренда, со множеством выгодных входов на основе ценового действия. Если бы мы были сторонниками Стохастика, то постоянно думали бы, что вершина где-то рядом, потому что каждый день наблюдали бы перекупленность на индикаторе.

Это еще раз доказывает, что единственная вещь, которая имеет значение на любом финансовом рынке - это то, что говорит нам ценовое действие, а не то, что предсказывают некоторые математические значения. В конце концов, это - общепринятая истина, что то, что должно случиться на рынке, часто не то же самое, что действительно происходит.

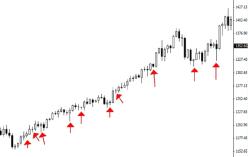

Теперь мы видим тот же самый график, только с ценовым действием:

Стрелки на диаграмме выше отмечают установки ценового действия, которые мы могли бы использовать для входа в восходящий тренд. Как вы видите, эти сигналы были намного выгоднее, чем попытки чересчур анализировать и усложнять торговлю с различными индикаторами.

Заключение

Я надеюсь, что наглядно показал вам, почему торговля на основе ценового действия значительно превосходит любые стратегии на основе индикаторов. Если вы хотите действительно понять ценовую динамику и механику финансовых рынков, то должны научиться анализировать ценовое действие на чистом ценовом графике без индикаторов.

Даже если вы не станете развивать стратегии на основе ценового действия, вы все же должны понимать суть того, как анализировать голый ценовой график и как торговать только на основе ценового действия и важных уровней. Если вы будете использовать какую-нибудь другую торговую стратегию или систему, то понимание ценового действия сделает эту стратегию или систему более эффективной.

В заключении скажу, что индикаторы делают вас ленивыми, потому что убаюкивают вас в уверенности, что нет необходимости что-нибудь делать или что-либо изучать, кроме как механически читать свои индикаторы, которые скажут вам, что и когда делать. Ценовое действие помогает вам формировать решения о будущих результатах и направлении с большей точностью и скоростью, чем любой другой метод торговли, потому что ценовое действие является наиболее своевременным инструментом анализа. В конечном счете, ваш мозг и подсознание будут синхронизированы, и торговля от чистых установок ценового действия будет происходить естественным путем, как только вы адаптируете ее под себя.

Ценовое действие - самый чистый и логический способ анализировать и торговать на рынке форекс, поэтому учитесь торговать от ценового действия как можно скорее, если хотите развивать свою торговлю в правильном направлении.